在阐述其对薄膜产品所进行的持续增产背后的原因时,汉能表示:

“……集团相信,对于自身来说,为客户开发并提供新式CIGS交钥匙生产线是极为重要的,同时也对建立集团在CIGS交钥匙生产线市场内的发展纪录和市场声誉,以保持集团在全球交钥匙生产线领域内的领先地位来说,极为重要。”

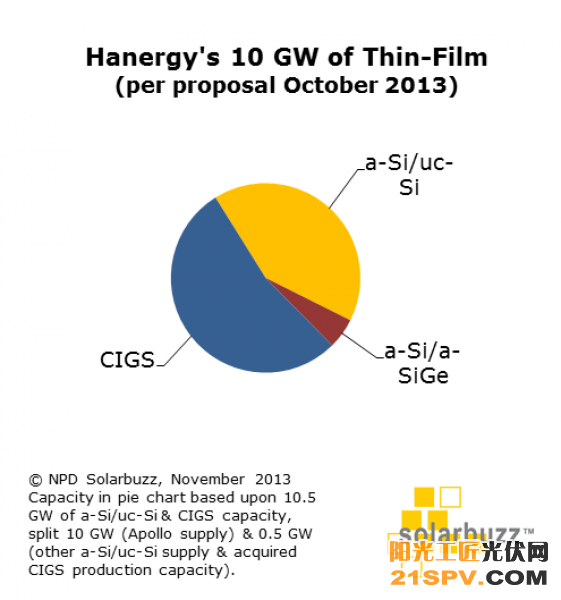

汉能旗下最新的CIGS计划涉及了CIGS产品的新增产能,新增CIGS产能达到了令人惊讶的5.25GW。

相关计划并非仅止步于此。计划还涵盖了非晶硅交钥匙产能的进一步扩张计划(为a-Si/uc-Si和a-Si/a-SiGe混合计划),从而可使得非晶硅的累计(额定)产能达到4.75GW。

根据汉能的新计划,并将其从CIGS收购和非Apollo供应的非晶硅/微晶硅设备考虑在内,汉能将最终具有超过10GW的薄膜产能,其领域涉及CIGS、非晶硅/微晶硅和a-Si/a-SiGe等

因此,汉能计划中的非晶硅和CIGS总量将使得其薄膜产品产能达到10GW。事实上,相关计划中对公司在2010年和2011年间公布的原始(并曾经过修订)框架合约内容(基于不同的非晶硅吸收类型能力)进行了再分配,形成新的a-Si/uc-Si、a-Si/a-SiGe和CIGS的组合。

来自Apollo的设备供应

除了规模庞大的额定产能扩张外,汉能所修订的薄膜生产计划中其他部分还包括汉能对其设备供应子公司(此前曾先后以铂阳精工设备有限公司和铂阳太阳能技术控股有限公司的名称进行运营)一如既往的信心。

确实,尽管启用Apollo为汉能提供10GW非晶硅交钥匙生产线曾具有极大的风险(其可证实的生产能力极为有限),汉能最新公布的CIGS产能计划中却有关于其此前使用自家设备子公司进行非晶硅框架供应的合同副本。

就此前的非晶硅计划来看,汉能约有1.7GW额定非晶硅产能被确认出货(并被签收),地点遍布中国境内多个项目。而这1.7GW产品汇中,只有部分在今天仍旧在量产中使用。

Apollo或可在2013年成为领先光伏设备供应商

汉能所制定的新框架计划中所增加的由Apollo交付的5.25GW交钥匙CIGS生产线,仍旧取决于若干附加说明、前提条件和股东协议等。相关计划(只计算生产设备/服务,排除土地和建筑/设施等)所涉及资金达86亿美元。

哪怕这86亿美元资金中的一小部分能够通过Apollo成为光伏设备业务的利润,就足以使得汉能(或更确切地说,是Apollo光伏设备部门)在2015年之前都稳居领先光伏设备供应商的位置(以光伏工具利润计算)。

当2013仍未完全过去时(最终的光伏设备利润需得在五个多月后才能公布),最有可能的情况是汉能/Apollo将在2013年居于领先光伏设备供应商的位置。应用材料在2008年至2011年间曾拥有这一名头,而梅耶博格则在2012年短暂地获得过该名誉。

向汉能供应的CIGS设备

与过去交钥匙非晶硅设备所发生的变化相似,公司很可能会随后对CIGS产能框架计划进行调整。在Apollo向汉能交付非晶硅产能的早期,汉能同样还从外部生产线供应商处投资引进了一套交钥匙非晶硅生产线。

因此,尽管新增CIGS产能的初始计划是根据Apollo将其交钥匙非晶硅产能向交钥匙CIGS设备产能进行扩张,但是美国、欧洲和日本的CIGS工艺设备供应商的前景也并不会像今天看起来的那样苍凉。

当Apollo开始其交钥匙非晶硅业务时,所使用的技术与最早由美国EPV(能源光伏)所创的旧式沉积理念极为相似。手动装载的垂直批量腔室方式(按顺序叠加沉积层)还曾被Solar Thin Films、Energo Solar、NanoPV以及其他众多公司所拥护,并在量产上取得了不同的成就。在中国市场内,钧石能源(GS Solar)开发出一套类似的CVD工艺,并随后被Apollo所采用。

事实上,Apollo的交钥匙非晶硅生产线已经将内部工具生产(CVD、PVD)和其他工具外包生产(包括外国和国内的工具供应商)。因此,就CIGS来说,将Apollo作为交钥匙生产线供应商,而不是交钥匙生产线制造商,是更为合适的。

交钥匙CIGS生产线供应

但是,汉能可能会选择创建一个全新的CIGS设备供应部门,与其非晶硅交钥匙生产线集团一起运营。光伏产业中交钥匙非晶硅设备供应商在过去几年内的日子并不好过;但却远没有交钥匙CIGS设备供应商所经历的那么糟糕。

除了单独设备供应商为研发活动提供的小型CIGS试生产线之外,太阳能光伏产业内只有一条交钥匙CIGS生产线得以交付。这条生产线是Centrotherm在2008年向台湾新能光电(Sunshine PV)所交付的30MW CIGS生产线。

对于Centrotherm公司来说,满足新能光电对其交钥匙CIGS所提出的要求时一项极大地挑战,而在新能光电将此30MW生产线满负荷投产之前,公司就已在2011年将其升级至45MW(额定)产能。新能光电尚未将该生产线满负荷运转,而Centrotherm也随后解散了其CIGS交钥匙生产线部门。

First Solar与Solar Frontier的内部成就

仅有的两家具有(一级)银行可贴现能力、量产实力和效率/产出平衡,并且在光伏产业内具有竞争力的薄膜光伏生产商是,毫无意外地,First Solar和Solar Frontier。除了这些公司(与其他公司相比)所具有的差异化商业模式之外,First Solar和Solar Frontier均具有20余年研发/技术经验并非是巧合。

两家公司还都在开发相关知识、知识产权和生产符合其薄膜技术要求规格的设备等方面占有极为重要的地位。他们与自己喜欢的设备供应商之间的关系是First Solar和Solar Frontier在生产线方面取得成功的关键因素。

对于所有其他薄膜生产商,包括汉能来说,除了所需资本和市场渠道外,这一状况还为进入该领域设置了较大的障碍。绕过技术经验学习曲线在今天对于新进CIGS支持者来说,是一件无法承受得起的奢侈,这与过去几年内晶硅企业所遇到的状况反差极大。

CIGS工艺流选项

针对汉能5.25GW的CIGS产能抱负来说,另一个亟待解决的问题与组成该数字的CIGS的类型相关。现有的项目分期为650MW、700MW、1.2GW和最终的2.7GW。而这些数字中将有多少会是Solibro CIGS、或者 Miasolé CIGS或者Global Solar CIGS呢?

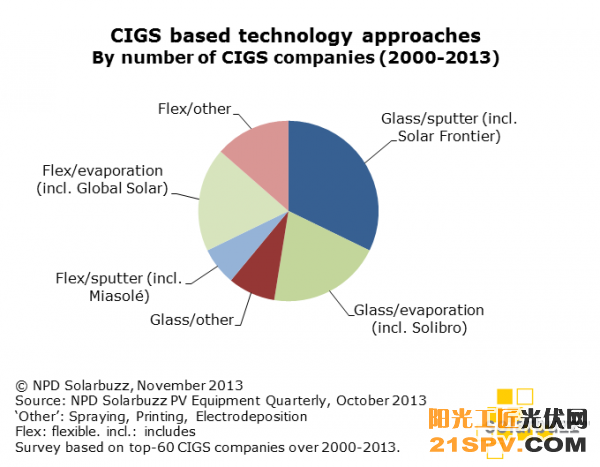

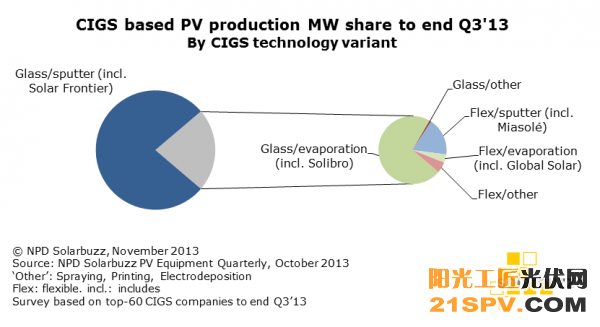

CIGS在包括基底类型、工艺流程、电池板规格和效率等级等在内的一系列技术当中,仍旧是关注的重点头条。在技术层面将其进行分类确实会简化CIGS的全景:玻璃或柔性卷式、顺序溅射或同步蒸镀、真空或非真空等。

与此相似的是,Solyndra此前所取得的成就被分在了玻璃/蒸镀类别下了,尽管Solyndra的CIGS技术极易被作为一种定制工艺,单独分类出来。

图一不仅将这60家企业分成六种不同的工艺模式,同时还根据每种工艺有多少家企业进行应用并实现量产,比较出了每种工艺的相对受欢迎程度。超过一半的CIGS企业目前选择了玻璃/溅射(例如Solar Frontier)或玻璃/蒸镀(例如Solibro)工艺。

除了Solibro之外,还有其他两家汉能旗下CIGS企业也同样使用了与市场领军企业Solar Frontier不同的工艺。Miasolé使用了柔性/溅射技术,同时Global Solar使用的是柔性/蒸镀技术。

因此,所有汉能旗下CIGS公司均使用了与Solar Frontier不同的工艺流程(无论是基底还是掺杂工艺),而Solar Frontier的技术始于壳牌太阳能(Shell Solar)和西门子太阳能(Siemens Solar)的早期研发。

预期CIGS产能扩张活动

然而,工艺流程分类仅是吉瓦级别CIGS薄膜扩产计划所遇到的众多风险之一。当对设备供应商的订货量或中断市场供需状况进行预期时,任何被局限于研发或试生产线上的工艺类别(或是使用业务记录较短的光伏设备供应商)都具有较高的风险特征。

然而,工艺流程分类仅是吉瓦级别CIGS薄膜扩产计划所遇到的众多风险之一。当对设备供应商的订货量或中断市场供需状况进行预期时,任何被局限于研发或试生产线上的工艺类别(或是使用业务记录较短的光伏设备供应商)都具有较高的风险特征。

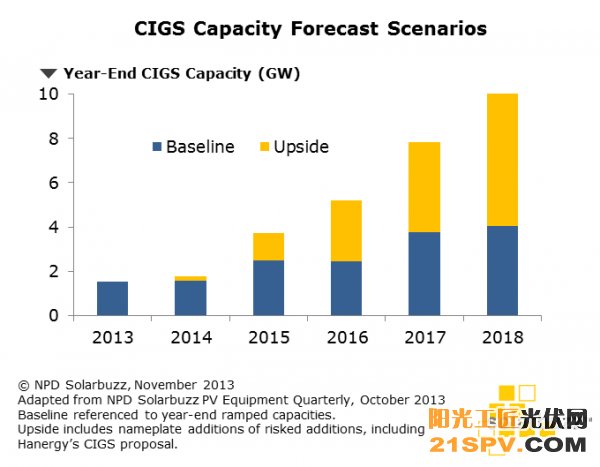

图三显示了市场调研公司Solarbuzz对未来五年,直至2018年的CIGS产能分析。所公布的数据选取自最近一期的《光伏设备季度跟踪报告》,并补充了汉能最新公布的CIGS设备扩张计划。在基线中所显示的产能数字与CIGS产能最可能出现的状况相吻合,其数据显示出上涨后/年均化技术后的量产产能(而非额定产能)。

基线数字的预期取决于领先CIGS制造商在未来几年内所增加的产能,同时也举起与其自身的风险因素。同时,图三也显示出了CIGS企业可能出现的增长状况,这种状况的预测是基于Solarbuzz目前正进行跟踪的CIGS挑战者所正在进行的产能计划,但是,并未包括对于其风险特性的预期。

由于汉能并未明确表明所提出的5.25GW新增CIGS产能的具体阶段,因此图三假定从2015年起在(高风险的)上扬情况中会出现较为稳定的增长。凭借5.25GW的数字,汉能很显然将在图中所显示的上扬区域内占据主导地位。图中数字证实了支撑汉能CIGS计划的野心规模。

在基线数据中,CIGS的产能将由2013年底的1.54GW增长是2018年底的约4GW。但是,在考虑到具有风险的扩张后(其中汉能占了绝大部分比例),上扬数据所显示的增长数据则是该数字的两倍,达10.8GW。

但无论上扬数据具有怎样的风险,此种潜在趋势仍旧吸引大多数CIGS设备供应商的注意力。汉能的CIGS计划本身就可为新CIGS产能/服务吸引43亿美元投资。

总结

相较于晶硅技术而言,薄膜毫无疑问地将继续保持其在光伏产业中具有挑战性技术的地位,而这种状况在未来五年内不太可能会出现任何变化。然而,任何希望进入光伏产业、交付光伏组件(像汉能或台积电一样)的企业,要么硬着头皮与中国晶硅产品供应商竞争,要么转向薄膜领域发展。

First Solar和Solar Frontier在效率上所取得的成就持续为薄膜领域的挑战者们增加乐观态度。正因为如此,在未来的五年内将有一定数量的新增投资(汉能和其他企业)会进入光伏产业内。

这一状况在终端市场上所产生的影响目前仍不确定。更有趣的是,似乎并没有任何一家领先晶硅组件供应商对薄膜组件所造成的威胁制定任何防御性策略。这种气定神闲背后有着多种原因,但是很大一部分原因是由于2009-2011年间,薄膜产品的竞争力受到了晶硅公司严重的挤压,并且很多对薄膜产品所进行的投资并未在市场份额领域内对顶级晶硅策略产生任何直接竞争。

然而,当汉能将一个43亿美元的胡萝卜吊在CIGS光伏设备供应商的面前时,这必然会重新燃起所有曾向Solibro、Miasolé和Global Solar提供过设备的设备供应商的积极希望,除此之外还有通过近期宫崎工厂(Miyazaki)的扩张获得了很多的核心生产知识的日本设备供应商。

因此,汉能的薄膜愿景所具有的通配符标示将很可能会维持到量产产品以非晶硅电池板或CIGS电池板的形式,被交付至终端市场。

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...