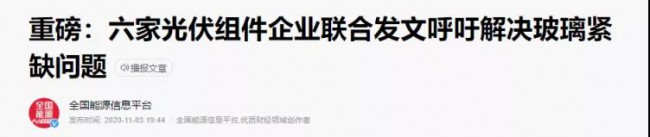

图片:光伏玻璃价格走势

光伏玻璃作为光伏产业链上游不可缺少的一环,是典型的工业品,标准化程度较高。正因为它的这种属性,阶段性的供需关系成了光伏玻璃价格涨幅的核心因素。

第一次冲上山顶,主要是去年年初庙堂开始对平板玻璃行业实施供给侧改革(因为玻璃加工企业数量多且分散,产能过剩),压制了光伏玻璃的产能扩张,直接的后果是在光伏组件产能持续上涨的同时,光伏玻璃拖了后腿,最终价格大幅上涨,涨幅超过80%。

终于在去年11月,在几家光伏组件企业联合发文,再不解决光伏玻璃的产能问题,光伏玩家就真的要过寒冬了。索性,通情达理的裁判员终于放开了对光伏玻璃产能置换的限制。供需紧张情况稍有缓解。

图片来源:全国能源信息平台

而今年九月份开始的这波涨价小高潮,很大程度是因为光伏玻璃的原燃材料价格的上涨,比如动力煤、纯碱和石英砂等等。举个栗子,纯碱光9月份一个月涨了35%。受环保文件约束,各地已相继关停小规模石英砂矿,这推高了石英砂价格。动力煤就更不用说了,要不是发哥下场控煤价,你我可能冬天就要遭罪了。

光伏玻璃价格走势大开大合,增加了玩家们运营状况的不确定性。那玩家们能从自身做起,做些什么,才能更好地立足于这条赛道中,处于不败之地呢?

01

双寡头格局,难以撼动

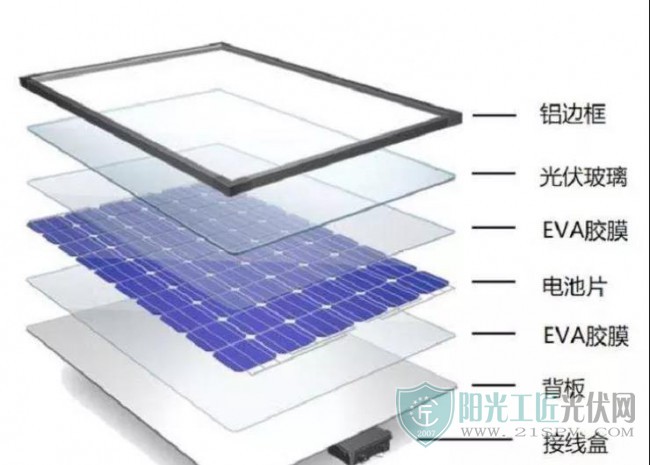

光伏玻璃紧紧地将光伏电池片保护起来,虽然成本只占6%,但是其性能直接决定了光伏的发电效率和寿命。所以先简单介绍下光伏玻璃是怎么来的。

图片:光伏组件示意图

好马配好鞍,好船配好帆。光伏玻璃的制作工艺取决于下游光伏电池的类型。光伏电池目前技术最成熟、应用最广泛的是晶硅电池,全球市场份额超过80%(另外就是薄膜电池)。所以光伏玻璃的制作方法超白压延工艺为主。超白意味着玻璃含铁量少,透光率高。压延意味着减少光的反射,增强太阳光的透过率。

光伏玻璃从原片到成品,一共要经历超过10个步骤,其中钢化处理能显著提升光伏玻璃的强度。

透光率+高强度,可以说是光伏玻璃成为尖子生的不二法门。

而光伏玻璃的上游是纯碱(碳酸钠)、石英砂以及石油化工类等行业。原材料是纯碱、石英砂,燃料是动力煤、天然气等等。光这两者就占到了总成本80%以上。这种情况下,上游大宗商品一波流上涨,玻璃玩家想不涨价都难。

图片:光伏玻璃产业链

而纵观整个行业的竞争格局,你会发现领跑的运动员背后都印有五星红旗。

在庙堂对光伏产业的大力扶持下,光伏玻璃的主战场已经从欧美、日本向中国转移。目前全球排名前五的玩家都来自本土。信义光能(00968)和福莱特(601865)两者并驾齐驱,加起来的市场份额超过50%。在这个光伏玻璃制法几乎无差异,头部玩家已经实现了跑马圈地的市场,其他选手们真的难以望其项背。

图片:2020年国内光伏玻璃玩家产能情况

当然了,双寡头的局面也并非让信义和福莱特高枕无忧,福耀玻璃(600660)等玻璃龙头对光伏玻璃这条细分赛道也虎视眈眈。悬在头顶的达摩克利斯之剑,何时落下,威力多大,都得看曹老板打开第二增长曲线的决心有多大了。

02

多维度的降本,如何实现

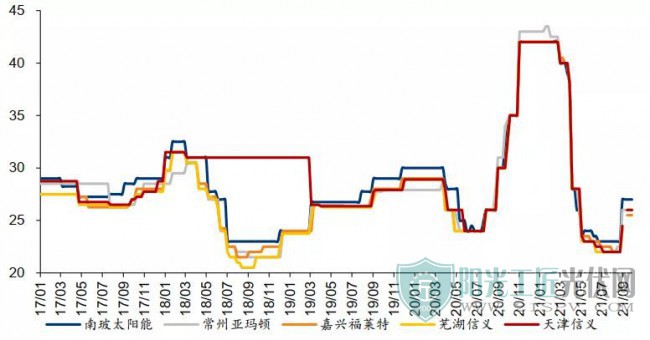

首先,笔者想先强调一点,光伏玻璃本身标准化程度高,通过研究发现,不同玩家的产品售价基本上无差异。

图片:不同玩家光伏玻璃售价变动情况(元/平方米)

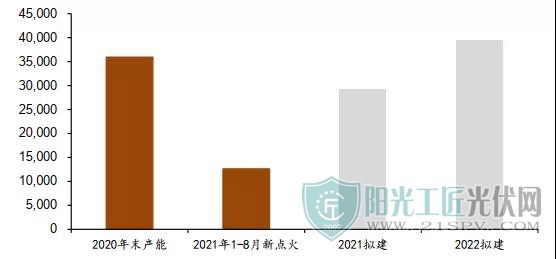

所以从开源的角度讲,扩大产能才是各个玩家抢占市场规模的王道。2020年超白压延玻璃产量750万吨,同比增长22%。未来几年各机构预测,随着下游光伏产业一片向好、跨界之王(如旗滨集团601636、福耀玻璃)不断涌入,光伏玻璃的产能有望继续扩大。

图片:全球光伏玻璃产能预计

但一旦产能扩张速度过快,玩家开始打价格战了,那个时候,成本就是企业活下去的唯一希望。所以我们再来聊聊节流的事情。

先从最重要的来说。纯碱和石英砂作为原材料,想要降本无非是三条途径:

1、凭借自身的产能规模优势,增加采购量的同时压低价格,争取更好的付款条件(但是集中单一采购容易增加上游供货风险,这个还需要玩家自身权衡利弊);

2、将光伏玻璃厂建在离上游原材料较近的地区,或者自建码头,在降低运输成本的同时,也降低玻璃这种易碎品在运输过程中的损耗。

3、通过外延式或内涵式增长,实现原材料的内部供应。实现了都是一家人,成本好商量。

那么光伏玻璃玩家中,是如何进行原材料布局的呢?据了解,信义光能、福莱特光伏玻璃原片均为内部供应,去年安彩高科(600207)首次实现光伏玻璃原片全部内部供应、亚玛顿(002623)光伏玻璃原片均为外部采购。

接下来就是我们开篇提到的原燃料。这里我们就不得不提生产玻璃离不开的窑炉了。

图片:窑炉

窑炉规模能直接影响能耗。一般来说,窑炉规模越大,单吨材料和燃料的能量消耗就越低,生产效率就越高,一般两者呈近似的线性关系。同时,随着窑炉生产光伏玻璃的使用年限增加,窑内部耐火材料会逐步损耗,热量损耗会增加,最终会降低窑炉的能源利用效率。

长得又高大、又年轻的窑炉,有谁不爱呢?窑炉如此,人亦如此。

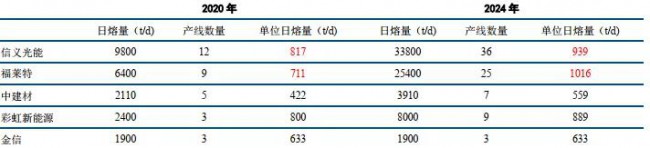

深究一下玩家的窑炉情况,就会发现,信义光能、福莱特主要使用的就是大窑炉。1000吨/天生产线的单位成本较650吨/天低10%-20%。

图片:窑炉单线平均日熔量

剩下的三费(管理费用、融资费用和销售费用),因为比例没有原材料和原燃料重要,篇幅有限,本文就不过多进行介绍了。

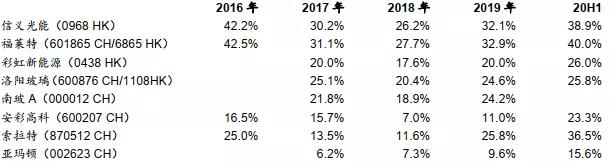

最后上结论。不得不说,你大爷还是你大爷,头部玩家能持续领先也是有道理的。信义光能和福莱特连续五年毛利率超过25%,去年毛利率甚至高于45%,这对于标准品制造环节来说,已经是非常不容易的了。可见两家公司对上游的话语权有多大,毛利率基本高出二线玩家10个点以上。所以从成本端分析过后,也能得出双寡头玩家难以撼动的结论。

图片:上市公司毛利率情况

03

小结

2006年的夏天,在打破了欧美国家对光伏玻璃的技术垄断后,本土玩家便一发不可收拾,到现在已经是全球当之无愧的王者。作为标准工业生产品,光伏玻璃的竞争格局已基本稳定。

未来,需求端的故事,就交给光伏组件的玩家们去讲。从供给端出发,我们主要聊了玩家如何从成本端入手,一点一滴抠出效益,头部玩家占据领先地位靠的是规模和成本控制,腰部玩家未来只有在成本上精益求精,才有可能实现弯道超车。

原标题:光伏玻璃,降本之路在何方?

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...