整个赛道从大到小给大家排序就是:组件—电池片—硅片—硅料—光伏玻璃—逆变器—支架—银浆—边框—胶膜—背板。

从光伏生产主产业链的利润排序是:硅料—硅片—电池片—组件。

如果从2020年整个行业的收入和利润增长来看:整个行业的利润增长排序是:胶膜--硅料--电池片--逆变器--硅片--支架--组件。

那么我们按照目前赛道的优劣,重点分析一下:硅料、硅片、电池片、胶膜、组件、逆变器和支架。

一.光伏产业链的上游,主要就是硅料和硅片两个重要组成部分。

硅料:多晶硅材料是以工业硅为原料,是经过一系列的物理化学反应提纯后达到一定纯度的电子材料。它是制造硅抛光片/太阳能电池以及高纯硅制品的主要原料,是信息产业和新能源产业最基础的原材料。光伏的纯度6N-9N,半导体纯度11N。2020年,国内多晶硅产能,产量的增长大幅领先全球,占比75%。截至2020年底,我国的多晶硅前5家企业所占市场份额高达87%。硅料方面受益于主流技术“改良西门子法”的不断进步,多晶硅的行业平均生产成本持续下降,大幅降低了下游企业的硅料采购价格。这一定程度上为下游打开了利润空间,也刺激了企业生产光伏组件的意愿。

光伏硅片:

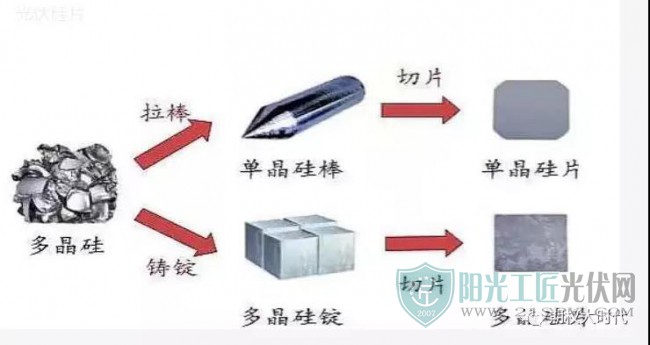

硅片是产业链上游的末端,是光伏产品的起点,其形状,大小与薄厚取决于生产工艺与下游产品设计需求。硅片进一步加工即是晶硅电池片,而电池片经排列,封装并与其它辅材组合后即是太阳能电池板。

光伏硅片目前多晶硅和单晶。到了2020年,主要是单晶硅片的市占率到了90%.除了单晶和多晶的路线之争外,硅片制造还专注降低成本。第一,就是“变大”,当前5种主流,156,158,166,182,210mm.第二,生产与切片过程中的硅料损耗,也会导致生产成本的增加。如何降低耗硅量同样的重要。目前主要有2种方式:降低硅片厚度与减少切片损耗。

目前光伏上游的发展路线十分清楚,一切围绕降低成本展开。

二.细分赛道个股分析。

(一)硅料。

硅料是光伏产品制造最基础原材料,具有产能投资金额大,技术工艺复杂,投产周期长等特点,且具备较高的进入壁垒,行业附加值较高。2020年,前5家企业产能占比提升至86%.C5格局稳固,C5包含以下企业:通威股份,东方希望,大全新能源,新特能源,协鑫(港股)。

(二)硅片和组件。

随着平价光伏的落地,单晶硅片的需求量激增。对于硅片,隆基股份和中环股份是行业内的绝对龙头,都是以硅片和组件为主要业务。

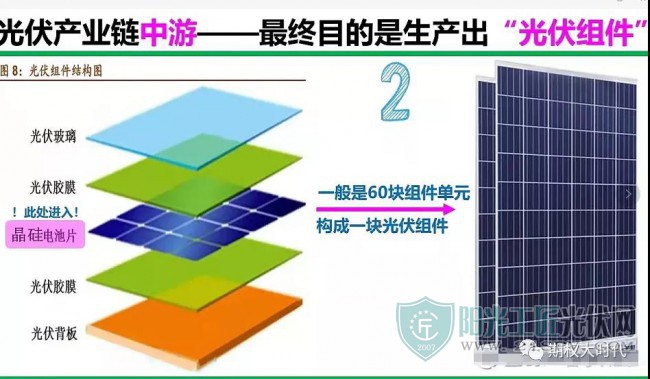

请看上面这张图,最左侧,粉色位置,这是晶硅电池片,也可以叫做光伏电池片,本身具备发电功能,但比较娇贵,需要现在上面下面各加上一块(绿色所示)光伏胶膜(EVA或POE胶膜都行),然后,上面再贴上一块光伏玻璃片(淡蓝色所示),下面再加上块光伏背板(暗橙色所示),这些东西捏合在一起,就形成了一个类似于汉堡包的结构,叫做“光伏组件单元”。

(三)电池片

电池片还是主要看通威股份,但是目前有一个问题就是光伏行业中下游的跷跷板作用。通威硅料涨价,导致隆基生产的硅片价格上涨更高,使得通威电池片价格不得不涨价,涨价又不敢大涨,使得硅料赚的钱来弥补电池片了,传导至下游组件厂家,使得组件价格上升,而最下游的光伏电站投资企业投资欲望降低,而这一次硅料的上涨,使得很多组件厂商和下游电站投资吃不消。

重申异质结(HJT)技术变革:继PERC后新一代光伏电池技术,大概率成为未来光伏电池片的主流技术。(☞☞第六届异质结领跑量产与供应链配套协作国际论坛即将召开)

主要原因是HJT电池光电转化效率高,意味着在相同的条件下,电池能转换出更多的电量,可以缩短用户投资回报期。而HJT电池相比目前其他电池技术,其基础光电转换效率更高,提高空间也更大。

相比PERC电池,HJT电池的主要增量在银浆和靶材。从每W电池成本来看,PERC电池的主要成本在硅片。而HJT电池的主要成本在于硅片和银浆;银浆的价值量提升了11%,靶材的占比提升了7%。

对产业链的影响:

(1).设备:技术方面,当前区别在于镀膜环节,市场空间方面,按照目前的扩产计划,以及每GW投资3.5亿计算。近两年市场空间约为40亿元,根据目前所有扩产计划60W则市场空间为210亿元,四年复合增速117%。HJT设备四大工艺步骤,对应的设备是清洗制榕设备,PECVD设备,PVD/RPD设备,丝网印刷设备,在设备投资占比10%,50%,25%和15%。目前设备的技术区别主要是在镀膜环节。目前主流技术线是用PVD(物理气相沉淀)。

迈为股份:选择PVD设备,市场占有率35%,拥有整线供应能力;国内丝网印刷龙头企业,打破丝网印刷设备领域进口垄断的格局;公司致力于提供HJT整线解决方案,自主研发PECVD设备,PVD设备,丝网印刷设备,HJT设备预计是2020年的3倍。

捷佳伟创:选择RPD和PAR设备,市场占有率25%。公司产品主流单晶PERC电池制造过程中PECVD,扩散炉,清洗制绒,自动化,丝网印刷等用于多个主工艺的生产设备。

金辰股份:公司主营光伏电池和组件自动化生产装备,正在研发储备HJT高效电池生产线和核心工艺装备,积极布局JHT异质结电池核心工艺装备PECVD。

(2).低温银浆:它在生产成本中占很大的比重(25%),预计2025年,规模突破120亿元,2020年市场份额在12亿元,五年十倍空间。

苏州固锝:当前市场率10%,是我国低温银浆的核心公司,预计未来公司低温银浆市占率30%。

帝科股份:公司产品实现了P型电池,N型异质结电池等的全覆盖,特别是在N型电池领域帝科是行业内少有的提供正面,背面全场景金属化方案的供应商。

(3). 靶材:靶材是HJT相较于PERC电池的新增量,并且也存在国产替代的空间,预计2025年市场空间70亿元,靶材也会带来上游金属铟的需求放量。

隆华科技:公司正在积极布局应用于HJT的ITO靶材,在客户端的产品测试进展顺利

株冶集团:公司有50吨分离铟产能,铟价格上涨100万元/吨,公司业绩增厚4000万元。

锌业股份:公司拥有铟金属回收生产相关企业。

(4)硅片:薄片化本身是趋势。每减薄20um价格可下降10-15%。HJT电池的薄片化和成本需求加速了薄硅片的需求。

高测股份:提出可以调整轴间距切片方案,可以成功生产210+半年+厚度120um硅片,有望降低20-30%硅片成本。

中环股份:启动对国电光伏现有异质结电池研发生产线de的改造升级。

(5).组件技术:组件增加HJT性价比的方式主要是通过增加发电效率来实现。HJT电池片适合叠瓦,HBC,SMBB等技术。

罗博特科:公司的产品包括用于HJT电池工艺的自动化设备,公司在光伏领域的技术以及产品布局涵盖了普通工艺,N型工艺,PERC工艺和HJT工艺等。

帝尔激光:公司上市IPO项目募集中,有1.28亿用于建设研究,包含了HJT激光加工工艺技术研究

晶盛机电:公司的单晶炉可以生产N型单晶,N型单晶硅衬底可用于进一步加工生产光伏HJT电池

爱康科技:公司积极布局异质结电池制造。

山煤国际:建设总规模10GW的异质结电池生产线项目。

中利集团:募集不超过15亿元用于新建年产1GW高效异质结电池生产线项目

东方日升:公司掌握了异质结电池组件的相关制造工艺技术,成功制备出了高效异质结电池组件产品,2019年,公司在全球首发了9BB半片异质结电池组件,大幅降低异质结电池的制造成本。

赛伍技术:公司主要从事薄膜形态功能性高分子材料的研发,生产和销售,已和Meyer burger 进行技术合作,为HJT组件技术提供一种必须功能性高分子材料

(6)叠瓦设备:

先导智能:以串焊机龙头进军叠瓦设备领域,有天然的技术延伸性

奥特维:公司产品之一主要应用于晶体硅光伏行业核心产品类串焊机和硅片分选机已占领行业优势地位,客户涵盖了全球光伏硅片产量前20名企业中的18家。

京山轻机:公司旗下的光伏为国内光伏组件设备领域市场竞争力较强的厂商,已2020年下半年启动HJT异质结电池相关工艺设备研发。

(四)胶膜

龙头是福斯特。斯威克和海优新材是第二梯队,三家企业占据全球80%的份额。光伏胶膜是光伏组件封装的关键材料,对光伏组件起到封装和保护作用,直接关系光伏组件的使用寿命。目前产品以EVA,POE胶膜等封装胶膜为主,包括透明EVA胶膜,白色EVA胶膜,POE胶膜和共挤性POE胶膜,其中透明EVA胶膜占最大的市场份额。

(五)逆变器

阳光电源和锦浪科技。

(六)支架

中信博

(七)光伏玻璃

目前光伏玻璃价格不断被挤压,导致利润低。龙头是信义玻璃,其次看看福莱特,旗滨集团。

(八)设备企业。

上机数控:主要是金刚切片机为主要业务,大尺寸硅片用切片机更新规模超20亿,最近有进入大尺寸硅片,主要210尺寸为主。

晶盛机电:主要是以晶体生长设备和智能化加工设备为主。

原标题:光伏细分赛道个股分析,谁是下一个黑马?

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...