电池片是由硅片制成,经过制绒、扩散及 PECVD 等工序后,硅片生成能够光照发电的 PN 结,由此形成了电势,但光有电势是不够的,想要实现光电转化还需要有电流形成,而这些电流就是通过栅线来实现的。

栅线犹如骨骼,支撑起整个光伏电池片完成发电。

将栅线添加到硅片上的过程被称为金属化,通过丝网印刷技术,在刮刀的作用下,把设计好的图形转移到硅片上。利用丝网印刷机和印刷电极模板将银浆印制在硅片的正面和背面,再经低温烘烤、高温烧结,形成欧姆接触电极。

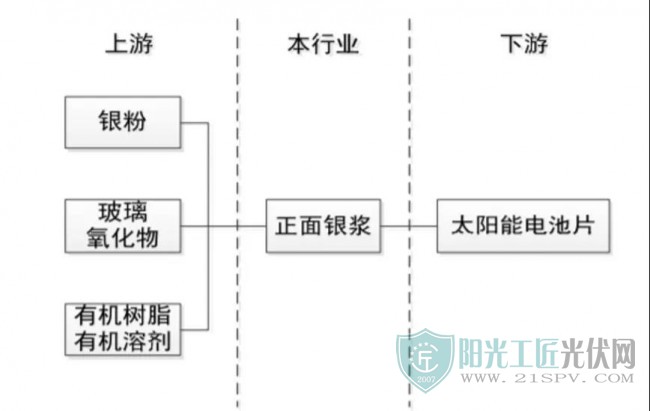

这一过程中,银浆是核心主料,成分由银粉、玻璃氧化物、有机树脂有机溶剂三部分构成,其中银粉的成本占银浆总成本的95%以上,意味着银浆的价格与银价高度相关。

得益于早期先发优势,杜邦、贺利氏、三星SDI等海外龙头一度抢得绝大部分的光伏银浆市场份额。然而,随着帝科股份和苏州固锝为代表国产企业的崛起,在突破技术封锁后,光伏银浆的国产替代率持续提升,如今自主产品已经成为国内光伏市场的主流。

光伏概念火热的当下,自主替代率不断提升的银浆企业本应是资本的宠儿,但在2021年光伏ETF指数大涨50.7%的情况下,银浆双雄帝科股份和苏州固锝的涨幅却仅为15.6%和31.7%,股价走势明显弱于整个光伏版块。

聚焦基本面,帝科股份和苏州固锝的业绩纷纷大涨,并不存在因“内卷”而亏损的情况,那么究竟为何A股银浆双雄难以获得资本的青睐?

/ 01 /

高景气度的银浆

2021年前三季度,帝科股份和苏州固锝营收分别同比增长120%和60%,业绩全面向好足以表明,中国银浆行业景气度十足。

进一步剖析,不难发现银浆双雄业绩向好主要受三方面因素提振。

首先是光伏崛起的大势所趋。

过去十年,中国光伏产业由无到有,从完全依赖进口到引领世界潮流。目前,中国已经成为全球最主要的光伏新增装机市场之一,每年的装机量占全球的40%左右。

据浙商证券测算,预计2030年中国光伏新增装机需求达416-537GW,年化复合增长率为24%-26%,全球新增装机需求达1246-1491GW,年化复合增长率达 25%-27%,光伏将有可能在未来十年继续迎来接近十倍的增长。

随着中国光伏企业在全球竞争力的提升,来自于行业规模绝对值的增长将是推升整个产业链价值提升的最核心因素,这其中当然包括对于银浆的需求。

其次是国产银浆替代率的不断提升。

光伏发展早期,全球银浆市场主要被杜邦、贺利氏、三星SDI等海外企业垄断,当时银浆只能依赖于海外进口。

在传统PERC电池片的组成中,银浆的成本约占电池片总成本的10%,是仅次于硅片的核心耗材。当时光伏组件面临极大的降本压力,而将成本占比不低的银浆进行国产化无疑是降本最快的选择。

从2016年开始,国产银浆企业逐渐开始具备供货能力,至2017年国产银浆的市场份额已经提升至30%,2020年银浆的自主替代率已经达到50%

聚焦当下,银浆国产替代率仍在持续提升中,不断提升的渗透率也是推升银浆双雄业绩增长的关键因素。

最后,新型电池片中银浆成本的占比也在提升。

随着PERC电池片逐渐达到理论效率的天花板,TOPCON电池片和HJT电池片等新型电池片逐渐小规模进入市场。

传统双面PERC电池大约单片银浆用量为85mg,而新一代TOPCON的单片银浆用量达140mg左右,银浆成本在TOPCON电池片中的总成本也上升至15.8%。

另一种HJT电池中,由于采用非晶硅薄膜全程需要低温制备,因此所采用的银浆也必须是低温的。与传统高温银浆相比,低温银浆难度更高,目前技术主要被日本京都电子KEM独家垄断;售价更高,每公斤约6600元,较高温银浆要高2000元左右。

此外,HJT的银浆需求量也进一步提升至250mg每片,在HJT电池片总成本的比例也提升至惊人的24.3%。

随电池片技术进步,银浆的需求量也显著增多,在市场环境不发生剧变的情况下,这保证了银浆双雄未来业绩的增长。

综合而言,银浆短期内的需求必将持续增加,国产银浆企业的业绩有望得到保障,但为何难以获得资本认可呢?

/ 02 /

所有人都想革银浆的命

投资不仅需要聚焦当下的业绩,更多的则是要关注未来的预期。

不可否认目前银浆行业景气度十足,但其却面临被产业链抛弃的潜在风险,产业链上下几乎全部将银浆当成是降本的突破口,这犹如悬在银浆双雄头上的达摩克利斯之剑。

纵观光伏行业这些年的发展,降本增效是始终如一的发展主线。现如今,主流PERC电池的效率几乎已经达到天花板,产业迭代是在必行,但随着技术的进步,银浆的成本占比却大幅提升,显而易见这其中存在巨大的降本空间。

硅片金属化环节成本的大幅提升成为限制产业推广的重要因素,因此探索金属化的升级优化已经成为产业中的共识。

目前,产业链企业主要将从三个方向试图优化金属化过程,借此来降低银浆的用量,甚至部分企业已经在探索无银浆方案。

第一个变革方向是进一步优化主栅线结构,根据主栅线的数量又可分为多主栅和无主栅两条技术路线。

多主栅技术(MBB)指的是通过增加主栅线数量,让栅线做的更细,从而减少了电池表面的遮挡,同时多主栅技术缩短了电流在细栅上传导距离。随着主栅线宽度变窄,细栅线变短,从而显著降低了银浆的用量。

多主栅技术是目前产业中研究的重点方向,已经取得很好的进展,目前节省银浆耗量可达 25-35%。

与多主栅对应的则是无主栅路线,仅印制细栅而不印制主栅,利用一层内嵌铜线的聚合物薄膜代替主栅。与传统主栅技术相比,无主栅技术采用铜线收集电流,消除了主栅并优化了细栅的宽度和间距。

从效果看,无主栅技术有望降低80%的银浆用量,但受限于制造设备尚未成熟,因此目前成本较高,暂未达到商业化的要求。

第二个变革方向是进一步优化丝网印刷工艺,行业中正在探索采用电镀、印刷、喷墨等非接触式金属化技术来替代丝网印刷工艺。

电镀工艺可以用电镀其他低价金属的方式完美规避银浆,但由于电镀铜工艺流程较长,过程中涉及湿化学,拉力难以控制。最关键的是电镀液存在严重的环境污染,这是商业化推广必须解决的问题。

印刷、喷墨工艺则可以进一步降低细栅线的宽度,从而实现银浆用量的降低。目前印刷工艺是设备厂主攻的方向,帝尔激光、迈为股份都已经在该领域获得突破;喷墨技术则仍处于研发阶段,尚未有更多实质性的进展。

第三个变革方向是改变银浆的配方。目前银浆中银粉占总成本的95%,不难发现只要将银粉用量降低,就能大幅提升性价比。

迈为股份联合华晟、钧石能源积极推进银包铜等浆料产业验证,通过调节浆料中的银、铜掺杂比例,用低价金属替代高价金属从而降低整体的浆料成本。

但银包铜的方式因传统银浆的高温而失效,因此这种技术路线的改变只能应用于低温HJT路线,导致银包铜有望成为降低HJT中银浆成本的核心技术。

无论三条路线中那一条取得阶段性的成功,都会让电池片对于银浆的依赖大幅降低,届时银浆企业就可能遭遇业绩滑坡,正是这种随时可能被产业抛弃的预期,让资本对于业绩不俗的银浆双雄并不感冒。

/ 03 /

银浆双雄分歧已现

尽管银浆存在被弱化或替代的可能,但也完全不用将银浆双雄一棒子打死,投资本就是与预期的博弈。

目前市场对于帝科股份和苏州固锝的预期并不高,一旦革新技术进度未达预期,那么银浆双雄很可以迎来市场纠错的价值回归。

尤其是HJT电池必须依赖于低温银浆,目前主要被京都电子KEM独家垄断,随着行业中HJT电池片产能的扩增,帝科股份和苏州固锝都开始步入对于低温银浆的研究。

对于银浆巨头而言,谁能率先实现低温银浆的国产替代,谁就有希望获得HJT电池片的订单。虽然我们认为HJT电池片对于传统电池片的全面替代依然时间较远,但低温银浆无疑实则是决定HJT发展速度的关键一环。

尽管HJT低温银浆是行业一致的发展方向,但对于未来的战略,帝科股份和苏州固锝间实际是存在明显差异的。

聚焦二者战略,帝科股份在传统高温市场拥有更大的份额优势,因此其更注重产能的释放;在HJT低温银浆上,已经开始客户测试,并实现小规模销售。

另一方面,苏州固锝的战略则更加激进,并成为低温银浆的先行者。早在2017年就开始提前布局HJT低温银浆,如今已经具备了量产能力。

不久之前苏州固锝的投资者交流会议中,公司透露苏州晶银新厂房的6个研发平台已陆续投入使用,2021年1-9月份,苏州晶银异质结浆料销售量共计3.73吨。同时,在银包铜浆料方面,苏州固锝也已经新开发出银包铜主栅浆料。

产能布局而言,帝科股份拥有更大的优势,如果新技术进展缓慢,那么帝科股份将成为市场首先关注的对象。

战略方向而论,苏州固锝更能拥抱变化,提前进行了大量新技术布局,如果银浆最终被革命,战略更具前瞻性的苏州固锝极有可能逆转帝科股份而成为新龙头。

现阶段,市场将更多的关注度给到了光伏设备厂身上,因为他们存在技术突破革命银浆的可能。但随着未来银浆主流技术的逐渐确认,市场必将开始重新关注银浆行业,银浆双雄的走势也或将逐渐分化。

原标题:被资本“嫌弃”的光伏银浆双雄

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...