一方面,光伏产业上下游盈利能力分化,其中专业电池厂、组件环节以及部分辅材企业预亏总额超过27亿元;另一方面,在以组件、硅片为代表的个别环节,头部企业与二三线的差距正逐步拉大,动荡的供应链价格正持续考验着光伏制造企业。

项目需求爆发,制造业盈利分化

双碳目标的提出,是2021年新能源产业爆火的主要动力。这一年,光伏新增装机高达54.88GW,再创全国装机的新纪录。但在巨量需求面前,光伏产业仍然面临着各种各样的挑战与盈利压力。

根据光伏們梳理的公开信息来看,包括东方日升、亿晶光电、协鑫集成等组件企业普遍亏损较为严重,合计亏损额超过20亿元。此外,专业电池厂商爱旭股份也预亏0.1~0.7亿元。

与之形成鲜明对比的是,硅料、硅片企业盈利预增最高超过了600%,今年盈利普遍在50亿元左右,通威超过了80亿元……仅四家硅料企业2021年盈利之和便超过了200亿元。

上市公司业绩预报中显示,光伏产业链价格的波动、原材料的一涨再涨、能耗双控以及海运费用飙涨被企业普遍认为是本年度业绩发生巨大变化的原因。

电池片端,2021年上游原材料特别是硅料、硅片等价格持续上涨,而电池片价格涨幅不及原材料价格涨幅,受制于上游硅片短缺与下游终端电站平价上网抑制价格影响,电池片价格无法追涨,造成电池片销售毛利率下降。

与此同时,产业链上下游或主动或被动的增加库存以应对供应链的不稳定,原材料价格持续高企,硅片供应不连续加之下游海运物流不畅且成本大幅上涨,终端需求受到抑制,组件客户对电池的提货速度放缓,综合因素最终导致对电池的需求不及预期。

此外,能耗双控等多重不可抗力的影响,产能频繁停、开机,导致年内优势产能没有得到有效发挥,平均产能利用率明显低于疫情爆发前的平均水平,带来生产成本的增加。

组件端,东方日升表示,一方面,组件订单销售价格提前签订且组件销售价格的增长速度缓于上游原材料,但上游原材料特别是硅料、硅片等价格持续上涨,造成组件销售毛利较薄,公司组件产能不能完全释放。与前三季度相比,第四季度硅料、硅片的价格上涨至年度最高水平,公司光伏组件生产成本进一步上升。不考虑物流成本影响,与上年同期相比,本报告期光伏组件毛利下降对营业利润影响约9.4亿元。

此外,物流成本上涨,特别是海外运费增长,公司的运输成本较上年同期有所增加。本报告期物流成本约6亿元,上年同期为4.4亿元。

事实上,根据去年电力央企的光伏组件集采情况来看,其定标时间绝大部分为2021年上半年,彼时硅料价格尚在20万元/吨附近,而定标的组件价格则基本在1.8元/瓦以下。但在进入3~4季度组件集中供应期后,硅料价格开始飙涨,来到26万元/吨附近,组件制造成本也随之攀升至1.8~1.9元/瓦,售价更是突破2元/瓦。这便意味着组件企业在不毁约的情况下,只能亏本供应。

而辅材端,则是在能耗双控的影响下,其产品原材料价格在大幅上涨的同时,企业产能也未能完全开足,在售价未能及时调整或已签长单都造成了本年度的业绩亏损。

2022年,竞争持续加剧

光伏行业的飞速发展,为整个产业提供了广阔的市场空间,但同时也在考验企业在面临变化与挑战时能否抓住机会、顺势而上。对于2022年的光伏产业来说,市场格局仍将持续受到冲击,而这些压力除了来自产业链之外,还需要企业对于技术、产品、营销、战略、市场等多个维度的把控与分析。

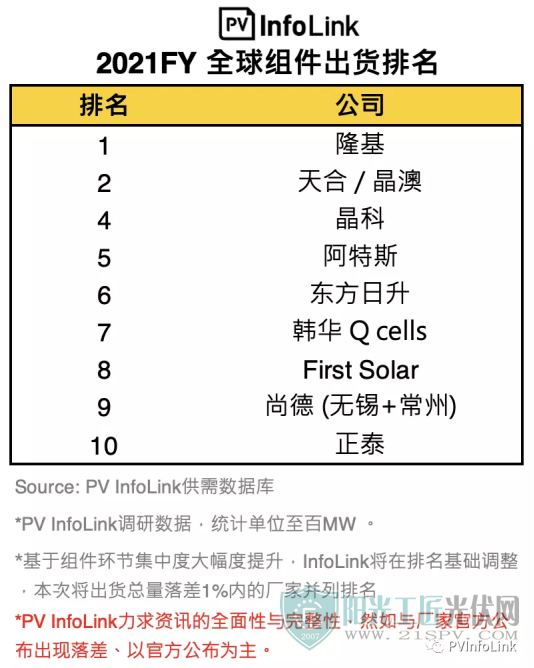

一方面,从2021年的趋势可以看到的是,在组件环节,国内出货量排名TOP 5之外的企业在出货与盈利方面正备受挤压。从2020年下半年开始,光伏产业链价格波动明显,组件企业面临成本管控与产品营销的双重压力,但可以发现的是,2021年组件环节的集中度正愈发提高。

根据PVInfolink数据,2021年组件环节出现高度的集中化,垂直整合厂家凭藉自身体量、成本优势、海外渠道压制二三线组件厂家,PVInfolink统计表中TOP 10组件出货量约160GW+,测算占比全年组件需求172.6GW计算,远远突破以往7-8成的份额,市占份额达到90%+。其中拆解海外出货比重观察,垂直整合厂家在分销渠道布局的优势明显,在下半年海外价格接受度较高的地区占比明显提升,综观TOP10之中的中国厂家全年海外出货占比已达70%。

高度的集中化趋势,势必会让中小组件厂家更加难以生存,PVInfolink认为后续组件环节跟随N型的扩张,部分厂家仍持续有大量的电池与组件扩张计划,当前不排除下半年在争抢市占的情况下,价格的竞争将重演。再叠加原物料短缺的影响,中小组件厂家仍须面对市占瓜分、低迷的开工与利润的考验。

除了组件环节将面临残酷的淘汰赛之外,2022年硅片与电池环节的市场格局也将面临挑战。电池环节,光伏們在《光伏电池企业的“生死存亡”之战:TOP 5市占率被瓜分,寄希望于N型红利 》一文中分析认为,2022年电池环节既要面对技术路线的更新换代,异质结、TOPCon,包括隆基近日刚推出的HPBC,都在争夺下一代主流电池技术的“桂冠”。

此外,根据PVInfolink数据,2021年电池片环节持续受到硅片、及下游组件两端的挤压,且单晶PERC电池片产能严重过剩,电池片厂家仅能守住微薄利润。同时,从其数据库观察,前五大专业电池厂在2020年的出货年增率达到81%,而2021年出货年增率则缩减至36%,证明在垂直整合厂积极扩张下,专业电池片的销售持续受挤压。

而硅片环节的竞争更多的来自于新进入者的产能扩张。根据有关数据统计,到2022年硅片产能将达到400GW,以高景太阳能为代表的诸多新进入者正不断挑战着以隆基、中环为首的原有市场格局。

面对双碳的东风,试图进入制造领域分一杯羹的资本与企业正跃跃欲试,与此同时,现有的企业如何趁势获取更高的市场占有率、增强自身的盈利能力,这将成为光伏制造行业“十四五”期间的严峻课题。

原标题: 多家光伏上市企业2021年预亏总额超27亿元,产业链盈利能力“分化”

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...