1、复盘 PERC 替代,性价比优势后渗透率快速提升

PERC 拉开单晶多晶能效差距。PERC 技术在原有电池片生产增加背面钝化及激光开槽工序,与既有产线兼容,且效 率提升明显。同时 PERC 工艺在单/多晶电池上提效差异(对单晶,PERC 提效达超过 1%,而多晶为 0.6-0.8%), 放大单晶电池溢价。此外金刚线在单晶更优的适配性也推动单晶+PERC 技术的整体优势。

由全周期性价比优势到组件售价可比,单晶替代经历价值发现到加速扩张。

1)2016 年单/多晶实际价差收缩至持平/低于合理价差,全周期视角下单晶增效带来发电量增益摊薄 LCOE,形 成对多晶路线的性价比优势。2017 年单/多晶价差进一步收窄,年底几近同价,单晶“附赠”发电量突破对单晶 高效率的认知。

2)单晶性价比优势获产业认可,龙头产能释放,2017-2019 年单晶渗透率加速提升,2020 年基本完成多晶向单 晶转化,单/多晶价差逐步恢复至合理区间。

2、TOPCon 规模应用已经启动

2021 年 PERC 市占率约 91%,BSF 电池市占率降至 5%,N 型份额仅为3%。但N 型电池量产效率、极限效率都更高,且随着设备端、材料端的成本持续优化,N型尤其 TOPCon已经开始由中试向规模化发展。

2022 年 1 月,晶科能源安徽 8GW TOPCon 电池项目投产,为全国首个大规模量产的 TOPCon 生产线。2 月海宁基 地产出首片 TOPCon 电池,预计到年中公司 TOPCon 产能将逐步爬升至 16GW,成为量产规模最大的 N 型电池/组 件企业。

同时,钧达、中来、隆基、天合、晶澳等均规划。其中,钧达股份计划扩产 16GW 高效电池,其中一期 8GW 的 TOPCon 项目已经开始建设,中来股份在现有 3.xGW 的基础上也启动两期共 16GW 的产能扩张。预计 2022 年底 TOPCon 产 能将达到 40GW 以上,2022 年就是 TOPCon 规模放量的元年。

3、先发企业将享受红利

1)对 perc 有经济优势,推广期有红利

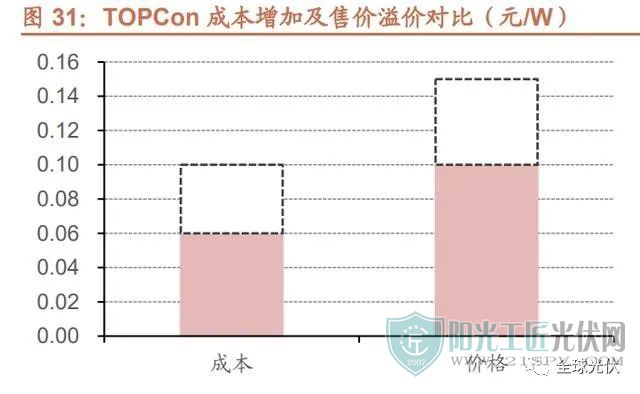

从利润角度看:基于当前的工艺、效率水平测算,TOPCon 从上游硅料到组件端,各环节合计的成本增加大致在 0.06-0.1 元/W,实际能够提供的溢价合理区间在 0.1-0.15 元/W(单双面略有差异),而从目前的实际招标情况看, TOPCon 组件价格较同版型 PERC 高出 0.1-0.14 元/W,意味着率先实现 TOPCon 产品批量供应的电池、组件企业能 够享受额外红利,前期技术研发、资本开支随企业产线投产开始兑现收益。

从量的角度看:2022 年底 TOPCon 产能预计超过 40GW,2023 年进一步扩张,而光伏行业整体维持极高的景气度, 尤其 2023 年上游供给瓶颈突破后,增长确定性高,相较需求总量,TOPCon 仍然是稀缺的优质产能,有希望维持较 高的利用率。

此外,对下游组件企业而言,基本上无需做产线的调整即可顺利切换到 N 型,考虑到新增的 TOPCon 电池产能很大 比例在一体化企业内,能够外供的三方优质产能更为有限,这部分产能将处于供不应求的状态。

综上,我们判断在接下来 1-2 年的推广期,优势企业将在盈利、出货量上享受先发红利。

2)工艺难度大,工艺复制比较难,参与者的差异可能比 PERC 大一些

PERC 推广初期,在选择性发射极的制备、钝化膜沉积技术的选择、以及背面局部接触方案上有多样化的选择。而在 经过较长时期的技术工艺探索和实证检验后,目前的 PERC 工艺趋于成熟,企业间的差异不明显,PERC 电池的制 造壁垒逐渐的弱化。

从技术生命周期看,目前 TOPCon 仍处在推广初期,从隧穿氧化层、多晶硅层的制备方式看已经出现了多样化的组 合选项,再到材料选择、浆料适配、钝化层厚度选择上,不同技术路线的企业间存在较大的差异,直观体现在量产效 率、非硅成本控制(包含良率)上的不同。

另一方面,TOPCon 在原有 PERC 产线基础上替换为硼扩,增加隧穿氧化层、多晶硅层制备,制造环节增加,工艺 难度加大。电池厂不是简单的外购设备即可投产,需要后期的调试优化,对电池企业的要求相应更高。

3)还在快速迭代和优化,先发企业的积累和沉淀可能有优势

目前 TOPCon 量产规模较小,现阶段量产效率距理论极限有较大差距,产业还处于比较初期的阶段。随着产能与产 量的快速增长,可以预见近 1-2 年内,TOPCon 降本提效的速度将加快,与 PERC 上量之初比较相似。

此外,TOPCon 在原有 PERC 基础上增加若干工序,发展初期 know-how 掌握在电池企业手中,提前布局 TOPCon 的企业,会具备一定竞争优势。

投资分析

电池片的技术进步,仍是光伏各环节众多技术迭代中影响最大的方向,继 P 型 PERC 电池实现普及并逐渐接近其理 论极限后,N 型电池开始受到业内更多的关注,相关研究与产业化探索大幅加速。相对而言,新进入者更倾向 HJT 路线,也获得了一定的进展;同时,众多的原有光伏组件/电池企业在 TOPCon 方向也加大投入,并在近几年获得了 较大进展,而且在当前的小规模阶段就已获得了相对 PERC 的一定经济性。我们预计,TOPCon 将在今明年开始规模应用,在技术变革的先发红利期,优势企业将有较好的收益。

原标题:2022年TOPCon规模应用已启动,谁先享受红利?

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...