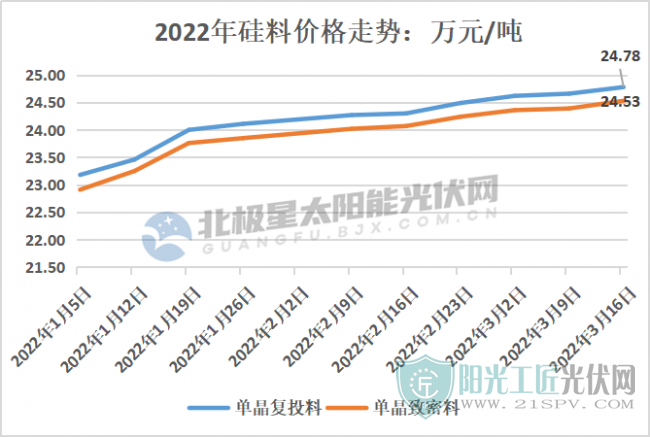

与硅料价格居高不下相对应的,是企业接连不断的扩产计划,涨不停、扩不停,一时之间,硅料成为光伏最热闹的环节。

超310万吨扩产规划涌入,硅料赛道拥挤

2021年在光伏产业链供需错配的影响下,硅料成为紧俏货,据北极星太阳能光伏网统计,2021年电池、组件企业签订硅料长单高达145万吨,供货期自2021年至2025、2026年间。

在供货焦虑下,硅料价格上涨带来硅料企业盈利大涨,根据硅料上市公司2021年度财报及预告,通威、保利协鑫、特变电工及大全净利润总和在324.27亿元至349.27亿元。

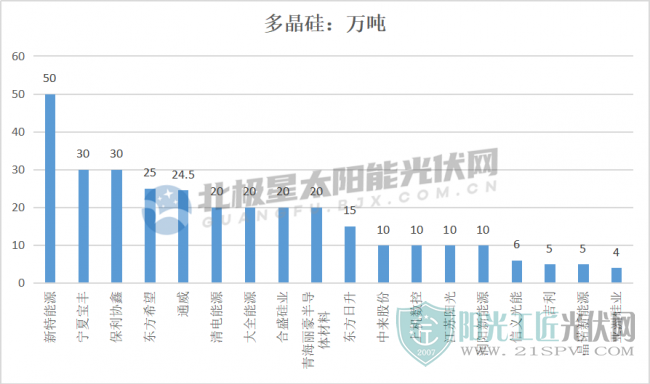

除了锁定长单外,电池、组件企业加快补短板步伐,扩产硅料以自用;也有企业将硅料视为投资热点,争相加入扩产大军。北极星太阳能光伏网根据公开信息梳理,截至2022年3月,共有18家企业公布扩产规划,硅料总规模超310万吨,投资金额达千亿元,建设年限在2-5年不等。

值得注意的是,上述企业在签订多晶硅项目协议的同时,还与当地政府签订了GW级别的光伏、风电项目开发协议。

如宝丰与甘肃酒泉政府签订的多晶硅上下游协同项目包括35万吨工业硅、30万吨多晶硅、50GW拉晶切片、30GW电池组件生产项目及配套15GW光伏发电和风力发电电站;上机数控与固阳县人民政府签订多晶硅项目,获得了固阳县政府 3.8GW 光伏电站指标和 1.7GW 风电电站指标;信义光能的系列签约项目中也提及到光伏风电开发。

实际上,近两年以项目开发指标置换配套产业蔚然成风,部分地区在“十四五”发展规划中明确将建设一体化制造基地列入其中。或主动抑或被动,诸如此类的产业配套政策下,越来越多的硅料、硅片、组件投资项目涌现,而在庞大的扩产规模下,供需反噬隐忧愈发凸显。

硅料热钱还能赚多久?

尽管中国光伏行业协会、硅业分会多次发布硅料投资过热预警,但光伏产业链各环节的产能不匹配,导致硅料紧平衡供应短时间内难以打破。据了解,组件扩产周期在3-6个月、硅棒/硅片电池环节在6-9个月,而硅料的扩产周期在1.5-2年。

下游产能快速扩张,加剧了供需失衡 ,根据硅业分会数据,2022年我国硅片产能达到500GW+,电池组件超过450GW。

反观硅料环节,根据硅业分会预计,2022年全球多晶硅产能将快速增加至100-120万吨,净增35-50万吨,预计2022年全球多晶硅产量在89万吨,而中国多晶硅产量为75万吨。中国有色金属工业协会硅业分会副秘书长马海天表示,预计到2022年底硅料价格将回归到合理水平。

马海天认为,长远来看,到2025年底中国多晶硅产能将达到300万吨/年,若包含海外供应,则可满足全球约1000GW的装机需求。而从需求端测算,2025年全球光伏装机或达到400GW,到2030年或增至1000GW,折合成硅料需求分别为130万吨和300万吨。可见,未来几年供需格局将转换为供过于求,产能过剩。

事实上,硅料环节是一直我国光伏产业链里市场集中度最高的,根据硅业分会的数据,2021年我国硅料产量约为49万吨,前六家企业产量为44.5万吨,市占率在90.9%。硅料巨头在经过一轮价格上涨后,投资基本已回收,可进行现金成本竞争,而后进入企业在新一轮行业洗牌下竞争压力巨大。

原标题:涨价不止、扩产不停,310万吨扩产规划下,硅料热钱还能赚多久?

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...