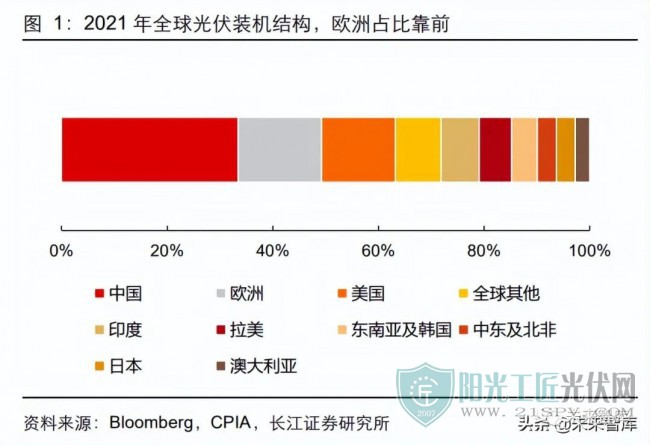

全球主要市场,分布式发展更快。欧洲市场是最主要的光伏市场之一,预计2021年欧洲光伏装机接近30GW,占全球18%左右,其中欧盟25.9GW,是欧洲光伏的主力。分类型看,欧洲分布式装机占比八成左右,主要原因是整体城市化程度高,且适合地面电站的平原面积相对较少,屋顶分布式光伏拥有更合适的应用场景。

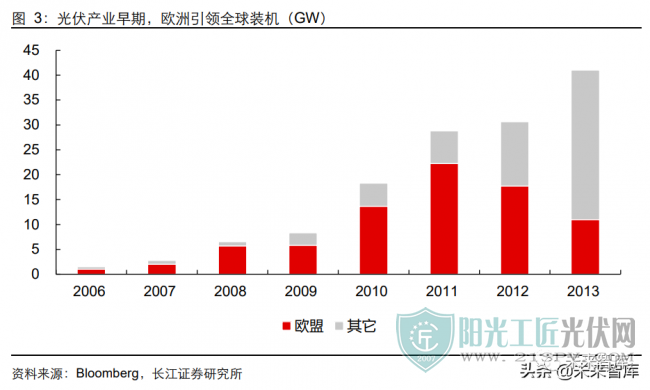

光伏起步极早,引领行业初成。欧洲市场发展极早,2012年之前在需求端和制造端是全球光伏发展重心。2011年欧盟光伏装机22.3GW,占全球77%,规模上仅次于十年之后的2021年。

欧盟发展光伏较早的原因:1)需求端,政策具有前瞻性,德国2000年即发布可再生能源法(EEG2000),鼓励可再生能源优先并网,2004年推出EEG2004及各类光伏金融补贴政策;2)制造端,光伏作为类半导体行业,在半导体技术发达的欧洲具备制造基础。早年欧洲光伏企业覆盖产业链各个环节,盛极一时。时至今日,依然活跃在全球光伏市场的硅料企业Wacker、逆变器企业SMA、Fronius等,总部亦在欧洲。

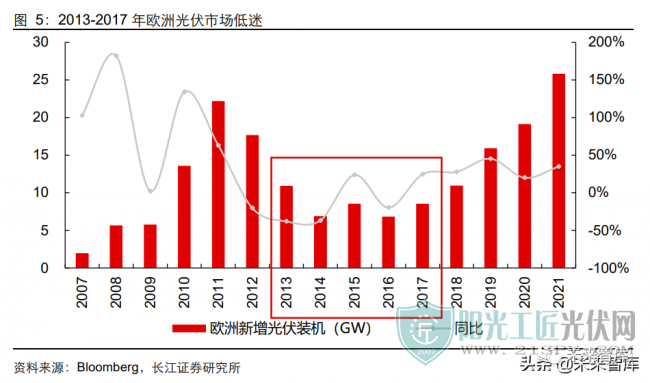

政策和成本是欧洲光伏市场的驱动力,也是抑制因素。2012年7月,欧洲本土制造企业针对中国倾销光伏产品向欧盟委员会提出调查申请,2013年12月,欧盟启动针对中国光伏产品的双反措施,规定对未达到最低进口价格(Minimum import Price,MIP)的产品征收反倾销税和反补贴税。

2013-2017年,双反及MIP政策限制了中国光伏组件向欧盟的出口,并导致欧洲市场装机成本高于行业,装机需求进入低迷期。这一阶段欧洲每年光伏新增装机仅6-11GW。

政策周期刺激成本下降,电价相对更高的欧洲率先在2019年进入平价的新起点。2018Q4国内经历“531”,导致组件价格持续下跌;同时,2018年9月3日欧盟正式结束对中国光伏企业的双反和MIP政策,当时组件MIP价格较国内价格高21%-30%, 自此欧洲光伏正式跨入平价时代。2019年欧盟装机16.7GW,同比高增104%。2021年欧洲实现超30%的装机增速,疫情影响下展现出极强的需求韧性。

下文,我们分析需求韧性的底层逻辑,展望欧洲市场的发展,寻找中国光伏企业的投资机会

2、前瞻减排+能源安全需求,增强需求韧性

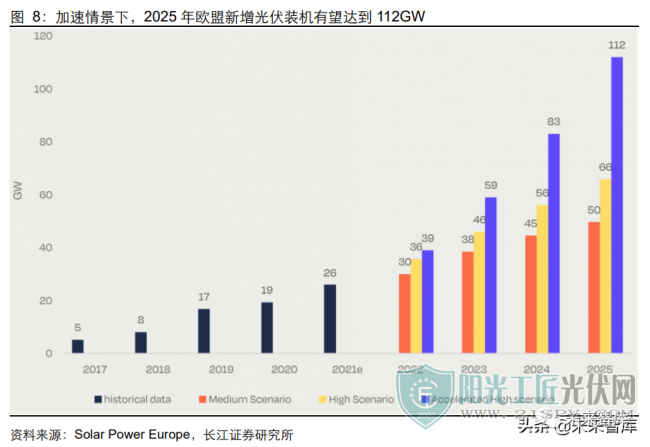

我们认为欧洲市场相比于其它市场,有两点核心差异导致需求韧性更强:1)碳减排意识更高。欧盟双碳进度领先全球,离不开政策方面的充分支持。2018年以来减排目标更是逐步趋严,在 2030年实现碳排放较1990年下降55%的指引下,新能源电力发展规划亦层层细化。加速情景下,2030 年欧盟累计光伏装机将超过1000GW,对应到2025年,新增装机达到112GW,四年复合增速超40%。2)能源安全问题更突出。天然气是欧洲主要电力来源之一,八成以上依赖进口。一方面,地缘政治波动下,欧盟亟需确保能源安全,发展新能源电力以替代天然气等传统能源;另一方面,天然气涨价最终导致居民电价和光伏PPA价格跟涨,极大增强光伏电站的投资吸引力。2021年底德国居民电价和欧洲光伏PPA价格同比分别上涨了319%和17%。

碳减排意识前瞻,政策趋严目标上调

欧盟1990年即实现碳达峰,目标2050年实现碳中和,整体进度领先全球。一方面欧洲市场社会经济发展更为成熟,城市化程度高,碳排放的增长已经趋于稳定,另一方面,碳减排方面欧盟予以足够重视,政策基础较好。

2018年以来欧盟碳减排目标逐步趋严,在2030年实现碳排放较1990年下降55%的指引下,新能源电力发展规划亦层层细化。根据2021年7月欧盟委员会提交的《Fit for 55》法案,可再生能源电力占比、汽车减排等细节均进一步趋严。其中2030年可再生能源电力占比目标为40%,达到2020年提出的38%-40%目标上限,相比最早的32%显著提升。

2022年3月8日,欧盟委员会发布《REPowerEU:Joint European Action for more affordable, secure and sustainable energy》方案,再次明确强调加快新能源建设,在2021年7月的目标基础上新增80GW光伏或风电装机规模。具体来看,2021-2030年 欧盟新增光伏、风电的目标分别为420GW、480GW,假设新增80GW目标风电光伏占 比均为50%,未来十年欧盟年均光伏、风电有望分别超46GW(此前42GW)、52GW (此前48GW),相比2021年的25.9、11GW增长显著。

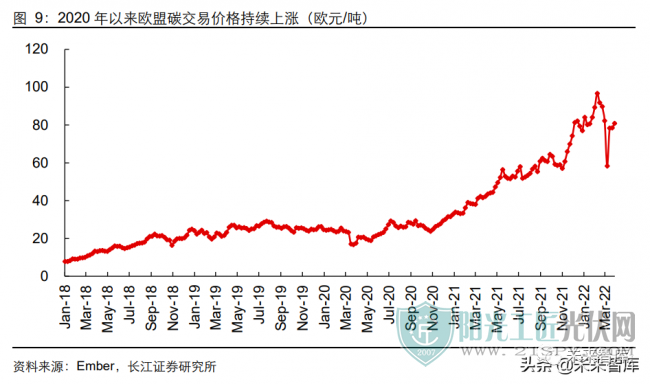

欧盟碳交易市场亦更为成熟。早在2005年欧盟碳交易市场即成立,2020年碳交易市场规模已经达到2290亿欧元,占全球市场接近90%。同时,碳交易价格亦随碳减排力度趋严而持续上涨,2021年12月底碳价达到 89.24欧元/吨,较2020年初上涨268%。显著提升的绿电溢价,进一步增强了投资方和工商业厂房业主的新能源电站建设意愿。

若以绿电替代天然气电力,每度电可减少碳排放350-500g,80欧元/吨的碳交易价格下,相当于绿电溢价在0.03-0.04 欧元/度左右,据我们测算,无补贴等政策优惠条件下,相当于提升IRR 0.2pct左右,可抵消0.05-0.08元/W 左右的组件价格上涨。

此外,欧盟碳关税亦领先于全球启动,反映欧洲对于新能源的坚定信念。3月15日,欧盟碳关税法案(CBAM)在欧盟理事会获得通过。法案规定对进口商品的直接碳排放量征收关税,征收行业包括水泥,电力,化肥,钢铁和铝。我们认为欧盟提出碳关税法案的原因,在于使进口产品承担和欧盟本土生产的产品相同的碳排放成本。进一步看,反映了欧盟对于碳减排的全面重视。

能源安全问题突出,新能源经济性凸显

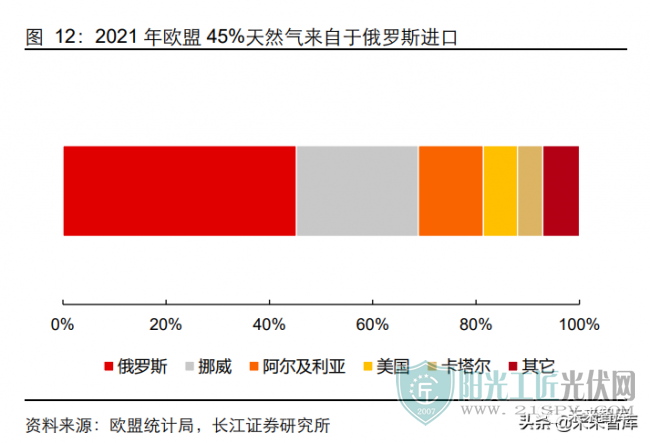

相比于其它市场,欧洲能源安全问题更加突出,进一步增强新能源的发展意愿。欧洲能源对外依赖度很高,天然气电力为其重要电力来源之一,占比超20%,而天然气八成以 上依赖进口,其中四成左右依赖于俄罗斯。政治因素下,俄罗斯近年对欧盟出口天然气 逐年减少,致使能源安全问题逐渐凸显。

天然气紧张背景下,欧盟电价持续上涨。德国为例,2021年12月电价超过220欧元 /MWh,同比上涨319%。俄乌局势下,欧盟与俄罗斯关系再度紧张,我们预计2022年 电价难以回落,一方面刺激政府层面寻找其它能源替代天然气的方案,缓解天然气供应 压力,另一方面刺激需求侧发展新能源电力,扩大分布式光伏的经济性优势。

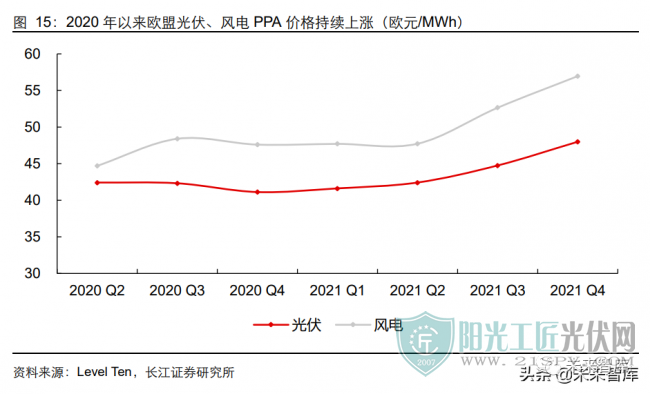

最近两年电价上涨叠加产业链价格持续上涨,欧盟光伏PPA价格亦持续上涨。2021Q4,欧盟光伏PPA价格达到47.97欧元/MWh,同比增长16.7%,环比增长7.2%。同时PPA协议周期亦有缩短趋势,此前PPA合同年限多为年,近两年8-10年的合同已经较为普遍,供需波动下PPA价格亦愈发灵活,保证电站投资方收益率维持良好。据我们测算,无补贴等政策优惠条件且组件价格不变的情况下,PPA价格每上涨0.01欧元/度,对应IRR可以提升0.4pct左右。

3、细分市场各具特色,多点驱动欧洲光伏

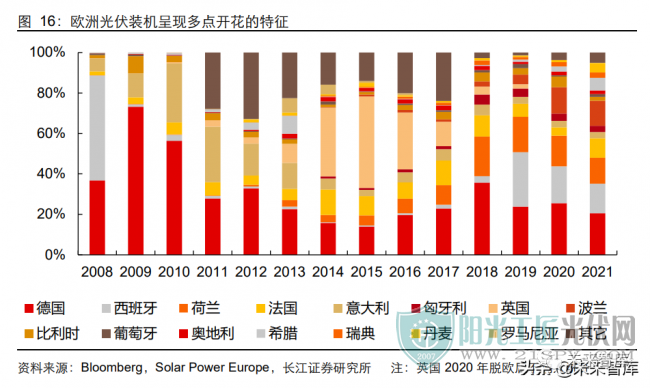

欧洲市场近两年展现出多点开花的特点。2021年欧盟装机前十名依次为德国、西班牙、荷兰、波兰、法国、希腊、丹麦、匈牙利、意大利、瑞典,均实现不同程度同比增长。非欧盟国家中土耳其、乌克兰、英国、瑞士等亦发展稳健。

各个细分市场需求增长的原因不尽相同,政策上净计量、可再生能源拍卖、纳税抵免等多种方式并存,为细分市场增长带来显著影响。此外,土地资源、光照资源和电价等方面亦有差异,导致各国装机形式不尽相同。

分别来看:

德国

德国在2012年之前的光伏发展的第一轮周期中,相当一段时间是全球光伏的需求核心。2013-2018Q3因为补贴退出及欧洲的最低限价保护政策,光伏项目经济性受到压制,装 机规模持续在1.2-1.5GW左右。直至2018Q4欧洲最低限价保护政策解除,恰逢 “531” 推动产业链价格大跌近30%,推动德国市场进入二次成长阶段,2020-2021年装机体量 提升至5GW左右级别。此外,2021年1月德国修订了上网电价法(EEG),取消分布 式光伏税之后,进一步提升分布式光伏的投资吸引力。2021年,德国新增光伏装机5.3GW,同比增长8%。

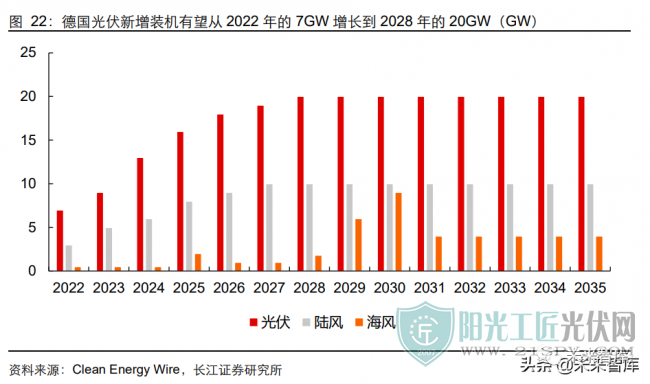

2022年2月28日,德国气候部门提出新的立法草案,拟将100%实现可再生能源发电的目标提前至2035年,较此前目标提前15年。为完成此目标,该部门还提出2035年前可再生能源装机规划,由各部委投票表决。其中光伏新增装机从 2022年的7GW逐步增加到2028年的20GW,而后保持该水平直至2035年。据此计算,2021-2025年德国光伏装机CAGR将达到32%。

该法案未发布之前,德国光伏装机规模已经进入加速通道。我们从招标规模的近两倍增 长可见一斑,2021年德国光伏规划招标的规模包括地面电站1.85GW和分布式0.3GW,2022年分别增加至3.6GW和2.3GW,合计同比增速达到了174%。该法案的发布,德 国光伏装机有望进一步加速。

西班牙

西班牙是典型南欧市场,2021年西班牙光伏装机3.8GW,保持欧洲第二位,较2020年 的3.5GW稳步增长。

2021年西班牙对光伏的政策支持力度有所增强。2021年5月西班牙议会通过《the Climate Change Act》,目标2030年实现可再生能源消耗在总能源消耗中占比42%, 可再生能源电力占比74%。同在2021年,西班牙国家气候和能源计划得到批准,目标2030年实现39.2GW累计光伏装机,较目前的13.6GW实现接近三倍增长。

西班牙光伏的驱动力更多来自于经济性。得益于当地优渥的光照条件,地面电站收益率 高企,投资吸引力在欧盟更为领先,因而发展更为优先。2021年两次可再生能源拍卖 中共下发2.9GW光伏地面电站指标,其中大部分将在2023年完成并网。分布式光伏方面,此前因为光伏税而发展缓慢,2021年开始逐步得到政府支持,2021年6月政府下发4.5亿欧元,用于投资分布式光伏。

荷兰

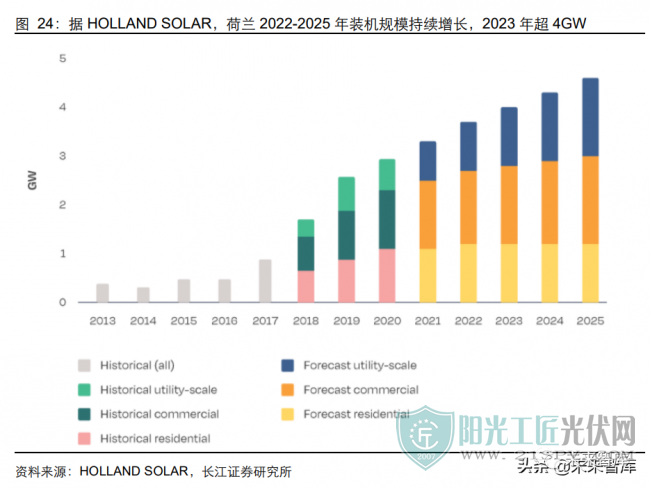

荷兰2021年光伏装机3.2GW,位居欧洲第三位,同比增长11%。工商业屋顶是荷兰光 伏的主要支撑,占比超40%,主要得益于SDE++招标方案带动。此外,净计量政策支 撑下户用光伏亦表现良好,占比超30%。所谓净计量系统,指的是业主在自发自用,余 电上网模式下,上网电量单独计算,需要时可向电网免费购买相应比例(通常在0.7-0.8)的电力。

未来荷兰市场的驱动力,依然是户用的净计量系统、工商业和地面电站的SDE++招标 计划。此外,荷兰作为北欧国家代表,其民众对于能源转型的认知更为深刻和激进,2021年人均光伏安装量达到765W,领先欧洲。

法国

法国是欧盟TOP5光伏市场,2021年装机2.5GW,同比实现200%以上增长。法国目标在2023年年底形成20GW的累计装机,在此背景下此前相对冗长的项目程序正在简化。

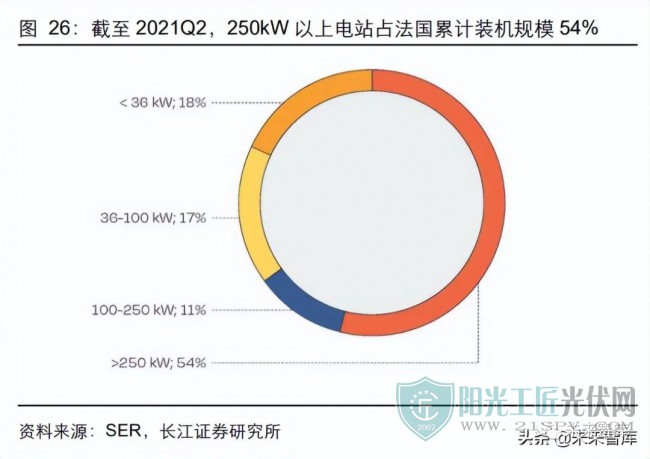

法国光伏的驱动力,在于持续提升的地面电站和大型工商业招标规模,使得更多项目得 以获得上网电价。户用光伏则因制度仍不完善而进展相对缓慢。

截至2021年底,法国累计光伏装机规模达到12.3GW。根据法国可再生能源协会(SER) 预测,2023年法国累计装机有望达到20.1GW,对应2022-2023年均装机规模需达到4GW,较2021年的2.5GW大幅增长。2030年,法国累计装机规模有望超过40GW。

波兰

波兰作为欧盟新兴光伏市场,2020年新增装机2.5GW,首次成为GW级国家,2021年延续高增,实现3.1GW新增装机,带动累计装机达到7.1GW。分布式屋顶光伏是荷兰主要装机形式,在7.1GW 累计装机中占比超过七成。

波兰光伏的驱动力包括对电站投资方有利的自我消费计划,户用方面的净计量系统以及更低的增值税和所得税率。

土耳其

土耳其是欧洲基建强国,也是非欧盟国家中光伏装机规模最大的国家。2021年土耳其光伏装机1.14GW,同比接近翻倍增长。2020年之前得益于可再生能源招标(YEKA)模式的推动,大量地面电站得以开发,但YEKA终因融资困难、汇率波动等因素无疾而终。目前土耳其市场以屋顶分布式光伏为主,2020年5月引入净计量之后,屋顶光伏蓬勃发展。

2022年3月26日,土耳其贸易部发布公告,应土耳其生产商申请,对原产于中国的光伏组件启动第一次反倾销日落复审立案调查,对中国企业的影响还待跟踪。

乌克兰

乌克兰自2014年与俄罗斯的巴斯顿战争开始即停止向俄罗斯进口天然气,目前天然气主要来自于欧洲其它国家进口。在此背景下,乌克兰的能源安全问题尤为突出,因此新能源也是重点发展方向。据乌克兰国家能源效率和节能协会,2021H1乌克兰光伏装机超0.4GW,包括0.26GW地面电站和0.16GW的户用。

原标题:超级市场!寻找超预期之欧洲机会

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...