光伏为首的可再生能源逐步替代传统能源

回顾美国市场能源结构变迁,历经两个阶段:

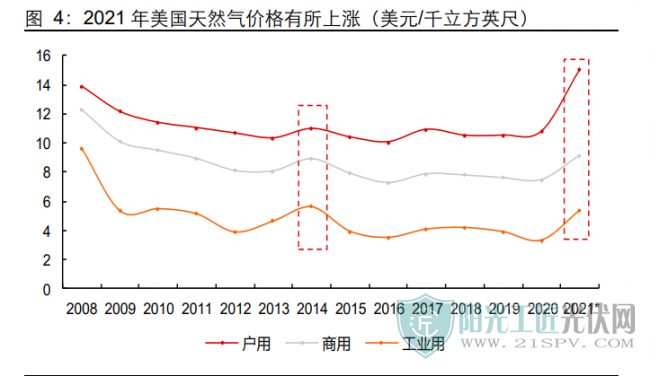

1)天然气降价实现对燃煤发电的替代。自2007年煤电厂产能达到峰值后,燃煤发电的使用稳步下降而天然气的使用不断提升,主要原因系天然气价格持续走低。然而,这一趋势在2021年发生了逆转,交付给美国发电商的天然气成本平均为每单位4.88美元,比2020年的平均成本高出一倍以上,因此天然气的发电份额从2020年的40.53%下降到2021年的38.34%,而燃煤发电占比从20.70%提升到22.45%。

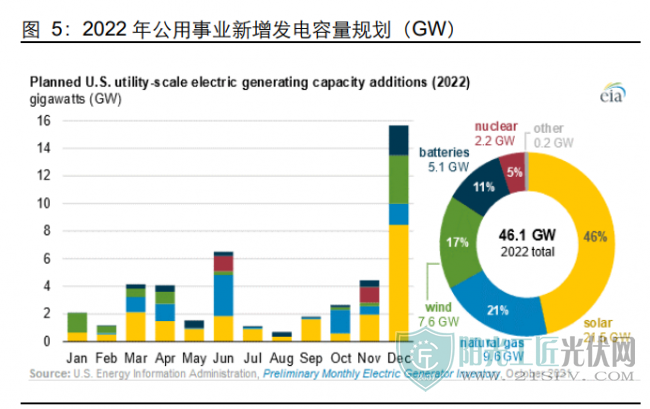

2)以光伏为首的可再生能源扩张迅速,以较低的运营成本逐步替代天然气。据EIA预测,2022年美国电网将新增46.1GW的公用事业发电能力(指地面电站),2022年规划的新增容量中46%都来自于太阳能,其次是天然气,占到21%,风能占比17%。对应2022年地面电站新增容量为21.5GW,远高于2021年15.5GW的新增容量。2022年新增地面电闸项目主要集中在德克萨斯州(约6.1GW,占全国总量的28%),其次是加利福尼亚州(约4GW)。预计在可再生能源增长较快的地区,如德克萨斯州和中西部地区,天然气发电量将逐步减少。

ITC为主的政策及降本驱动光伏装机高增

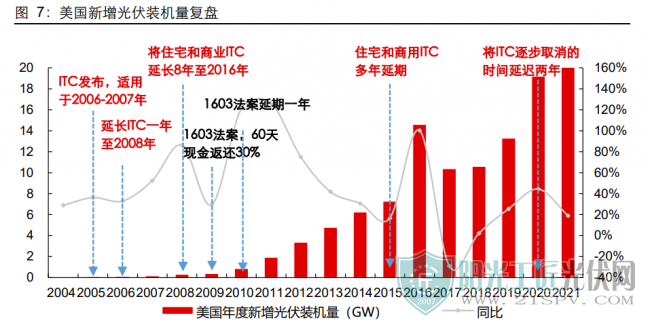

2010-2021年美国新增光伏装机CAGR为35.25%,2019年后光伏成为美国新增发电的主要来源。美国光伏的快速发展主要依靠:1)度电成本的降低;2)ITC税收优惠政策。光伏经济性提升是光伏成为主要发电来源的基石,而ITC税收减免政策是美国光伏发展的催化剂。

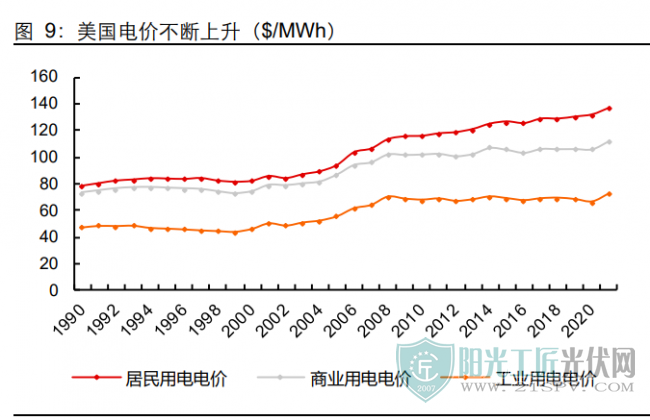

光伏度电成本快速下降,成为最具经济性的能源。随着电池片技术的不断提升,光伏度电成本不断下降,2013年经济性超过煤炭,2015年超过燃气,2019年超过风能成为最具经济性能源,2021年不考虑政府补贴下的光伏度电成本已下降到36美元/MWh,接近2009年度电成本的十分之一。同时,美国市场电价持续上涨亦加剧其经济性。

ITC税收抵免政策是过去美国光伏新增装机量快速提升的核心驱动力。太阳能投资税收优惠政策是支持美国太阳能发展的重要联邦政策机制,自2006年ITC实施以来美国光伏产业已经增长超过100倍,过去美国的新增装机量波动受ITC政策变动的影响显著。

1)2008年,2006年政策制定时要求ITC政策实施至2008年底截止,2008年产业尚不能确定后续政策是否延期引发抢装,全年新增装机量298MW,环比增长86.25%。2008年12月,联邦政府决定将ITC政策延长8年,2009年市场增速放缓。

2)2010-2011年,2009年奥巴马政府签订“经济刺激法案”,其中第1603条规定可再生能源项目完成后,美国财务部在60天内必须以现金返还项目成本的30%,2011年2月到期,由此引发了行业2010年的抢装潮,2010年新增太阳能装机规模849MW,同比增长120.5%。随着1603法案延期至2012年2月,继续引发了2011年新一轮的装机量激增,达到1.92GW,同比增长126.3%,2012年装机增速有所回落。

3)2016年,当时面对自2009年起延期8年的ITC政策将于2016年底到期,美国光伏企业提前安排项目计划,虽然2015年12月ITC政策已确定继续延期,但前期准备的项目仍然按照原定计划执行,带动2016年美国新增装机规模创历史新高,达到15.1GW,同比增长101.7%。

驱动:内外政策向好+高经济性,需求潜力突出

本土政策全方位支持,光伏装机加速提升

美国光伏政策体系分为财政激励和约束管理两大类:

1)财政激励方面,投资税收抵免(ITC)是核心,同时财产税和销售税减免等激励政策进一步降低光伏装机成本,提升光伏项目的吸引力;

2)法律法规、标准、约束性指标等管理类政策,包括净电量管理(NetMetering)、第三方购电协议管理(PPA,3rdPartySolarPVPowerPurchaseAgreement)和可再生/清洁能源配额制标准(RPS-CES,Renewable&CleanEnergyStandards)。

ITC退税带来抢装周期,BBB法案提供乐观预期

ITC税收抵免是对安装光伏的个人或企业未来要付给联邦政府的所得税的直接减免,从而间接降低光伏安装成本,进一步提高企业或个人安装光伏的动力。经过2020年IRS(美国国家税务局)对ITC的最新改动,最新的ITC规划为:

1)2021和2022年开始的投资税收抵免比例为26%;

2)2023年抵免比例下降到22%;

3)2023年以后,户用光伏客户的抵免比例下降到0%,而商业光伏客户抵免比例将永久维持在10%。

ITC退坡时间过去经历4次延后,2021年底美国众议院通过的BBB法案有望再次延长ITC。2021年11月19日,美国众议院通过了《重建更好未来法案》(BBB法案),该法案仍需要参议院投票表决以及美国总统签署后方才生效。

法案的内容分为5个部分:

1)投资于儿童、家庭和护理,提高经济的能力;

2)对清洁能源和应对气候变化的投资;

3)为数百万辛勤工作的美国人提供可负担的医疗服务;

4)降低成本,减少通货膨胀的压力,加强中产阶级;

5)改善移民系统。其中,新能源投资相关法律包括了将税收抵免政策(ITC)延长十年。

如若通过锦上添花,假设未通过2022-2024年美国仍处于ITC退税带来的抢装周期。

其他激励政策共同助力美国光伏市场发展。除了投资税收抵免政策外,美国还有对光伏的财产及销售税激励政策。财产税和销售税激励是全国范围内最常见的太阳能激励类型。有36个州对太阳能系统采取了财产税减免政策,或者授权地方政府实施财产税减免政策。

虽然这些免税措施大多适用于太阳能装置的全部附加值,但一些州的财产税激励措施适用于附加值的某个百分比,或者只允许在一定年限内免税。另有22个州对太阳能系统免征销售税。

与财产税优惠政策一样,大多数太阳能的销售税优惠政策提供了全免。在华盛顿,100千瓦以下的太阳能系统有资格获得全额销售税豁免,而100千瓦以上和500千瓦以下的系统有资格获得50%的豁免。

净电量结算刺激户储需求,配额政策指引长期空间

净电量结算(NetMetering)政策是目前美国各州实施最为广泛的政策,净电量结算本质上是一种计费方式,允许客户利用太阳能自身发电,同时多余电量可出售给电网减少未来电费。

以户用光伏为例,屋顶电站白天发的电一般大于用电需求,此时可通过电表倒转的方式提供家庭晚上或其他时段的用电需求,客户只需求为其“净”电量使用付费。净电量结算模式相当于将电网作为一个天然的大型储能站,可以实现光伏发电的全额消纳,而不用考虑自发自用、发电与负荷匹配等用电方面的问题。

引入电网接入费。为了鼓励更多的“光储”装机,越来越多的州开始考虑对净电量结算客户收取费用并对配套储能的客户给予回扣补偿。2021年纽约和南卡罗来纳州批准了基于新净电量客户收取电网接入费,同时加州和北卡罗来纳州也在考虑引入电网接入费。提议的电网接入费差异较大,在0.36-11.09美元/kW不等。

部分州将净电量结算(netmetering)改为净计费(netbilling)模式。净计费和净电量结算的主要区别在于计费方式的不同,净计费客户输回电网的多余电量是按照“避免成本”电价而不是零售电价,“避免成本”电价一般等于或者低于电网从发电厂购买的批发电价,也就是电网不必花费更多费用来购买相等电量的价格。因为并网电价比零售价便宜,使得客户使用储能的收益进一步提升。

配额制政策的本质是要求公共事业企业生产或获取一定量的风能、太阳能等可再生能源。美国配额制(RES)政策有各种变体,包括清洁能源指标(CES,CleanEnergyStandards,涵盖核能和天然气等低污染的不可再生能源)和可再生能源目标等,因此在美国配额制也称为可再生能源组合指标(RPS,RenewablePortfolioStandards)。

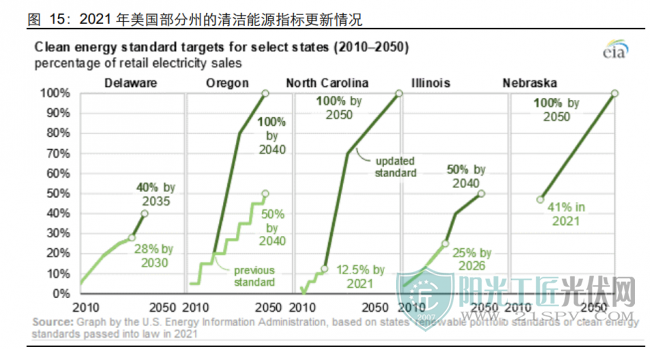

截止到2021年6月,美国已有27个州拥有可再生能源或清洁能源指标,并且各州能源目标也在不断更新上调,显示出各地区零碳目标的决心,支撑美国光伏长期高速增长。

1)2021年2月特拉华州提高了其整体的RPS目标,到2035年,可再生能源发电在电力销售中的份额达到40%,而之前的目标是到2030年达到28%。

2)2021年7月,俄勒冈州立法机构将该州的CES提高到2040年清洁能源的销售份额为100%。零售电力供应商必须在2030年之前将二氧化碳排放量在2005年的基础上减少80%,在2035年之前减少90%,最终2040年达到100%的无碳目标。

3)2021年9月,伊利诺伊州将其整体的RPS目标提高到2040年可再生能源发电量达到50%,取代了之前的2026年25%的目标。

4)2021年10月,北卡罗来纳州将其CES目标提高到2050年100%的电力销售来自碳中和发电,之前的目标是到2021年12.5%的销售来自可再生能源发电。该立法包括一个临时目标,即到2030年,该州公共电力公司拥有或运营的发电设施的二氧化碳排放量比2005年的水平减少70%。

5)2021年12月,监督发电的内布拉斯加公共电力区(NPPD)批准了一个目标,即在2050年实现100%无碳发电。内布拉斯加在2020年的年度总发电量中有41%来自无碳能源,这被认为是新的100%清洁能源标准政策的起点。

贸易摩擦风波再起,整体方向边际改善

美国对本土光伏贸易保护已经长达10余年:

早在2011年11月,美国商务部宣布将对中国输美光伏电池展开反倾销和反补贴“双反”调查;

2018年1月启动201条款,对从中国进口的太阳能电池片征收30%的关税,为期四年;

2018年9月启动301条款,对3250亿美元的中国进口产品征收10%的关税,后续提高至25%。

2021年6月美国海关和边境保护局(CBP)发布了暂扣令(WRO),指向强迫劳动太阳能项目组件采购合同避险策略,禁止从合盛硅业及其子公司进口金属硅,以及使用合盛硅业衍生或生产的光伏产品。

2022年2月4日表示,将把对进口太阳能电池和组件的201条款关税再延长四年,并在第五年、第六年、第七年和第八年逐年递减税率。但电池片的免关税配额将从2.5GW上升到5GW,对双面组件将不征收关税。

2022年3月,美国拟对越南、泰国、马来西亚、柬埔寨进口光伏组件产品发起反规避调查。

当前,从中国直接出口组件至美国将要面临的是“双反+201+301+WRO”,中国企业从东南亚出口至美国面临的是“201+反规避+WRO”,因此,不管从中国还是东南亚出口组件至美国,贸易壁垒高企。

今年以来,中美组件贸易摩擦变动频繁,当前时点整体边际转好:

1)对于WRO,2月底3月初因新疆硅料问题暂扣美国海关的组件陆续放行,且明确输美厂家若使用非新疆地区中国硅料需签署声明书、提供水单等可追溯文件即可放行。

2)对于反规避,5月2日,美国贸易代表办公室发布备忘录,明确使用来自中国的多晶硅在中国境外生产的硅片不受调查约束,具备东南亚硅片产能的企业于5月9日前提交。

3)对于301,5月3日,美国贸易代表办公室宣布,四年前依据所谓“301调查”结果对中国输美商品加征关税的两项行动将分别于今年7月6日和8月23日结束。国内出口逆变器25%的关税若取消,对应美国市场量利有望改善;组件反倾销通过上诉最新终裁部分税率可达到0%,但周期需三年以上,且考虑反补贴税率15%和201的税率15%,直接出口税率依然高企,因此“301”取消对组件出口短期刺激不明显,但是输美贸易摩擦进一步缓和的方向明确。

最为重要的是,即便是如此强势的长达十年的贸易保护,美国本土制造业仍然不具竞争力,未来面对技术成本优势遥遥领先的中国光伏制造产业链,美国的差距只会越来越大。

根据EIA数据,2020年度美国可用组件容量为24.03GW,其中进口的光伏组件为19.29GW,达到90%,本土生产的仅有2.379GW,不到10%。

进一步看进口组件结构,超过42.3%来自越南,大部分都是中国厂商在越南设立的组件工厂,包括天合、阿特斯、协鑫,以及隆基收购的越南光伏等。23%左右来自韩国和泰国,韩国或为韩华,泰国的进口组件则主要来自天合、腾晖、阿特斯等在泰国设立的组件制造工厂。

从马来西亚有3.23GW的进口,占比16.7%,大概率为FirstSolar的马来西亚工厂生产的薄膜组件返 销美国本土。从北美地区还有1.73GW组件进口,可能是来自墨西哥,或者加拿大的阿特斯。

因此,美国组件供应一半以上都需要依靠中国制造企业。此外,考虑到201条款仍然留有2.5GW的免税晶硅电池,和2020年度的2.37GW组件产量基本吻合,美国或几乎无本土电池片产能。因此,中国企业中长期受益于美国市场高增无疑。

PPA价格持续上涨,电站收益率仍良好

最近两年在光伏产业链价格上涨,电价上涨的背景下,美国光伏PPA价格亦持续上涨。2022Q1,美国光伏PPA价格达到36.31$/MWh,同比增长15.8%,环比增长6.0%。

据我们测算,系统价格不变的情况下,PPA价格每上涨1$/MWh,对应IRR可以提升0.04pct左右。因此,目前美国市场光伏电站的收益率实际上依然相对良好。

展望:2022H2仍存超预期可能,中长期光储大时代开启

光伏结构性需求向好,扰动因素有望淡化

展望后续,结构上看,加州、德州有望继续主导美国光伏市场发展。美国光照资源丰富的地区主要集中在西南部,天然的资源禀赋奠定了该区域光伏迅猛发展的基础。其中,加州历来是美国光伏的主导者。

继2019年加州要求新增住宅强制安装光伏后,加州又更新了其建筑能效标准,CECTitle24,要求所有商业建筑配备太阳能和储能,预计将进一步支撑加州光伏装机持续高增。

2019-2021年美国实现光伏新增装机13.3、19.2和23.6GW,同比增长25.5%、44.4%和19.0%。2021年加州光伏发电量约32.6GWh,占到全国总光伏发电量的1/3,远高于第二和第三名的德克萨斯州和北卡罗莱纳州。

同时,其他地区的光伏发电量也在快速跟进,如第二和第四名的德克萨斯州和佛罗里达州分别同比增长52.2%和29.1%,高于加州7.8%的增速。

整体上看,2022H2贸易扰动因素有望淡化,需求进入加速阶段。当前时点,一方面俄乌冲突下天然气价格上涨、电价上涨,结合ITC延期及各州规划目标,潜在的新能源需求依然旺盛,特别是受钢材价格上涨影响较小,价格敏感度相对低的户用光伏;另一方面当前贸易保护造成供应链限制,同时产业链价格仍处高位,实际需求受到一定扰动。

我们认为2022H2是否实现超预期的核心,在于贸易政策的裁定结果,结合备忘录及“301”或取消等贸易摩擦缓解信号,方向上预计将逐步改善,贸易扰动造成的影响有望逐步淡化,2022年美国光伏需求仍有望保持增长。谨慎/中性/乐观预期下,我们预计2022年美国新增光伏装机分别为21.6、24.0、27.5GW,同比-7%、+2%、+17%。

即 便是极端情景下,我们认为亦不乏结构性超预期的可能,即东南亚有硅片企业的企业盈利能力有望大幅提升。更为重要的是,中长期来看,美国支持新能源发展的方向及光伏发电性价比提升的趋势不变,2023年装机同比增速或超40%。

各种政策积极+电力市场完善,驱动储能高增

2020年美国是除中国外第一大储能市场,新增装机规模为1.5GW,占全球总装机量的29%。美国储能市场近年迎来爆发,2019、2020年分别实现新增装机量1.1、3.8GWh,同比增长44%和237%,我们预计2021年增幅将进一步扩大,新增装机量接近15.3GWh。美国储能市场的高增得益于政策推动以及完善的电力交易市场。

1)美国各州相继设立储能装机目标和要求,储能发展环境良好。加州在2013年就提出了在2020年储能达到1325MW的装机目标;俄勒冈州2020年储能容量要求达到至少10MWh;马萨诸塞州2020年储能容量目标达到200MWh,2025年目标到1000MWh;纽约州2025年储能功率目标达到1500MW,2030年到3000MW;新泽西州2021年储能功率目标达到600MW,2030年到2000MW;内华达州2030年储能功率目标达到1000MW,弗吉尼亚州2035年储能功率要求达到3100MW。

2)电力交易系统完善,亦是美国储能市场较为发达的主要原因。联邦能源管理委员会(FERC)于2018年2月15日发布了具有里程碑意义的、两党一致同意的第841号命令,其中指示区域电网运营商消除储能参与批发市场的障碍。通过指导区域电网运营商制定规则,向储能开放容量、能源和辅助服务市场,该命令确认储能资源必须为所提供的所有服务进行补偿,并朝着储能与其他能源资源公平竞争的方向发展。841号命令为储能资源在所有电力批发市场的运作建立了明确的法律框架,并扩大了可满足电力系统需求的竞争解决方案的范围。

在此背景下,我们预计美国储能将在2022-2023年迎来爆发,新增装机分别达到23.6、32.9GWh,同比增长54%、39%。到2025年,美国新增储能装机有望接近60GWh,四年CAGR约40%。

原标题:美国光伏政策、现状及未来预期

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...