1.光伏胶膜种类及对比

中国光伏产业起步早,发展程度高,在产业链多个环节均有较高的产能比重,现已成为全球光伏产业发展的推动者和引领者,尤其是光伏胶膜行业在经历行业洗牌后,国外企业已基本退出市场,根据福斯特年报数据,企业光伏胶膜生产成本中,约90%为直接原料成本。

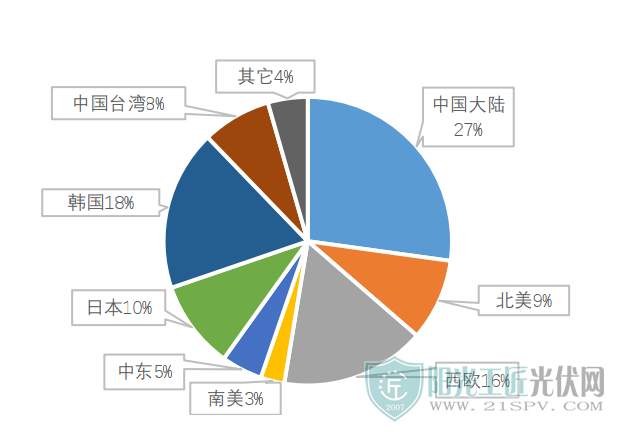

EVA/POE作为光伏胶膜的核心原料,国产化程度偏低。截止2021年,中国EVA产能合计177.2万吨,占全球的27%;而POE/POP全球产能超过100万吨,由于聚合工艺、茂金属催化剂、a-烯烃等多个环节存在较高的技术壁垒,POE产能主要集中在陶氏、三井、LG等几家公司手中,中国当前仍未实现POE大规模工业化应用

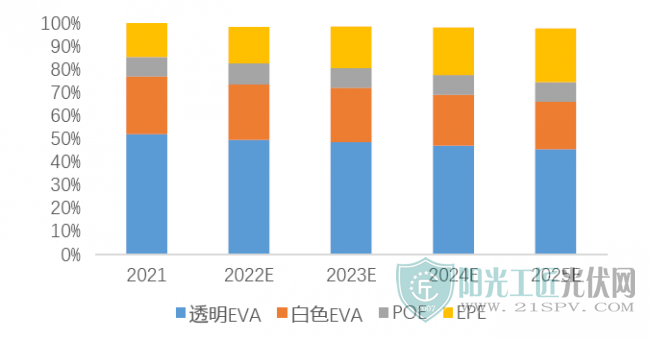

目前市场上的光伏胶膜主要有4种:透明EVA胶膜、白色EVA胶膜、POE胶膜、共挤型EPE胶膜。透明EVA胶膜因价格优势、加工性能优势成为当前市场主流封装材料,占比约为52%;白色胶膜EVA是在EVA树脂中加入一定量的钛白粉等白色填料,以提高二次光线的反射率,主要用于单玻、双玻组件的背面封装,使用白色EVA替代透明EVA时,双玻组件功率增益可达7-10W,单玻组件功率增益1-3W。

图1 不同封装材料市场占比(%)

POE胶膜由于其独特的抗PID性能,同时其电阻率高、不易水解,是双玻组件的主流封装原料;EPE胶膜通过共挤工艺将EVA与POE树脂挤出制造,兼具EVA良好的加工性能与POE良好的抗PID性能、耐水汽性能。根据CPIA的预测,未来几年,透明EVA及白色EVA胶膜市场比重下滑,EPE胶膜市场份额将明显提高。

2.EVA市场现状及展望

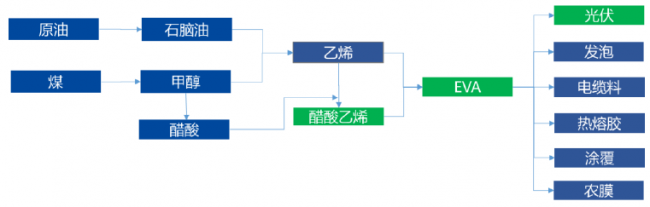

EVA处于化工产业链偏中下游位置,直接原料为乙烯和醋酸乙烯,随着EVA产能的快速扩张,对乙烯法醋酸乙烯需求大幅增长,而乙烯法醋酸乙烯在近5年未有有效扩能,供需矛盾日渐突出。

图2 EVA上下游产业链

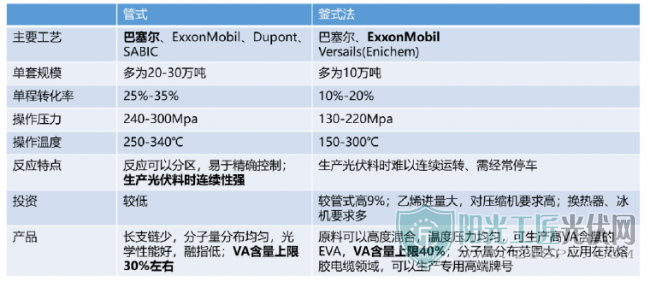

EVA有4种生产工艺:溶液聚合、乳液聚合、悬浮聚合和高压本体连续聚合法。当前工业化生产均为高压本体连续聚合法,其可分为管式法或釜式法。巴塞尔的管式技术和ExxonMobil的釜式技术是当前生产光伏料的主流,相对而言巴塞尔管式法由于配备脉冲阀,反应过程中可以冲刷反应器内壁,减轻聚合物粘结,减少晶点的形成,可以持续、高比例的产出光伏料。而釜式法由于未配备脉冲阀,在超高压状态下,EVA溶于乙烯和VA,并在管壁上遇冷析出,造成粘壁,时间越长析出越多,最终脱落形成晶点,因此釜式法在生产光伏料时需频繁对反应器进行清洗,光伏料比例偏低。

图3 EVA主要生产工艺对比

EVA供应现状

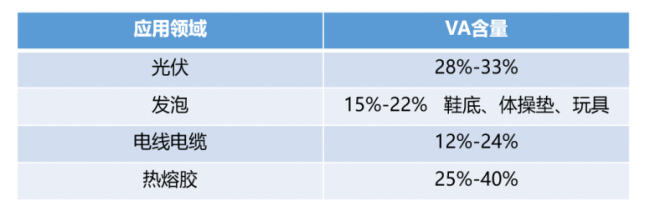

按VA含量不同,EVA可分为三大类品种:EVA树脂(VA含量5%-40%)、EVA弹性体(VA含量为40%-70%)及EVA乳液(VA含量为70%-95%),以下讨论的均为EVA树脂。

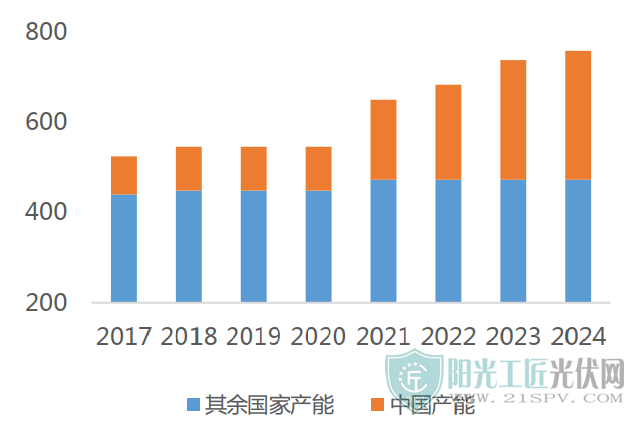

据IHS统计,2021年,全球EVA产能650万吨,东北亚、北美、西欧三大区域占比达到88%,东北亚细分来看,中国大陆产能177万吨(占全球产能27%)、韩国118万吨(占比18%)、日本64万吨(占比10%)、中国台湾51万吨(占比8%)

图4 全球EVA产能分布

2017年-2020年,全球EVA产能增速较为缓慢,进入2021年,在碳达峰、碳中和的推动下,全球光伏产业进入新的发展阶段,EVA也迎来新的发展机遇,2021年,全球新增EVA产能达到110万吨,其中中国新产能80万吨,韩国30万吨,未来几年,全球的新产能仍将主要集中在中国,根据我们的测算,2022年-2024年,全球新增EVA产能预计达到108万吨,产能年均增速达到5.3%。

图5 我国EVA产能全球占比

中国EVA产能主要分布在沿海及内陆煤化工基地,华东EVA产能占比高达66%,华北、西北占比分别在17%和17%;从下游需求来看,华东和华南两地占国内消费总量的90%,且两地分化明显,华东地区由于胶膜企业及电缆企业的迅速扩张,光伏料,电缆料消费占比较高,华南地区主要是集中在热熔胶、鞋材领域,以发泡、热熔胶等消费为主。

图6 我国EVA产能分布

近年来随着大炼化及煤制烯烃发展,民营企业相继涌入EVA赛道,供给主体多元化,目前已经形成了国营、合资、民营三足鼎立局面。

图7 我国EVA下游消费

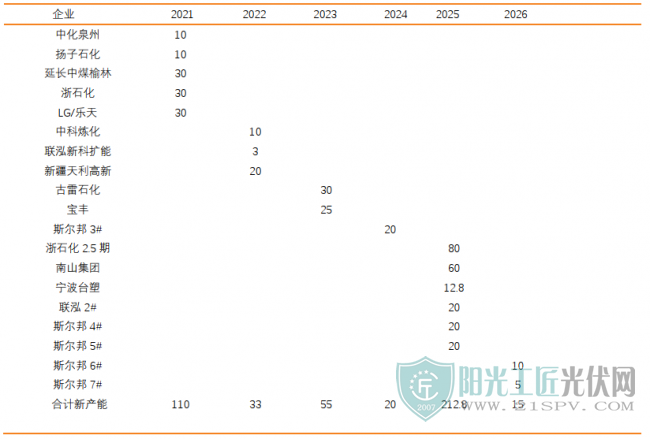

当前国内仅斯尔邦、联泓、台塑三家企业能够生产光伏级透明EVA,2021年-2022年,虽有多套装置投产,但对于光伏料,一直未形成有效增量,当前供应端仍以斯尔邦、联泓、台塑及海外货源为主,当前能生产光伏料的装置均已满产,其余装置转产光伏料难度大,粘度较高,长时间生产会堵管线,老装置转产光伏料需要频繁停车清管线。就新产能来看:中化泉州、扬子石化、延长榆林未产出光伏料;2022年,光伏料增量主要是浙石化及LG装置。

远期来看,EVA仍有大量新产能规划,但若生产光伏料,仍需要较长的投产周期:项目施工周期3年左右;投产后,先生产LDPE之后转产EVA需要0.5-1年时间;稳定产出合格品后,下游胶膜厂商试用需要3-6个月,整个项目的周期需要4年左右,且并非能全部产出光伏料,管式法光伏料产率上限80%-100%,蓋式法光伏料上限10%-30%

图8 2025年前我国EVA在建拟建装置情况

EVA国际贸易

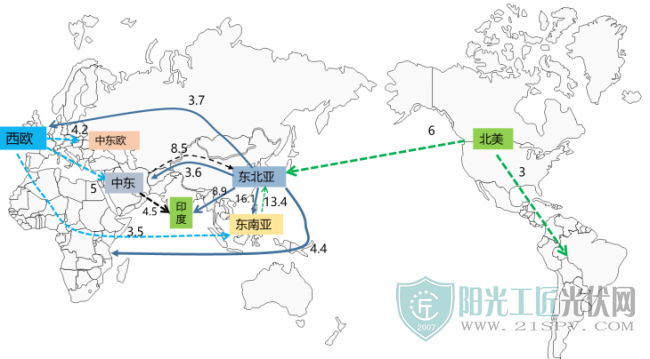

EVA产品的跨区域贸易并不活跃,以区域内流通为主,东北亚是全球的贸易核心枢纽,与各大区域多存在贸易往来,2018年全球大区域间贸易总量为85万吨。北美、东北亚、西欧为EVA净出口区域,其中美国净出口量为9万吨、东北亚净出口量8.8万吨、西欧净出口9万吨,分国家来看,中国大陆、印度是全球最主要的EVA进口国。东北亚贸易活跃、中国是全球最大的进口国。中国EVA目前产能不足,严重依赖进口,近五年进口依赖度持续维持在50%以上,2021年,中国EVA进口量达到111.67万吨;进口 结构来看,以韩国、中国台湾、泰国为主,三地占中国进口量的70%。

图9 2018年EVA全球贸易流向图

EVA需求情况

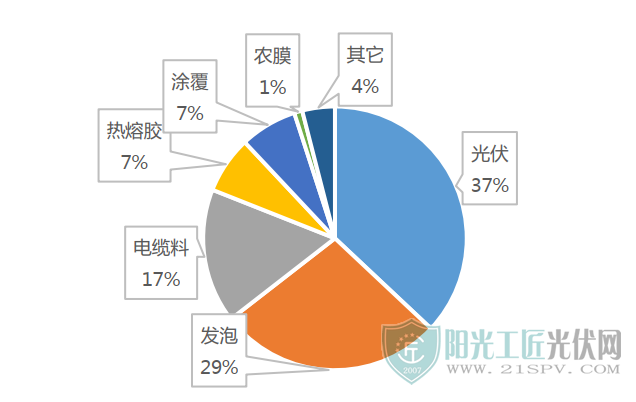

得益于光伏等行业的迅速发展,中国EVA消费量快速增长,2021年,中国EVA消费量达到205.3万吨,近5年复合增长率9.52%。EVA应用广泛,主要集中在光伏、纺织鞋材、电气等领域,下游消费结构:光伏料37%、发泡料28%、电缆料17%、热熔胶7%、涂覆7%、农膜1%,光伏料作为第一大消费下游,未来占比仍然有望扩大。

图10 我国EVA下游消费情况

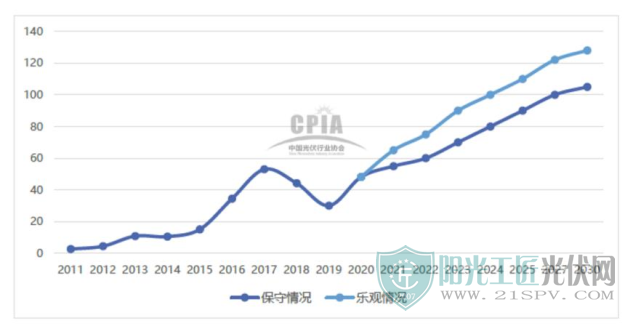

根据CPIA全球光伏装机容量的预测,并结合胶膜材料份额变化趋势,对EVA的未来的需求进行测算,均值情况下:

1.从装机数据来看,全球光伏装机增速在2021-2023年达到高峰期,之后增速相对回落。

图11 我国光伏年度新增装机规模及预测(GW)

2.均值情况下对EVA树脂的需求增量分别达到24万吨(2021年)、21万吨(2022年)、15万吨(2023年)、10万吨(2024年),结合全球新增光伏料产能来看,2022年光伏料仍供不应求,景气度有望延续。

3.后续随着国内EVA投产加快,EVA自给率会逐渐上升,但仍保持较高的进口依赖度。

3.POE市场现状及展望

聚烯烃类弹性体是由乙烯与丙烯或其他a-烯烃(如1-丁烯、1-己烯、1-辛烯等)共聚而成的一类聚烯烃材料。与聚烯烃塑料相比,其分子链内共聚单体的含量更高,密度更低。聚烯烃弹性体主要有乙丙共聚物和乙烯/a-烯烃共聚物两大类,其中乙丙共聚物弹性体包括二元乙丙橡胶(EPM)和三元乙丙橡胶(EPDM)两种,乙烯/a-烯烃共聚物弹性体则主要有乙烯/a-烯烃无规共聚物(POE)和乙烯/a-烯烃嵌段共聚物(OBC)两种。

POE由于其特殊的分子结构,具有良好的流变性能、力学性能、抗紫外线性能,低温韧性好,同时与聚烯烃具有较好的亲和性,广泛的应用于改性及胶膜制备领域。

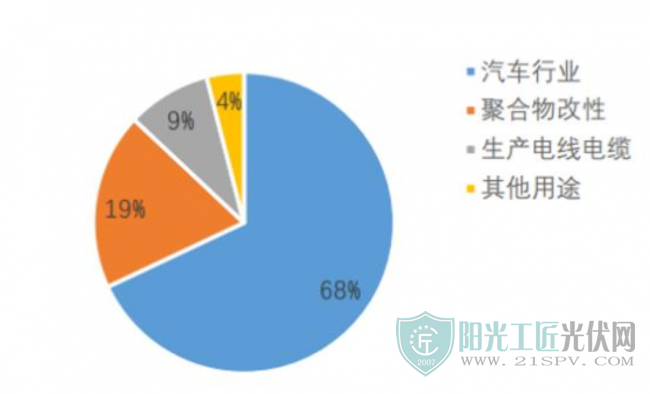

从终端应用来看,国内市场以汽车行业为主,消费占比达到68%,聚合物改性领域占比19%,电线电缆领域9%,其它领域4%左右。我国POE基本依赖进口,消费市场仍有待培育,后续可取代一部分橡胶及塑料。

图12 我国POE下游消费

POE供应现状

全球POE产能基本被国外企业垄断,中国尚未实现工业化应用。全球POE/POP总产能超过100万吨/年,陶氏Dow是POE领域的领导者,其产能占比最高;牌号多达20多个品种;熔指范围分布广,1-30g/10min;硏发能力强,产品质量优异。Exxon是全球最早实现POE工业化生产的企业,产能17万吨/年,除此之外,三井、 LG、SK等企业也开发了自己的催化剂体系,在POE市场中占有一席之地,POE行业集中较高。

图13 全球POE主要生产企业(万吨/年)

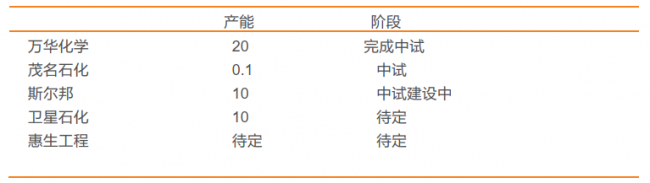

当前国内已有多家企业攻关POE技术,其中万华化学进展最快,已完成中试,预计2024年20万吨POE装置投产,除此之外,茂名石化、斯尔邦、卫星石化、惠生工程都提出规划POE或已处于中试阶段,POE的国产化进程有望加快。

图14 我国POE主要在建项目(万吨/年)

4.EVA与POE性能对比

在光伏领域,EVA与POE性能各有优缺点,EVA价格较低、易加工、耐存储、交联速度快、与玻璃&背板粘结性能好;POE优势主要在于材料性能好,抗PID性能优异、电阻率高、水汽阻隔率大、耐低温耐黄变。

EVA的劣势主要在于:醋酸乙烯在在光、氧气、湿热环境下容易发生水解,产生醋酸,对电池片表面、焊带等腐蚀,同时还会与玻璃中的Na反应,可以生成大量的自由移动的Na离子,造成功率衰减;同时EVA容易在光热环境下发生黄变,影响透光性,造成组件整体的功率损失。

POE的劣势在于:POE极性较低,胶膜加工过程中极性助剂溶剂析出至膜表面,造成表面光滑容易移位;加工难度偏大,膜唇容易挂料;POE粒子价格整体较EVA贵。总体认为在未来几年,POE粒子在胶膜粒子中的应用占比有扩大趋势,主要是受以下几点因素的影响:

1. 电池N型化:当前P型电池光电转化效率已接近24.5%的上限,而N型电池转化效率上限更高;P型电池在硅片中的掺杂的硼氧复合体会引起电势衰减加快,N型电池掺入鱗,抗衰减性能较好。N型电池的PID效应在受光面更敏感,对PID衰减大的N型组件,在光照恢复后,也会造成不可逆损伤,同时N型电池使用单玻封装时,背板水汽阻隔性较差,因此选择POE胶膜进行封装,能降低组件的整体水汽透过率,延长组件的使用时间,因此,N型电池的推广可以增加POE用量。

2. 电池功率大型化:近年来,不同类型的电池组件功率均有明显的提高,发热量增大,温度会对电池的峰值功率、开路电压等电性能产生较大影响,因此对封装材料的电性能要求要来越高。

3.盖板玻璃减薄化及双玻组件增多:根据CPIA数据,当前玻璃厚度主要有<2.5mm、2.8mm、3.2mm三个等级;其中厚度<2.5mm的玻璃盖板市场占有率32%,预计到2025年比例将提高到50%左右,玻璃变薄会对封装材料性能要求越来越高,POE具有良好的机械强度及韧性。

EPE胶膜可以兼具EVA和POE的优点,是未来胶膜的重要发展方向。此外,POE优异的材料性能在汽车、电线电缆、机械、鞋底料、热熔胶等领域都有着巨大的应用潜力,随着国产化进程的加快,POE将培育出更大的市场空间。

原标题:光伏胶膜重要材料、EVA/POE全产业链介绍

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...