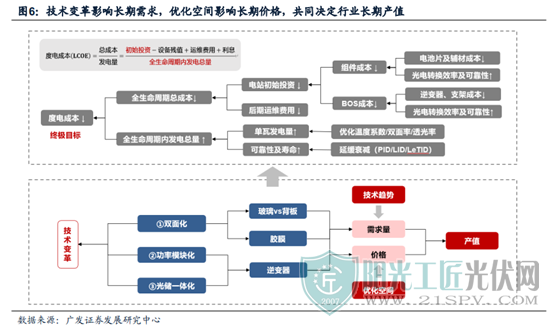

在这大背景下,光伏新增装机年需求将迈向另一个阶段。其实,回顾光伏行业的发展历程,主产业链上有单晶全面替代多晶的颠覆式技术改革,与之相比,相关辅材的技术路线较为稳定,大多都是通过量价的方式去提升业绩,很少有颠覆性的技术变革。

这里,光伏辅材的细分子领域很多,市场对各细分赛道是缺乏系统性的比较,我本篇文章就给大家简单选择四大光伏辅材,介绍下它们的生产工艺,分析他们各自是怎样降本的。再从长期视角分析行业壁垒等指标,来供大家去做判断。

光伏玻璃

光伏玻璃的主要原材料包括纯碱、石灰石,石英材料。

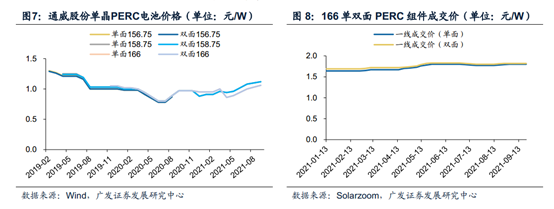

作为辅材,光伏玻璃是在太阳能电池组件中起保护电池片的作用,还要有高的透光率。因为双面组件能实现正背面同时发电,所以发电的效率要比单面组件的效率高。而且,在单双面组件的报价上,它俩是几乎同价,那考虑到性价比,肯定是双面组件更受欢迎,数据也显示到其市场份额已经从18年的2%提升到了30%,甚至又可能到25年达到60%以上。

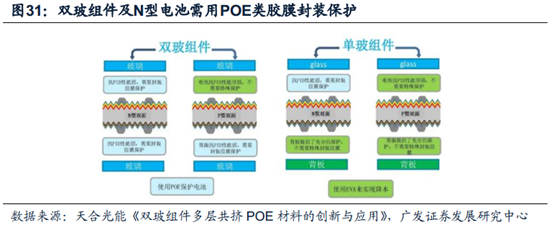

应用双面组件,需要的光伏玻璃肯定会更多,因为它有双面双玻或者双面单玻的封装方案,而且这两种方案中,双面单玻质量轻,双面双玻之前会比较重,但现在正在尝试应用超薄光伏玻璃,重量还小,缓解了重量痛点。

而且,在成本方面,双面双玻会应用超薄光伏玻璃,会节省边框的设计,较传统单面单玻组件成本会低3.4%-5.5%左右,而且双玻组件质量保质期长达30年,而普通组件为25年。

这样综合看,双面的效率高,成本还低,必然是会发展为主流的选择。这样,它对光伏玻璃的需求也会增加,到25年,对应的光伏玻璃足球很可能接近28亿平,复合增速可以达到22%。

大家可能还注意到了浮法玻璃,它可以称为是光伏玻璃的前身,它的全称为超白浮法玻璃,是将熔融玻璃从池窑中连续流入并漂浮在相对密度大的锡液表面上,在重力和表面张力的作用下,使玻璃液在锡液面上铺开、摊平,经退火、切裁得到浮法原片玻璃。

此外,还有一种用压延方法制取的压延玻璃。这二者相比,超白浮法玻璃力学性能更优,所以未来应用主流还是浮法玻璃。

光伏逆变器

逆变器之前我也说过,它是光伏发电系统的控制中枢,能够将组件产生的直流电转为交流电以实现并网或负载使用,属于系统的核心,主要是由磁性元器件、电力电容器和电源滤波器组成。

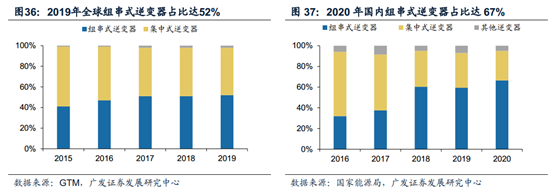

根据工作原理的不同,它可以分为集中式、组串式和微型逆变器,因为原理不同,应用的场景也不同。

集中式逆变器先汇流、再逆变,主要适用在光照均匀的大型集中式电站场景。组串式逆变器先逆变、再汇流,主要适用于中小型屋顶、小型地面电站等场景。微型逆变器是直接逆变并网,主要适用于户用及小型分布式场景。

这三者,组串式的渗透率在逐步提高。因为当一块组件被阴影阻挡或发生故障时,只会影响对应少数几个组串的发电量,可以将损坏降至最低,效率更高。在2020年已公布的国内央企逆变器集采项目中,组串式逆变器招标比例再创新高,占比达74%。

与光伏组件25-30年使用寿命不同,光伏逆变器所使用的电子元器件的使用寿命普遍为10-15年,因此在光伏电站运行周期内至少需要更换一次逆变器,所以,不仅是新增装机给它带来市场增量,还有替换的需求。

关于降本增效,降本方面,光伏逆变器原材料成本占比高达80%以上,主要包括电子元器件、机构件以及辅助材料,现在国内制造业发展迅猛,多数原材料已实现国产化,这样成本在逐渐下降。

增效方面,使用特定的逆变器,转换效率可以从96%提升到99%以上,能量损耗降低在50%以上。所以,它的优化空间在产业链国产化叠加技术升级的迭代。

此外,逆变器可根据能量是否存储分为光伏并网逆变器和光伏储能逆变器,传统并网光伏逆变只能在白天发电,发电功率也会受到天气影响,而储能逆变器集成了光伏并网发电+储能电站的功能,在电能富余时将电能存储,电能不足时将存储的电能逆变后向电网输出。

很明显,储能逆变器的前景度更好。根据这样渗透率,预计2025年储能装机需求超过140GW,储能逆变器产值超680亿元,从而使得整个逆变器行业产值超1500亿元。

光伏背板

光伏背板主要用于抵抗湿热等环境对电池片、EVA胶膜等材料的侵蚀,起到保护的作用。它可根据材料分为有机高分子薄膜背板和玻璃背板,目前主流产品为有机背板,有机背板又可以分为传统有机背板及透明背板。

但是现在刚刚提到的受组件双面化普及影响,传统有机背板需求近乎停滞,透明背板还可以凭借轻量化优势与光伏玻璃形成差异化竞争。但是,说实话,萝卜君认为它没有玻璃的发展性强。

有关数据也显示,传统背板2025年市场份额预计降低至40%,有机背板还可以,透明背板也因为成本居高不下、表面不耐磨擦等缺点,尚未得到大规模推广应用。

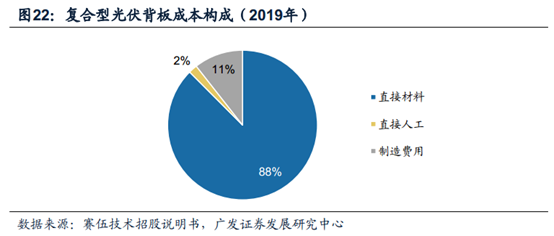

光伏背板作为轻资产行业,以复合型背板为例,以PET基膜、氟材料及胶黏剂等为主原材料占成本比重高达88%,因此材料的创新及使用是光伏背板行业的降本重点。

光伏胶膜是用于粘结电池片及盖板,在技术更迭的推动下,单个组件对胶膜消耗量逐渐被摊薄,但终端装机量高速增长,光伏胶膜需求仍很大。预计2025年全球光伏胶膜需求超过40亿平方米,复合增速达20%。

它主要分为三种,一是透明及白色EVA胶膜,主要用于单玻组件,二是POE胶膜,用在双玻组件中,三是多层共挤型POE胶膜,是POE胶膜的升级版。2020年透明EVA胶膜虽仍为市场主导产品,市场份额56.7%。

它和前几者一样,原材料占成本比重也很大,接近90%,所以其单位耗用及采购成本是降本重点。

当前四大辅材行业集中度较高,集中度排序为光伏胶膜(66%)>光伏玻璃(53%)>光伏背板(43%)>逆变器(42%),其中光伏胶膜一家独大,福斯特是光伏胶膜绝对龙头,目标向新材料平台进军。

光伏玻璃双雄称霸,福莱特卡位双玻优质赛道,龙头地位稳固。

光伏背板和逆变器一二梯队仍存在差距,呈现多强争霸局势。

通过上述梳理各行业技术壁垒及趋势可以发现,四大辅材主要走改良式升级路径,核心技术体现在拉开成本差距的能力上。

初始投资体现进入行业时的资金门槛。光伏玻璃属重资产行业,单GW初始投资额高达2亿元左右,资金门槛最高;光伏胶膜及背板工艺流程简单,单GW初始投资约3千万,资金门槛最低。

逆变器虽同属轻资产行业,但因为储能逆变器生产工艺流程更多,要求高,初始投资额高于光伏胶膜和背板,因此逆变器资金门槛适中。

大家也要知道,运营资金是支撑经营活动正常开展的基础。这里光伏胶膜及背板行业的运营资金壁垒最高,光伏玻璃行业次之,逆变器行业最低。

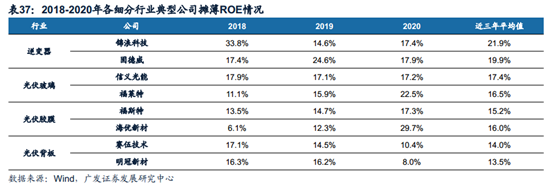

而且,观察各行业主业占比较高的龙头近三年年ROE指标情况:逆变器行业平均值最高,其次为光伏玻璃行业,光伏胶膜处于稳定状态,而光伏背板近年来明显下滑,相对最低。

综上所述,光伏行业已全面进入平价时代,双碳能源转型目标指引光伏新增装机迈向新时代,优质辅材无惧技术变革,搭乘平价东风打开天花板,龙头成长可期。

原标题:盘点光伏产业链机遇!

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...