2011年汉能薄膜太阳能电池制造基地正式投产,此后多年内又相继投产多个薄膜电池生产基地成为全球最大的薄膜太阳能企业,一度掀起了国内薄膜电池的投资热潮。然而,由于产品竞争力、需求等不及预期,不仅汉能面临破产危机,许多已开工的薄膜电池项目也步入停摆或终止状态。如今随着BIPV风口来袭,薄膜电池再次受到广泛关注,我们回顾行业最近几年发生的变化,总结有如下几点不同之处。

(1)政策支持力度加大,需求有望加快放量。2018年5月,发改委、财政部、国家能源局联合印发《关于2018年光伏发电有关事项的通知》,提出优化光伏发电新增建设规模、加快光伏发电补贴退坡,给我国光伏行业带来“急刹车”。受此影响,深赛格(000058CH)和凯龙股份(002783CH)接连公告暂停其碲化镉薄膜电池组件项目。我们在前文的测算中提到,薄膜电池BIPV的经济性仍较弱,其发展对政策扶持的依赖程度较大。

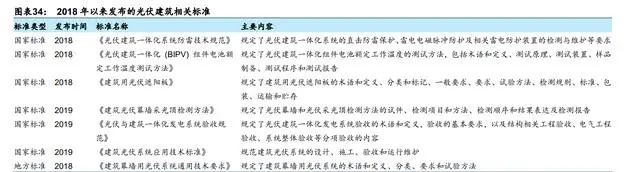

而自2020年9月我国明确提出双碳目标以来,BIPV和绿色建筑相关政策如雨后春笋般接踵而至,光伏行业发展再次进入新的阶段。2020年10月,中国光伏行业协会标准化技术委员会BIPV标准工作组正式成立;今年两会上,全国人大代表彭寿建议修订与完善BIPV标准,加速制定出台发电玻璃等新型光伏材料与建筑材料集成的光电建筑构件标准。我们认为BIPV行业标准体系有望逐步建立,推动行业向规范化、规模化、高质量发展。

建筑节能标准的提升是强制性文件,目前建筑节能降碳的措施已基本采用,建筑光伏是既能提升发电增益,也是降低综合能耗的重要举措。结合前文的经济性来看,目前北京、南京、广州、西安等城市有专门的BIPV补贴政策,补贴标准由0.3-0.5元/kW不等,我们认为这些发达城市高端建筑需求旺盛,加上相关政策支持,有望率先成为BIPV的突破口。

(2)量产效率上台阶,降本空间可期待。国内薄膜电池组件缺乏竞争力的核心原因是转化效率较低而成本较高,且关键生产设备受国外垄断。2018年之前,国内碲化镉薄膜电池代表公司龙焱能源的量产转化效率仅为13%,而FirstSolar及主流晶硅组件已可达18%以上。近年来,国内公司通过加大力度自主研发以及组件国际化团队等方式在技术上取得突破,量产转化效率持续提升至16%以上,缩小了与领先水平的差距。

以FirstSolar为参考,其产能由75MW提升至1GW以上时,单位成本由1.23美元/W下降至0.87美元/W,降幅29%;由1.2GW提升至3GW以上时,单位成本由0.87美元/W下降至0.42美元/W,降幅达52%;由3.8GW提升6.3GW时,单位成本下降至0.2美元左右,再次减半。虽然单位成本同样还受技术、产品尺寸、原材料等多方面影响,但我们认为由规模带来的降本空间仍值得期待。

(3)跨产业深入合作,BIPV进入项目落地阶段。我们认为BIPV或沿着“试点-落地-推广”的进程发展,过去几年内我们可以看到有国家电投总部大楼智慧能源项目、北京冬奥会国家速滑馆项目等多个具有代表性的示范项目顺利完成,充分说明了薄膜电池组件BIPV的可行性和实用性。我们认为频繁的战略合作布局说明了产业链多方合力推动BIPV的决心,BIPV项目有望步入实际性的落地阶段。从订单上,江河集团2022年以来合计公告中标超过5亿元的光伏幕墙订单,也进一步验证了行业发展的趋势。

原标题:薄膜光伏:时过境迁,现在有何不同?

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...