全球多数国家已经定下在2050 – 2060年间达到净零碳排的目标,能源转型的热潮下,再生能源的需求明显增长。PV Infolink预估在2022年,全球的光伏装机需求预期可以达到230GW以上,主要的需求来源为去年下发了多项利好再生能源政策的中国,以及持续推进能源转型的欧美地区。另外,近期的乌俄冲突更是加速了欧洲地区摆脱俄罗斯的石化燃料依赖,欧洲再生能源的需求看来相当强劲。

而在2022年装机需求可能优於预期的情况下,其中供应链瓶颈来自产业的上游多晶硅的扩产在今年是否能够顺利进行,也将近一步影响今年整体供应链的价格走势。

2020下半年开始多晶硅价格开起了上升通道,期间加上供应链产能错配和中国政府进行能耗管控的影响,价格在2021年曾经达到每公斤270元人民币的高位(每公斤42元美金),丰厚的利润吸引了众多新旧厂家相继投入了多晶硅扩产的行列,且都规划了万吨级以上的新产能。根据PV Infolink调研预估,2022年的多晶硅产量约85.8万吨,约可以提供314GW的组件使用,对比今年的终端需求看似十分充足,但是考虑到多晶硅的化工产业特性,新建产能开始投产到产能完全爬坡约需半年的时间,硅料的实际供给无法出现快速的成长,加上硅片环节的过度产能过张,将造成硅片厂家在手的预备库存水位需远高於以往,导致2022年的多晶硅产能看似能够充足的满足终端需求,但是在产能爬坡时间与各环节存货影响下,2022全年多晶硅供给仍是处于紧张的状态。

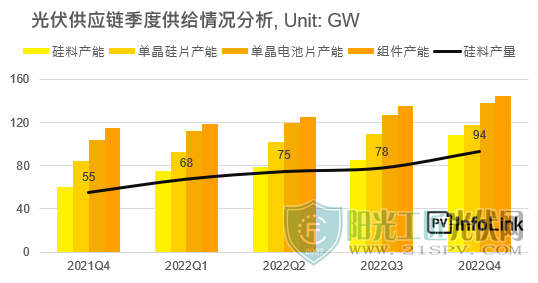

除了2021下半年已经投产的协鑫、通威永祥(四川、云南)和大全新能源外,2022开始许多新产能将加入生产,包括了通威永祥(内蒙古)、新特能源、东方希望等一线厂家,另有青海丽豪、新疆晶诺等新玩家以及重新开启旧产能的南玻硅材料加入多晶硅的生产行列。透过图表观察,虽然多晶硅的新产能扩张快速,但是考虑新产能所需的爬坡时间进行推估后,实际产出的量体相对下游供应链的产能仍显得不足,呈现缺口。

需求端方面,虽然下游的电池片和组件在过去快速扩产造成获利降低后扩产速度已经放缓,但随着头部企业的产能汰旧换新、以及对於出货目标的增量,扩产仍持续进行,产能预估同比增长来到31、26%。而获利相对佳的硅片环节在2022年仍持续进行大规模的产能扩张,2022年全球硅片环节产能预期将从2021年底的356GW成长到476GW,同比成长34%,且硅片环节的新扩产能爬坡速度明显快过多晶硅,产能爬坡速度差异和新产能为摊提折旧积极提升开工率,都导致了整体硅片环节对于硅料的需求提升,纵使多晶硅新产能在下半年提升加速,仍是无法满足硅片环节的需求。

因2022年多晶硅供给无法出现快速的增长,若是发生硅料新产能的放量无法顺利推进,且下游新扩产持续状况下,将导致供应链的结构性短缺延续,PV Infolink预期2022全年多晶硅价格出现快速下跌的机会不高,期间甚至可能因为下游的需求提升,导致价格出现短期上扬的情况。

在下半年多晶硅新产能爬坡加速后,供应链的结构性的短缺将逐渐改善,多晶硅价格开始出现下调空间,但由於下班年为需求旺季,预期仍无法出现快速的跌价,预期年底的价格仍可能保持在每公斤200人民币以上,整体价格下跌速度缓於原先预期。海外多晶硅方面,则是因为目前海外硅料具有能够安全进口美国市场以及低碳足迹的优势,能够享有小幅的溢价。

2022年影响硅料供需除了新扩产能放量时间外,其他的不确定因子包括了中国的能耗管控政策与国际的贸易壁垒。2021年下半年中国政府的能耗管控政策造成了许多高耗能产业的生产受到能耗限制影响开工率减少,尤其是能源消耗与碳排最高的上游原物料产业,包含了多晶硅与其更上游的工业硅,供给快速减少下造成价格的飙升,达到接近每公斤270元人民币历史最高价,也带动了整个光伏供应链的成本快速上升。虽然预期2022年不会出现像去年一样大规模的能耗管控,但若是有较突发的管控政策出现,供给受到影响可能进一步造成供应链价格再次出现大幅度的波动。

国际贸易壁垒方面,目前最大的影响来自美国去年通过的新疆法案,其中对新疆供应链产品的进口限制将会是贸易上的最大阻碍。根据法案,若是进口新疆供应链的产品到美国,美国海关将会主动认定产品涉及争议劳动力而执行暂时扣押令(Withhold Release Order),任何进口货物若供应链中含有新疆供应链产品,都有被扣押的风险。法案的禁止进口限制将在法案生效后的180天,也就是2022/6/21开始执行。目前美国政府方面仍未出台标准的溯源审查标准,也陆续有厂家无法提出完整的审查资料导致产品遭到扣押。当前最安全经营美国市场的方式为采用海外的多晶硅产品出口美国,现存的海外厂家包括了Wacker、OCI和Hemlock,但目前海外的硅料产出占比仅有15%,相当于47.3GW的组件,对比美国2022年需求31GW看似足够,但是海外硅料也是N型硅片的主要料源和低碳足迹的产品的来源,因此海外多晶硅将会是2022年各大垂直整合厂重点布局的关键物资。

总的来说,纵使2022全年陆续有新多晶硅产能开出,但在新产能爬坡缓慢和下游产能同样持续扩张的影响下,光伏供应链的结构性短缺持续,多晶硅环节仍可能是瓶颈,须等到下半年新产能逐渐爬坡完成,短缺情况才会缓解,价格才有机会出现较明显的下调的空间。除了新产能爬坡进程外,其间也需注意中国的能耗管制政策与国际贸易壁垒的演进,都将决定多晶硅环节是否成为光伏产业链在2022年的瓶颈。

原文章:2022多晶硅供需分析

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...