细究2022光伏需求蓬勃发展的原因,主要的增长量仍然来自中国市场,中国预期今年新增75GW,相较去年成长56%。而主要支撑来自于2021年中国政府下发的多项利好政策,在在显示着政府对于「碳达峰、碳中和」的决心。

集中式方面:

2021年大量下发了超过100GW的保障性规模,还有大量的市场化规模、以及大型基地项目,让今年大型地面电站需求相当可观。其中荒漠大型项目目前第一期100GW也已经动土,预期将在明年逐步推进落实,庞大的项目规模将大举拉动中国2022-2025年需求。

分布式方面:

最直接影响的政策是去年六月颁布的「整县推动政策」,传统分布式市场转变成由地方政府引导,结合央、民企优势的规模化开发。而在经过去年的运筹和布局后,全国已有近1/4的县市参与试点,预期待配套成熟后在今年下半年将大举推进落实中国的工商屋顶型市场。

另外,去年12月29日,国家能源局、农业农村部、国家乡村振兴局印发「加快农村能源转型发展助力乡村振兴的实施意见」,中心思想为建成一批农村能源绿色低碳试点,提升再生能源占农村能源的比重,并成为农村经济的重要补充与增益,也将提升分布式的整体安装量。而2021年国家能源局公布的「千家万户沐光行动」再次定调再生能源为政府关注重点。

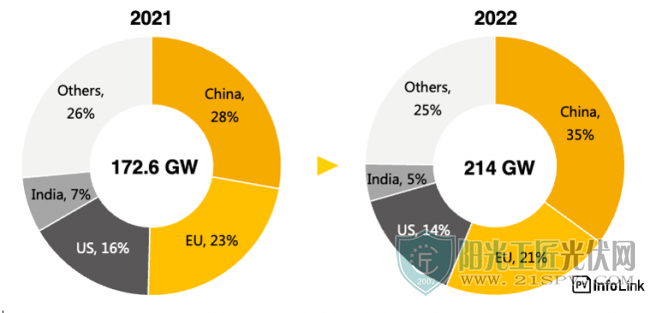

而紧接在后的是欧洲市场,预期全年将达到45GW的总需求;美国市场方面,今年预期新增31GW的需求量,同比成长10%左右。

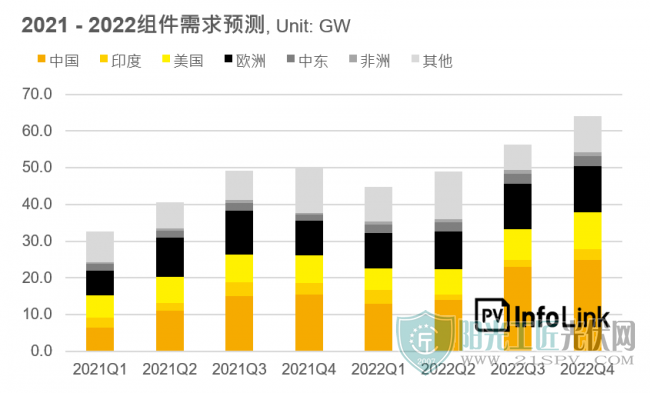

按照往例,三-四季度是往年拉货力道强劲的一季,西方国家加快装机以迎接年底节庆假期以及各国纷纷要赶着在年底并网完成申报项目,尽管高纬度国家面临冰雪冻土的阻碍,四季度依然是全球光伏产业的传统旺季。

去年却并非如此,缺料促使2021全年硅料价格飙升,再加上四季度中国能源双控政策上线,上游供应更加短缺,导致供应链成本与价格持续堆栈,最后过高的价格使厂家减缓拉货力道,许多项目推迟至今年安装,拉低2021Q4的实际需求。

而今年一季度有印度市场在BCD关税上线前的拉货潮以及中国部分延迟项目的补装、加上欧洲需求稳定,整体需求佳,供应链价格跌幅并不明显。而随着二、三季度硅料新产能逐步放量下,整体供应链可能逐季跌价,并在四季度重新迎来需求的高峰,但具体情势仍需评估到时的供需动态。

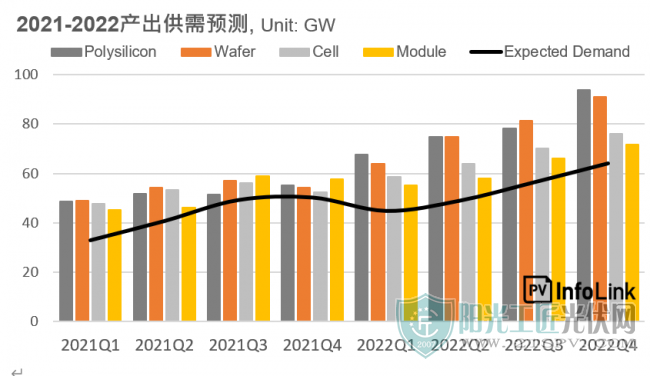

今年底硅料年化产能总量来到435GW,产出则预计能达到85-86万吨,换算约314GW。算上经过各环节会有的损失、库存积压与海上运输时间等,仍能匹配终端需求,今年如果硅料厂家的扩产如期释放,硅料将不再像去年是供应链的瓶颈。

至于硅片端,因为既有厂家大举扩产,也纷纷有新进厂家野心勃勃的扩产计划,年底产能将来到477GW左右,成为供应链最为过剩的环节,同时,如此庞大的产能将让小型厂家不仅难以在价格上做竞争、甚至硅料也难以取得,加速小型厂家的淘汰。另一方面,硅片过度的扩产也是硅料价格难以快速下探的主因。

而电池与组件全年产能庞大,小尺寸与老旧产线在面临尺寸转换会逐步淘汰,尽管如此,电池片在专业厂家与垂直整合厂家都仍有扩产的情况下,今年仍是相当过剩的环节,利润较低迷。

同时,尽管各界普遍认为今年EVA粒子为供应链产能瓶颈,但经过PV Infolink调研,按今年组件需求量预估,EVA粒子需求约落在93-96万吨之间,而假使新产能如期释放,全年产能约能达到112万吨左右,初估可以完整覆盖需求。

展望今年,若各环节厂家扩产计划按期放量,整体供应链将呈现健康的供需水位,也将进一步带动价格的回落,后续需要重点关注能耗指标的下发、新疆议题下硅料供应情势以及EVA粒子的实际产出情况。

原文章:2022全球供需纵览

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...