颗粒硅

在市场全面押注块状多晶硅料的时候,保利协鑫在颗粒状多晶硅领域已经蛰伏十年。今年2月,保利协鑫宣布FBR颗粒硅产能由6000吨提升至1万吨,11月保利协鑫再次宣布在既有1万吨产能达产下, FBR颗粒硅再增2万吨产能并正式投产,头部企业也纷纷抛出橄榄枝,隆基、中环,晶澳均与保利协鑫签颗粒硅长单采购合同,市场对于FBR颗粒硅的讨论高涨。本次会议中,保利协鑫详尽的阐述了FBR法的生产流程,以及相比传统西门子法,FBR法颗粒硅生产工艺降低多晶硅生产综合电耗70%。具备流程短、综合能耗低、反应单次转换效率高的优势,满足能源双控要求,助力光伏进入低碳新时代。

Source: 2021 CSPV_颗粒硅技术与应用

针对拉晶过程中使用颗粒硅导致的“氢跳”和“刮灰”导致颗粒硅无法大比率投炉使用的问题,保利协鑫亦分享了相关的解决办法,并分享了颗粒硅75%-100%替代棒状硅后在拉晶端各根次的头部少⼦寿命与使⽤棒状料各根次持平,和在电池端效率与其它⼚家硅⽚⽔平相当的效率表现。

尽管目前FBR颗粒硅产出有限,当前主要的用处仍被视为填充块状硅料的间隙,提升晶硅炉的加料量,随着保利协鑫2022-2023年20-30万吨颗粒硅的布局,颗粒硅的生产耗电量方面仅为改良西门子法的1/3,预计成本方面具有一定的优势,值得行业期待与关注。

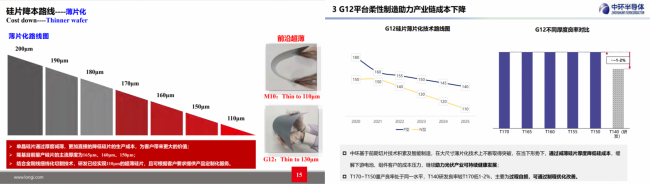

薄片化加速

随着19年以来大尺寸的陆续推进,硅片厚度停留在170-180um至少3年多的时间。伴随着今年硅料短缺与硅料价格的一路攀升,以及大尺寸设备均为近两年来新上,薄片化推进忽然提速,据隆基会议上分享,目前P型M10主流厚度已降至160-165um,市场上更薄硅片的需求也越来越多;而中环展示的薄片化技术路线图显示2021年G12 P型的厚度仅为160um, 近期亦听闻不论硅片端还是电池端,均在加速G12 160um 厚度的切换工作。

Source: 2021 CSPV_隆基大尺寸高效单晶硅片技术概况及展望

Source: 2021 CSPV_G12+工业4.0引领行业发展

大尺寸之争

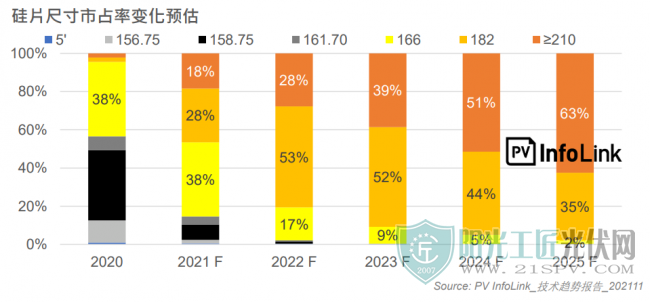

随着大尺寸产业链技术日臻成熟,大尺寸体系降本突出,目前公认的可降低全产业链生产成本约0.07-0.09元/W,同时各环节产业集中度提升推动巨头联盟化,一体化龙头先行,诸多因素决定尺寸升级已势不可挡,大尺寸在2021H2市占首次超过50%并持续增加中。

自2019年后中环210和隆基18X的相继推出,大尺寸的选择讨论一直是行业中的热点话题,尤其是210阵营600W+组件的推出,尺寸之争愈演愈烈。近期配套辅料、逆变器和接线盒,以及工作温度和热斑问题的争论已慢慢淡出,但运输方式和可靠性方面的争论仍较激烈。

CSPV前中环推出218.2mm尺寸硅片, 尽管没有太多的报告提及,但会中针对该尺寸的提问仍较多,其中隆基吕俊博士面对提问回答到“我们不反对大尺寸硅片,但是反对大尺寸组件”。 而5排218.2mm的组件与6排182mm的组件宽度一致,组件环节的物料多数可共用,但是218.2mm的组件为奇数排,增加的汇流条是否影响组件外观,以及生产该尺寸又将面临新一轮设备的夹具工装改造等问题仍是电池组件厂商的主要顾虑。由于下游电池组件厂商也不乐见一再快速的进行尺寸转换,截止目前,仍未有电池与组件厂公开声称生产218.2mm的产品,218.2mm能否成为下一代尺寸标准仍有待观望。

N型电池

随着PERC提效进入瓶颈期,近年来开启了光伏电池P型向N型迭代的趋势,从而迈向更高的效率台阶,不管是研发还是量产,N型电池技术陆续取得突破,产业化进程提速明显。目前关于PERC后的下一代电池技术讨论主要集中在N型TOPCon 和HJT 上,两种电池虽然不是非此即彼的关系,但是电池效率提升和成本降低的进步速度将决定二者谁将率先占据PERC后产能扩张的高点。

TOPCon

会议期间,中来,晶科,东方日升,隆基以及正泰等客户均分享了其TOPCon在量产方面达到24%+的效率水平,而更多的报告分享来源于TOPCon设备厂商,而TOPCon 技术路线的选择仍为本次会议的焦点话题。下表根据本次会议期间设备商所展示的技术路线整理而得。

整体上,LPCVD是当前更为成熟的一个技术,但是PECVD技术更具发展潜力。针对PECVD法镀膜含氢量较高易薄膜的问题,通威和宁波材料所均有提及通过优化SiH4/H2的比例、沉积温度等工艺以及采用SiCx爆膜取代poly-Si从而降低甚至解决PECVD薄膜的问题。

另外,常规的硼掺杂均为采用BBr3或BCl3硼扩工艺,针对当前硼扩工艺均匀性偏差,易形成富硼层,以及工艺耗时较长等不足,宁波材料所提出PECVD沉积硼扩散源的思路从而提升掺杂的均匀性,但是工艺耗时仍较长,目前该方法仍停留在研发阶段,尚无可使用的产业化设备;而汉可亦提出用热丝CVD掺入掺杂原子(硼 )形成源层,与推结分成2步进行从而形成掺杂层,该思路同样具备浓度分布均匀性好的优势。

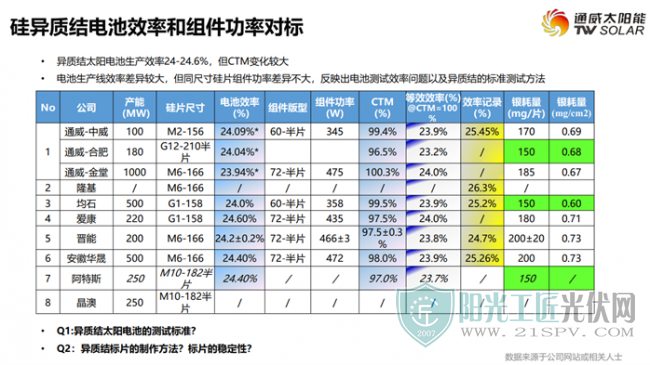

HJT

目前HJT电池技术本身的发展已经渐趋成熟,各厂商均声称量产效率达到了24.0%-24.5%的水平,而華晟CTO王文静博士和迈为分享的通过VHF-PECVD制作微晶硅替代现有的非晶硅薄膜,HJT电池量产效率将实现25.0%+的水平,目前华晟和金刚玻璃均已布局该技术,2022年将投入量产。

随着HJT电池产能的逐步扩大,组件封装问题逐渐凸显,由于组件端焊接封装技术普遍停留在对PERC电池的认知层面,同时行业仍缺乏统一的HJT电池测试标准,导致各电池厂商的效率以及CTM偏差相较PERC电池高出较多。

电池效率的偏差可以理解为缺乏标准,相比PERC电池较低的CTM水平则来源于HJT本身的结构与现有焊接封装技术的不匹配。

封裝损失 (Cell to Module loss, CTM loss)

Source: 2021 CSPV_ Reliability challenge of Amorphous/crystalline silicon heterojunction solar cell

从各位专家的分享中可看出导致CTM偏低的主要影响因素为:

1.边缘损失:因为ITO导电实际HJT电池片边缘均预留部分区域不沉积ITO,导致实际受光面积变小。

2.激光划片损失:划片过程中钝化层以及膜层会被损伤,导致HJT划片损失较PERC高出0.15%以上,尽管无损切割可降低该损失,但是划片损失仍较高,好消息是新上的HJT均为大尺寸电池预切半片,该部分损失可完全去除。

3.暗衰损失:光注入可以明显改善开路电压和填充因子,但是静置后暗衰仍有0.1-0.2%,特殊的光注入技术可一定程度上抑制衰减幅度。

4.焊接和层压另外,HJT厂商均有在尝试推广SMBB,主栅虽然进一步变细,但是主栅数量明显增多,叠加高精度串焊工艺,HJT电池效率和CTM均有望获得进一步提高。

2.激光划片损失:划片过程中钝化层以及膜层会被损伤,导致HJT划片损失较PERC高出0.15%以上,尽管无损切割可降低该损失,但是划片损失仍较高,好消息是新上的HJT均为大尺寸电池预切半片,该部分损失可完全去除。

3.暗衰损失:光注入可以明显改善开路电压和填充因子,但是静置后暗衰仍有0.1-0.2%,特殊的光注入技术可一定程度上抑制衰减幅度。

4.焊接和层压另外,HJT厂商均有在尝试推广SMBB,主栅虽然进一步变细,但是主栅数量明显增多,叠加高精度串焊工艺,HJT电池效率和CTM均有望获得进一步提高。

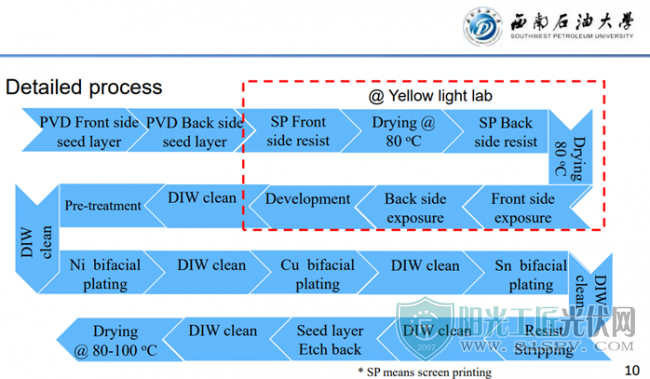

铜电镀

HJT凭借较高的效率以及工艺简单等优势受到光伏行业的广泛关注,但是受制于较高的生产成本导致量产化推进仍较缓慢,其中金属化环节的高成本为制约HJT发展的最大因素。铜金属化被认为低成本HJT太阳能电池最有可能的解决方案,尽管铜电镀本身工艺简单且成本较低,但是配套的种子层以及掩膜制备导致整个铜电镀工艺步骤较多,仍需步骤简单且低成本的量产化路线,同时铜替代银之后的组件可靠性仍需进一步确认。

Source: 2021 CSPV_ Copper metallization of electrodes for silicon heterojunction solar cells

背接触电池

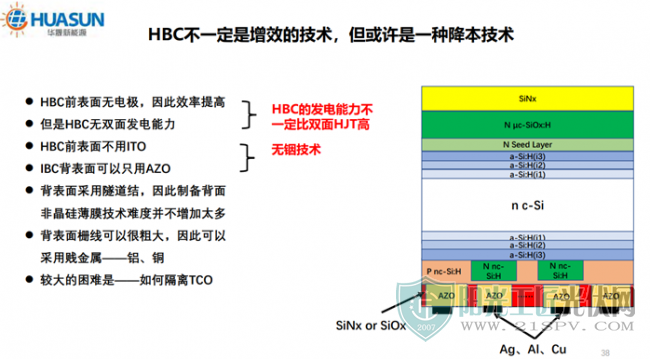

随着爱旭宣布布局ABC电池,其中300MW中试线已经在建,以及传闻行业龙头企业也可能布局背接触电池,不管是TOPCon 亦或HJT叠加背接触结构,背接触电池结构的关注度近期持续高昂。会议期间,除了浙江大学分享了“以MoOx薄膜为钝化减反层、基于非掺杂全背接触的柔性单晶硅异质结太阳能电池”之外,王文静博士也详细分享了HBC电池的优劣势。虽然HBC正面无金属化遮挡,但是HBC双面能力较差,HBC发电能力不一定会比HJT高,另外,HBC可支持无铟技术以及对贱金属的容忍度更高,这些优势导致HBC降本更为容易,从而得出“HBC不一定是增效的技术,但或许是一种降本技术”的结论。

Source: 2021 CSPV_晶体硅太阳电池的技术进展

另外,异质结的高成本问题,会议期间,学术界分享了很多关于尝试免掺杂的禁带更宽(低寄生吸收)的过渡金属氧化物或有机物如MoOx、WOx等代替a-Si:H (p),采用低功函数的碱金属/碱土金属氟化物或金属氧化物如TiOx、LiFx等代替a-Si:H (n)),部分金属氧化物同时兼备钝化层和减反射层的作用,目前该类产品仍停留在研发阶段,期待该类产品早日商业化以进一步降低异质结产品的成本。

组件封装

随着能源结构升级转型的加速,光伏发电项目的应用场景越来越多,因为户外环境的不确定性,对组件中使用材料耐候性方面的要求也是越来越高,尤其是对光伏组件长期可靠性起到关键影响作用的封装材料-封装胶膜和光伏背板在耐候性,阻隔性等方面的要求更为苛刻,同时,丰富的应用场景也导致胶膜和背板的市场需求细分化。

封装胶膜

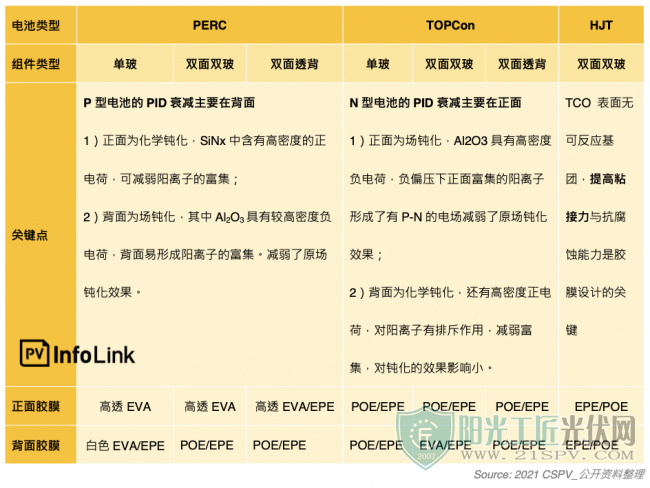

当前封装胶膜的选择方案主要围绕抗PID性能,组件端层压良率,以及性价比三方面进行考量,综合以上三方面,目前各类型组件的胶膜选择大致如下:

鉴于纯POE交联速度慢,层压工艺差,易出现气泡等问题,纯POE被共挤POE即EPE取代的场景越来越多。

关于间隙反光贴膜,会议期间斯威克有宣传该类产品,间隙反光贴膜相比网格玻璃对功率的提升不足1%,另外该技术仍需要引进自动化贴膜设备,组件厂商普遍认为投资回报率偏低,实际使用的厂商仍较少。

另外,近期各专业分析机构均预测明年胶膜粒子供应紧张,预计各厂家会加速搭配更细焊带的使用以降低胶膜的克重。SMBB的导入预计会加速,同时分段焊带亦或有更多的厂商尝试以进一步降低背面胶膜的克重。

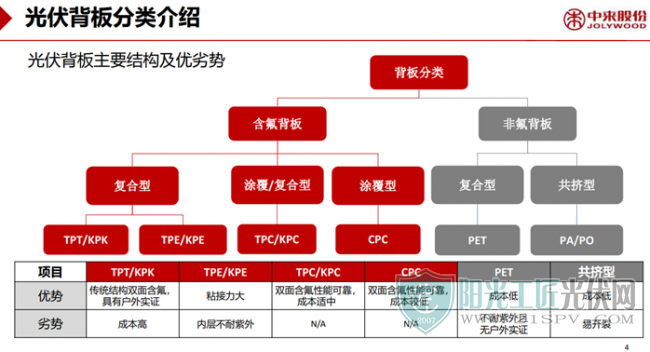

背板

尽管近年来双玻组件的比率不断攀升,但是随着户用,工商业等分布式电站的盛行,同时透明背板亦可作为双面组件的背面封装材料,背板仍占有光伏组件背面封装材料超过50%的市场份额。在背板演变过程中经历了双面含氟膜结构、双面含氟结构(单面氟膜)、双面涂料、强化PET型背板、聚烯烃背板(共挤背板、E/O膜背板)等等,目前超过95%的背板产自中国。随着电池片结构、组件版型的变化,背板的定制化需求增多,市场需求细分化,如透明背板,网格背板,黑色背板, 环境友好型的无氟背板以及针对HJT开发的含铝层背板。

Source: 2021 CSPV_新技术发展趋势下光伏背板的解决方案

非氟背板因为耐候性方面的顾虑以及缺乏户外实证,尽管成本相对较低,目前仅部分分布式电站有使用,含氟结构的背板仍为绝对的主流;

TPT/KPK由于成本较高,已逐步退出市场,目前仅部分国企指定订单有使用;

目前PVDF基双面含氟背板KPC/KPf市占比最高约35%,PVF基双面含氟背板TPC市占比约15%,赛伍报告中提及预计2022年Q3 PVDF 原材料R142b供应有所缓和,KPf型背板价格会回落,最终比CPC/ PPf类背板高1元/m2左右;

据中来报告分享双面涂覆型背板CPC/FPf 今年市占比约30%,由于PVDF膜原材料面临供应短缺和成本上涨的原因,涂覆型背板的市占比有望在2022年进一步提高;

由于去年底玻璃大幅短缺、以及大尺寸产品的重量考虑,加上透明背板价格下降,去年底出现较多组件厂导入透明背板双面组件。今年透明背板在双面组件产品中的占比预估将首度突破两成,总量约能到13GW左右。

结语

在中国大力推进实施“3060双碳”目标过程中,需要不断推广清洁能源,提高可再生能源的应用比例。特别是在《中共中央关于制定国民经济和社会发展第十四个五年规划和二〇三五年远景目标的建议》发布后,国家对于光伏等新能源的重视又提升到了新的高度。随着光伏发电技术的持续进步,全球光伏产业势必将迎来爆发式的增长和发展。

原文章:CSPV 精彩回顾∣ 晶硅电池组件发展现状和趋势

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...