行业历程:曲折中转型前进,迎风口高速发展。光伏行业市场广阔,未来仍有较大增长空间。回首光伏行业近20年的发展历程,早期行业享受政策红利和规模效应,不断探索技术改进,推动成本持续下降的同时提升全球市占率;补贴退坡之后,由粗放转向精细发展,更加突出技术迭代的重要性。政策红利方面,受益于政府补贴和支持政策,大量企业进入行业,完善产业链各环节。规模效应方面,企业持续加码产能产量,中国逐渐成为全球光伏产业链供应端的主要来源。规模效应推动成本下降,在辅料成本和人工成本上具有明显优势。技术创新方面,激烈的竞争促进企业在厮杀中不断追求技术突破,也引领了全行业的发展。多晶硅、硅片、电池片环节技术创新百花齐放,龙头企业引领行业创新,以技术突破实现降本提质增效。

经验启示:规模效应与技术迭代推动降本增效。我国光伏产业链发展始于补贴,终于平价。光伏行业建立全球竞争力可以为其他行业发展带来以下几点启示:一是在政策支持下发挥规模效应,有序扩张产能;二是加强研发能力,充分发挥市场优胜劣汰作用,以技术迭代降本增效;三是完善产业链上下游,全方位把握控制权。

01、行业概况:中国光伏已在全球占据主导地位

中国光伏行业的发展历程可分为三个阶段,2011年之前缓慢发展;2011年至2017年政府强力补贴,以政策导向为主,行业高速发展;2018年以来补贴减弱,逐步进入平价时代,以技术和市场导向为主。

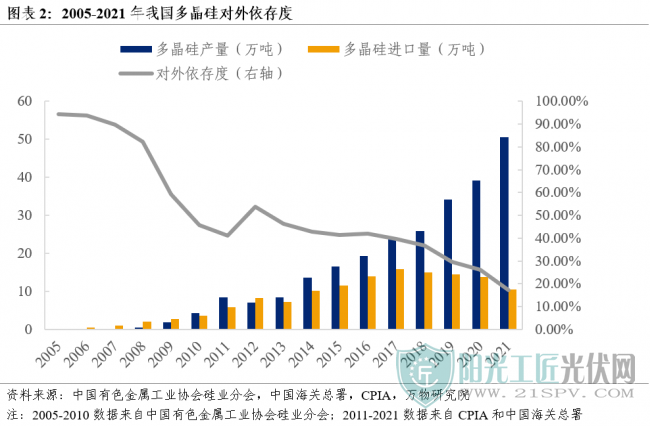

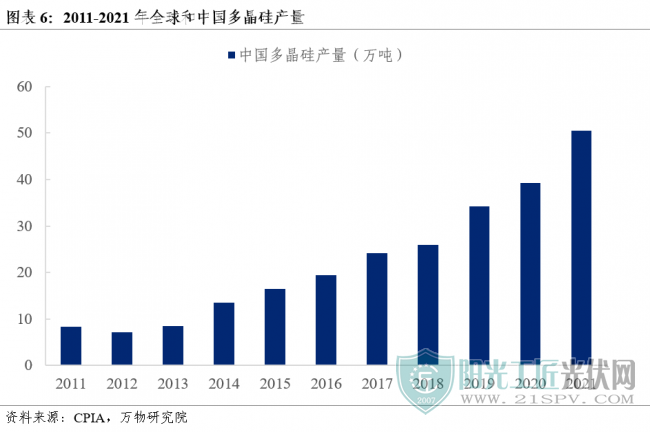

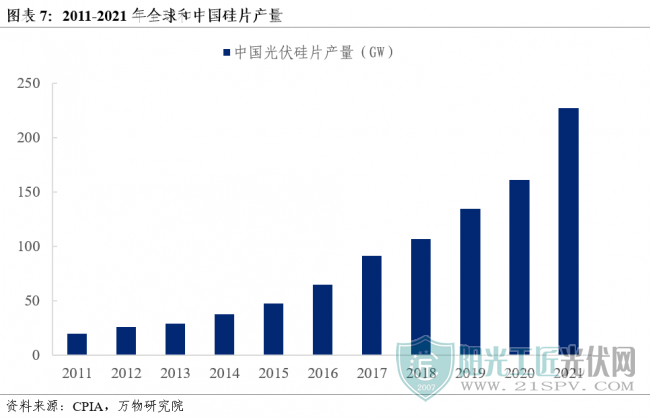

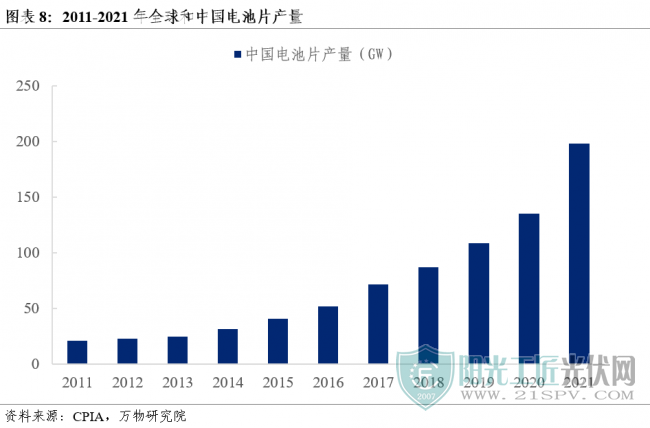

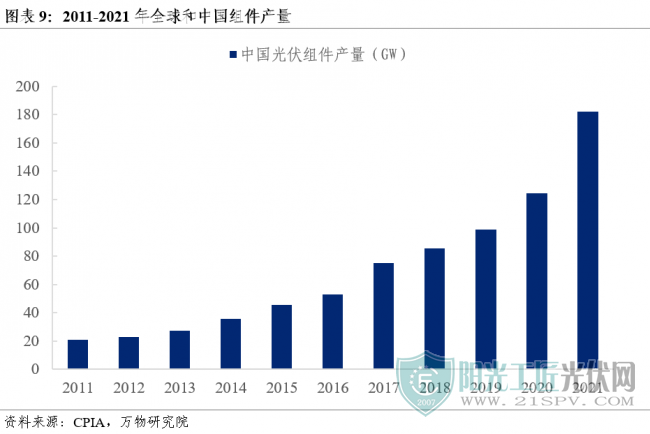

中国光伏行业近10年来高歌猛进,光伏产品全球市占率逐年提升,在全球光伏产业链中占据主导地位。2021年,我国多晶硅和电池片全球市占率超过80%,硅片和组件全球市占率超过90%,建立了绝对的竞争优势。多晶硅技术壁垒高,进口比重高于其他光伏产品,随着技术突破,对外依存度逐步下降,从2005年的94.44%下降至2021年的17.35%,体现了我国自主生产能力的增强。

02、行业历程:曲折中转型前进,迎风口高速发展

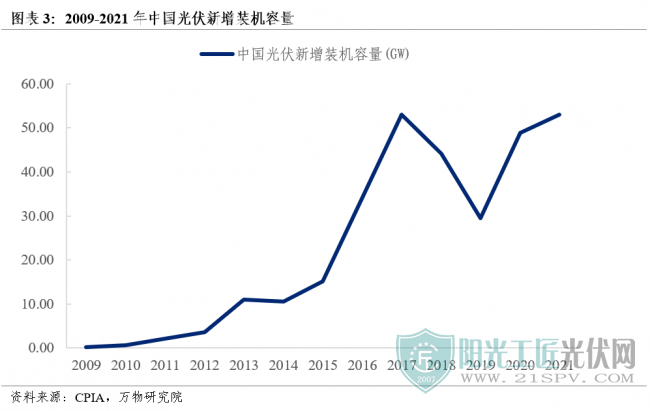

我国光伏新增装机容量从2009年的0.28GW上升至2021年的52.99GW,复合增长率达61.33%,需求放量为行业发展提供持续的动力和广阔的空间。回首光伏行业近20年的发展历程,早期行业享受政策红利和规模效应,不断探索技术改进,推动成本持续下降的同时提升全球市占率;补贴退坡之后,由粗放转向精细发展,更加突出技术迭代的重要性。具体而言,可从政策红利、规模效应和技术创新三个因素分析行业全球核心竞争力的建立过程。

(一)政策红利

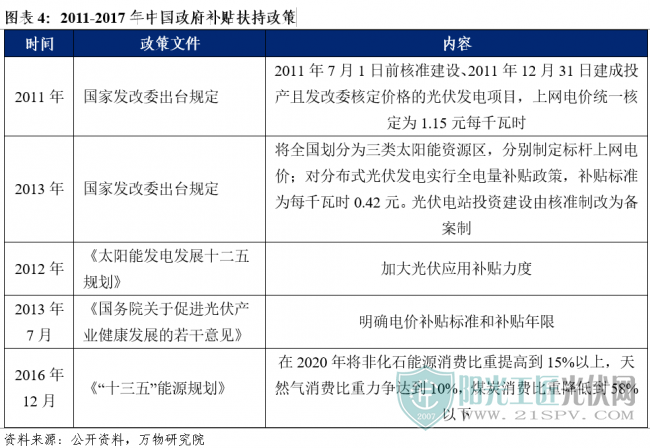

2011年之前,中国光伏行业缓慢发展。2001年,我国推出“光明工程计划”,旨在利用风电、光电及其他可再生能源解决边远无电地区2300万人口的用电问题。2005年,西藏羊八井光伏电站并网成功,开创了光伏发电系统与电力系统高压并网的先河。2007年开始,国家开始正式征收可再生能源附加,光伏发电行业补贴资金来源有了保障。2009-2010年,国家出台《关于抑制部分行业产能过剩和重复建设引导产业健康发展若干意见》推动多晶硅行业健康发展,引导国内光伏应用市场发展。2011年8月,国家发改委规定2011年7月1日前核准建设、2011年12月31日建成投产且发改委核定价格的光伏发电项目,上网电价统一核定为1.15元每千瓦时,中国光伏市场从此步入标杆上网电价时代。欧债危机爆发之后,欧洲国家对光伏行业的补贴减弱,中国、日本、美国逐渐成为行业供给端重点。随着中国政府一系列补贴政策的密集出台,大量企业进入光伏行业,中国光伏行业在全球逐步占据主导地位。

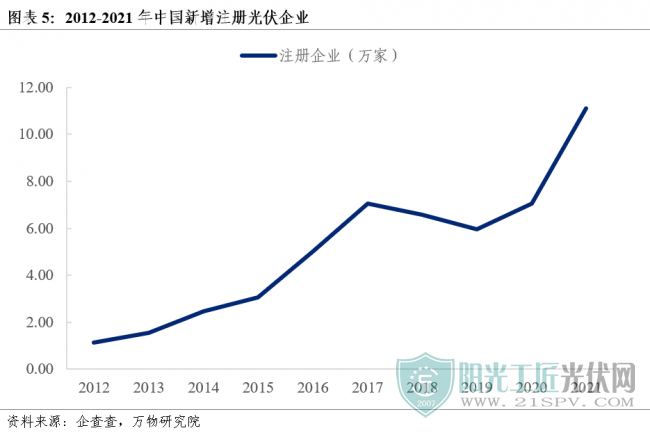

在国家政策支持下,我国新增注册光伏企业大量增加,助推我国光伏产业链各环节产能提升,形成规模效应。2018年5月31日,国家发展改革委、财政部、能源局联合发布了《关于2018年光伏发电有关事项的通知》,指出要加快光伏发电补贴退坡,降低补贴强度。补贴力度的下降叠加贸易战的影响,使得我国光伏企业的新增数量在2017年达到高峰后,2018年首次下降。2020年和2021年我国相继提出“3060”双碳目标,行业重新复苏。2021年新增注册企业11.12万家,同比增长57.95%。

(二)规模效应

政策红利驱动下大量企业进入光伏行业,持续加码产能产量,中国逐渐成为全球光伏产业链供应端的主要来源。2021年,中国多晶硅产量、硅片产量、电池片产量、组件产量分别达到50.5万吨、227GW、198GW、182GW,同比增长28.83%、40.7%、46.9%、46.1%。制造能力的增强使得中国实现生产自主可控,在各个环节均具备全球领先能力。

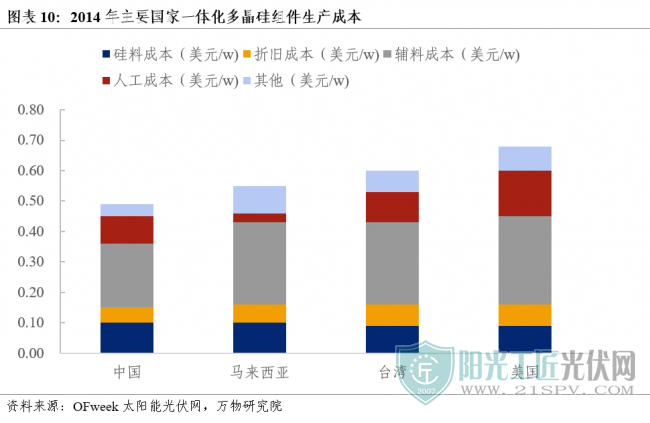

规模效应提高了设备的利用率,推动生产成本下降。以单晶硅片生产为例,产能提升时,单炉产出增加,摊薄了坩埚等一次性耗材和设备折旧。此外,硅料、硅片、电池片、组件逐渐形成完善的配套体系,上下游协同能力增强,一体化模式有利于控制原料成本。我国资源丰富,劳动力充足,资源和人工成本相对低廉,相较马来西亚、台湾和美国成本优势突出,一体化组件每瓦生产成本仅为0.5美元。

(三)技术创新

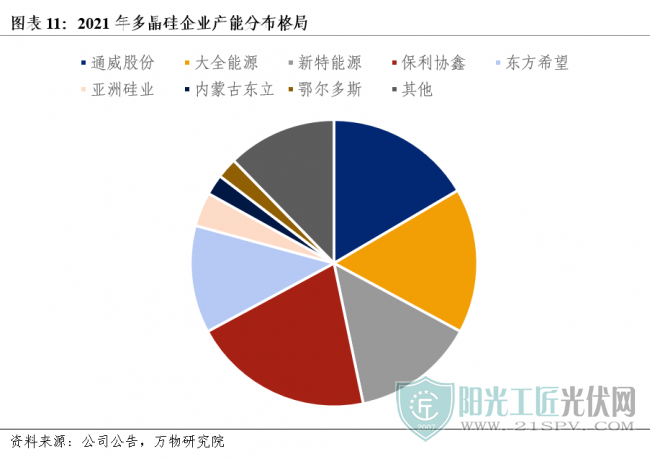

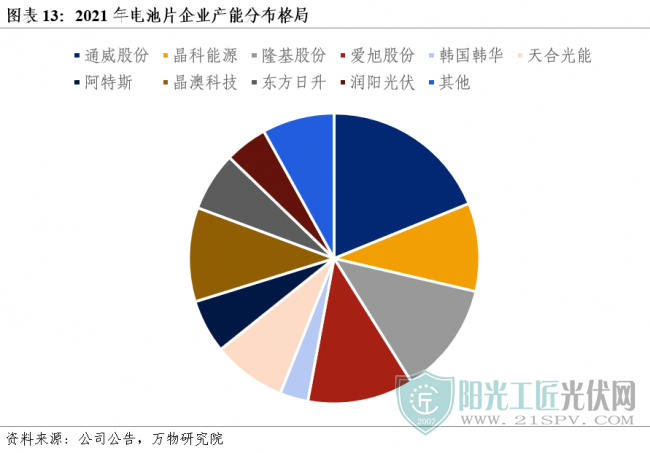

光伏企业以民营企业为主,竞争激烈,龙头企业多因技术突破而提升竞争力,或率先获得成本优势,或开发高效产品提高市场份额。在企业厮杀的过程中,优势产能逐渐淘汰落后产能,推动行业整体技术进步。根据CPIA数据,2021年多晶硅、硅片、电池片和组件的CR5分别为86.7%、84%、53.9%和63.4%。多晶硅和硅片的市场集中度较高,头部企业优势明显,龙头企业引领行业技术创新百花齐放。

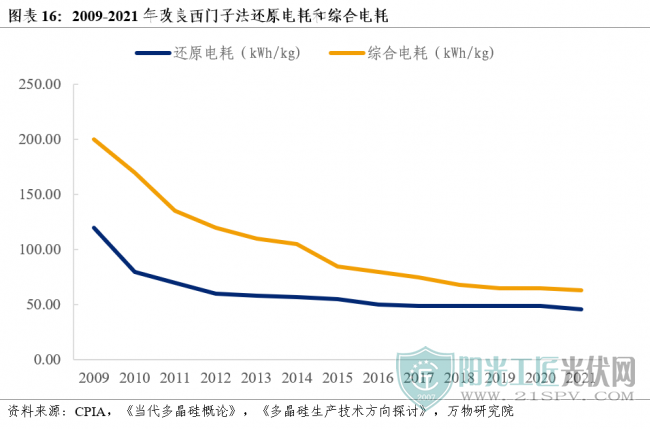

多晶硅企业在降低硅料成本上竞相发力。2005年,我国首条300吨/年多晶硅产业化示范线的建成标志着我国硅料规模生产的开端。2007年四川新光年产千吨多晶硅产线的投产则标志着我国迈入了千吨级生产技术。但此时受限于热氢化的工艺,电耗达200kWh/kg-Si,生产成本较高。协鑫科技在进入行业之初就开始了技术降本的探索,通过改造改良西门子法,协鑫科技将多晶硅的生产成本从2008年的66美元/公斤降至2009年的39.4美元/公斤,2010年进一步降至22.5美元/公斤,被视为业内最低成本。2011年协鑫科技率先突破冷氢化工艺,综合电耗降至70kWh/kg-Si以下,生产成本降至20美元/kg以内,也一举成为行业龙头。2014年后通威股份、大全能源、新特能源等国内企业相继掌握冷氢化工艺,各大龙头加码多晶硅产能产量。通威股份于2014年正式启动四氯化硅冷氢化节能降耗技改项目,奠定了公司低成本的基础。技改项目于2015年投产,带动公司进一步突破产能。

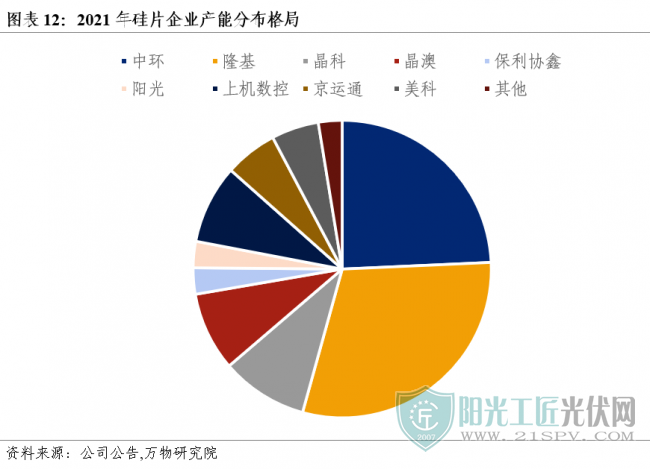

硅片两大龙头隆基股份和中环股份聚焦于单晶硅片效率。隆基股份最早开始布局单晶,并寻求切片技术突破。2015年隆基股份在金刚线切割技术上取得重大突破,为单晶硅切片节约了50%的成本,并且率先将金刚线技术大规模应用于硅片切割,切割时间和线耗量大大缩短,为光伏行业带来革命性颠覆。2016年国产金刚线迅速崛起并逐步替代了进口产品,金刚线切割成本更低,因而被其他厂商广泛应用。近年来,大硅片之争愈发激烈,隆基股份主打182mm硅片,中环股份主打210mm硅片。2015年隆基股份与中环股份联手定制边长156.75mm的M2硅片,统一市场标准。2020年6月24日,隆基股份、晶科能源、晶澳科技等七家公司,倡议建立边长为182mm的硅片(M10)标准。2020年7月9日,600W+光伏开放创新生态联盟正式宣告成立,边长为210mm的大硅片(M12)高速推进。龙头企业加快单晶硅片大尺寸突破,以产能放量抢占市场的同时,也推动了硅片效率的不断提升。

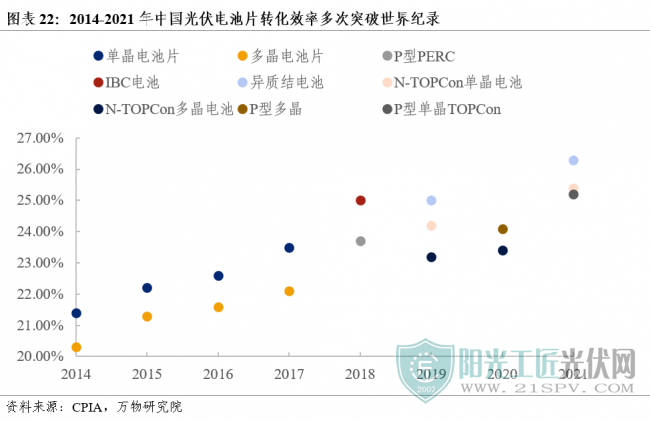

PERC电池片由于性能和成本优势突出,成为行业主流的生产技术,电池片龙头企业在崛起过程中不断创造PERC电池片转化效率的记录。2016年底,天合光能创下22.61%的最高PERC电池效率纪录,提前一年达到HELENE目标。2017-2018年隆基股份和晶科能源轮番刷新PERC效率纪录,2018年底晶科能源达到23.95%的最高效率。2019年,隆基股份在244.59cm2的P型硅片上实现了24.03%的转换效率,远远高出行业平均量产效率。

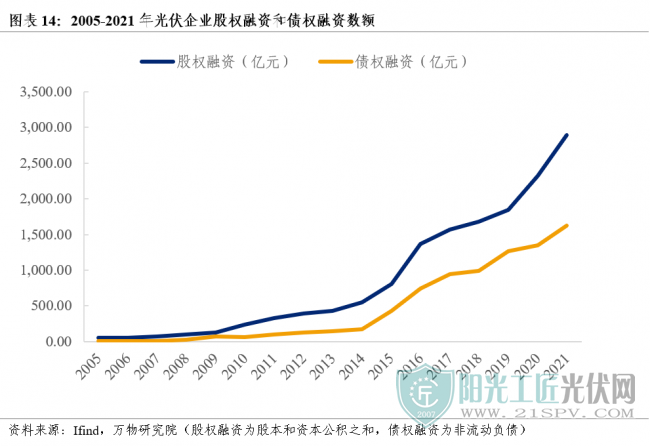

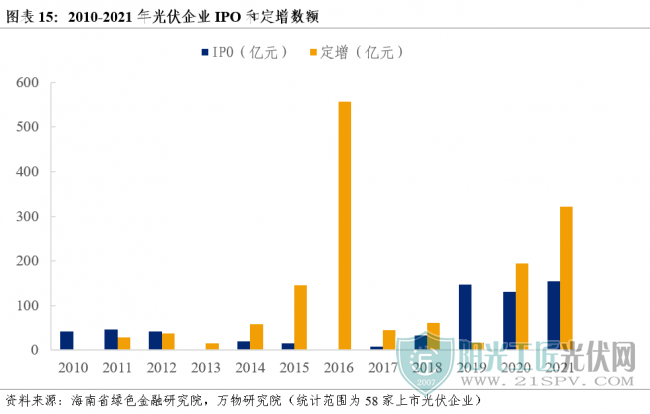

研发投入和产能扩张需要大量资金支持,企业的融资模式和融资能力成为重要因素。以申万行业分类中的58家上市的光伏企业为统计对象,我国光伏企业的股权融资数额始终高于债权融资,2010年以后随着我国资本市场逐步发展,股权和债权融资的差距愈发明显,2021年的差值达到1268.87亿元。根据海南省绿色金融研究院数据,2021年光伏企业IPO融资总额达153.97亿元,增发总额达320.93亿元。

1、多晶硅

国内优质硅料产能的逐步投放降低了硅料的进口依存度。我国多晶硅早期发展阶段受外国技术制约较为严重。随着工艺的突破,多晶硅企业不仅降低了生产成本,也提高了硅料的纯度。目前多晶硅最主要的生产工艺是改良西门子法,三氯氢硅西门子法生产工艺相对成熟,硅料质量好且致密度高,2020年我国采用此方法生产出的棒状硅已达到全国总产量的97.2%。根据CPIA数据,改良西门子法的多晶硅还原电耗从2009年的120kwh/kg-Si降低至2021年的46kwh/kg-Si;综合电耗从2009年的200kwh/kg-Si降低至2021年的63kwh/kg-Si。2021年我国多晶硅行业的平均电耗为63kWh/kg-Si,较上一年度下降3.5kWh/kg-Si;其中,头部企业的综合电耗已降至50kWh/kg-Si左右,主要得益于规模优势和能量回收带来的公辅能耗的降低,预计至2025年还有5%以上的下降空间。

据保利协鑫推广资料,与改良西门子法生产棒状硅相比,颗粒硅可降低电耗近70%,生产效率更高。保利协鑫目前已实现万吨级颗粒硅产能,未来将建设四大生产基地,预计多晶硅总产能56万吨,其中颗粒硅产能50万吨。颗粒硅的应用有望为我国多晶硅行业进一步降本增效。

2、硅片

早期光伏硅片存在单晶和多晶两种技术路线,2015年,单晶硅片转化效率在17%左右,多晶硅片转化效率在15%左右,但单晶硅片每片的价格高出多晶硅片0.2美元。随着金刚线切割技术的成熟,单晶硅片与多晶硅片在价格上的差距逐步缩小。金刚线的硅料出片率更高,可以有效降低单晶硅片的生产成本,提升单晶硅片的渗透率。2016年,隆基股份率先推广单晶PERC高效电池技术,单多晶电池效率差拉大至3%。单晶硅片性价比凸显,逐步取代多晶硅片成为市场主流。单晶硅片的市场份额于2018年超越多晶硅片,确定主导地位。在相同电池工艺条件下,单晶电池转换效率高于多晶电池;在相同组件尺寸条件下,单晶组件的功率高于多晶组件的功率,可以有效降低系统端的成本。

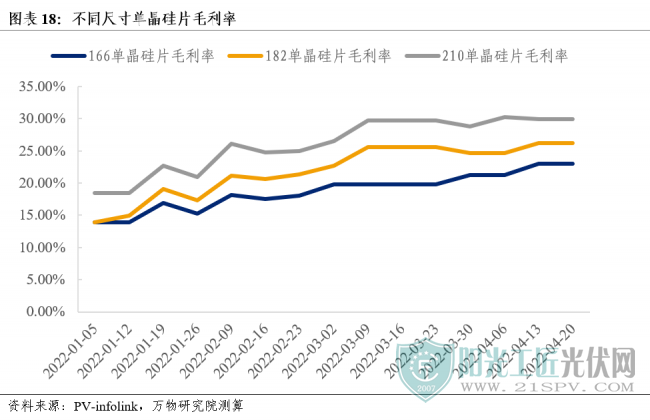

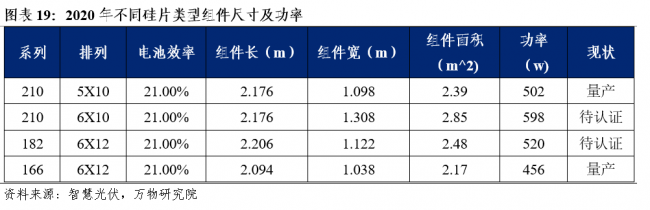

在硅片尺寸上,大尺寸和薄片化发展趋势明显。大尺寸的硅片转化功率更高,面积更大,有效摊薄单瓦非硅成本,且单价更高,因此盈利弹性更强。我国光伏各环节均布局大尺寸产能,进一步提升产品功率。通过加速薄片研发和推广,可以减薄硅片厚度缓解下游电池、组件客户的成本压力。中环股份210产品在2021年底已完成由T170向T160的量产转换,同等条件下硅片出片数增加4.57%,有效降低产业链成本。

此外,我国硅片产能利用率高于全球水平,2021年我国硅片产能利用率达到73.23%。近年来硅片产能扩张,部分产能未能消化而导致利用率有所下降,未来随着下游需求的放量,过剩产能将逐步释放为产量。

3、电池片

我国电池片生产起步较晚但技术发展迅猛。2012年,由中电光伏牵头的“863”专项的启动标志PERC电池正式在我国开启产业化进程。2015年的光伏发电“领跑者”计划设定较高的技术和成本标准进行项目招标,PERC电池作为先进技术产品得到重视。2015年,以隆基股份、阿斯特为代表的公司纷纷扩产PERC产能。2016年,天合光能多晶PERC电池“Honey”正式投产。随着国产设备工艺日趋成熟,PERC电池设备的性价比日益凸显,成功打破国外厂商对核心设备供应的垄断,设备价格下降。PERC电池产线的投资成本从2019年的30.3万元/MW下降至2021年的25万/MW,推动了PERC电池产能的爆发式增长。隆基股份、晶科能源、爱旭科技等龙头均推出了GW级扩产项目。2019年,隆基股份宣布10.25GW的单晶电池扩产计划,爱旭科技宣布3.8GW的高效PERC电池扩产计划,2020年晶澳科技发布10GW的高效电池扩产计划。

随着PERC电池技术的成熟,我国PERC单晶电池片转换效率不断提升,2021年已达23.1%。我国太阳能光电转化效率全球领先,光伏电池转化效率多次突破世界纪录。目前PERC电池片的效率已接近理论极限,转化效率更高的HJT电池片和TOPCON电池片成为新的技术增长点。2021年,晶科能源高效N型单晶硅单结电池技术转化效率达到25.4%,隆基硅基异质结电池(HJT)转化效率高达26.3%,隆基电池研发中心单晶P型TOPCon电池研发实现高达25.2%的转化效率。电池转换效率数度突破世界纪录,展现了中国电池片企业强大的研发能力。

4、组件

组件出口量的提升得益于高效率硅片和电池片的研发。2020年以来,我国龙头厂商纷纷布局大尺寸产品,采用166、182、210大尺寸芯片,转化效率更高。硅片尺寸扩大可以节约组件端的成本,新型组件能以更高的性价比提升竞争力。我国PERC单晶电池片、HJT电池、TOPCon电池转化效率频频突破世界纪录,也提供了强劲的技术支持。

03、经验启示:规模效应与技术迭代推动降本增效

我国光伏产业链发展始于补贴,终于平价。当前,政策导向减弱,市场导向增强。迎着碳中和的风口,光伏企业应通过技术发展的转型之路,降本增效提质,把握全球光伏装机需求爆发的机遇。光伏建立全球竞争力对其他行业发展提供的启示如下:

(一)政策扶持下发挥规模效应,有序扩张产能

在早期补贴政策的助力下,国内光伏市场快速扩容。企业借政策红利入局,并凭借着有利的资源和人力成本优势迅速扩张产能。量产扩张释放规模效应,降低了生产成本,凸显了中国光伏产品的成本优势,提高全球市占率。

(二)加强研发能力,以技术迭代降本增效

补贴退坡倒逼行业从扩张产能向提升技术转型,增长路径由粗放向精细转变,技术迭代成为核心。2018年以来,技术突破集中于多晶硅提纯、硅片大尺寸之争与电池片工艺变革。多晶硅方面,高纯多晶硅提炼技术的提升有助于突破产业链瓶颈,改良西门子法工艺不断降低能耗水平。硅片方面,大尺寸趋势已成为行业共识,根据中国光伏产业协会预测,182mm和210mm的硅片将在2022年占据70%的市场份额,在2025年完全占据市场。电池片方面,技术创新方兴未艾,HJT(异质结)、N型TOPCon技术研发均获得突破。新型技术的应用降低了企业生产成本,淘汰落后产能的同时提升行业集中度,形成强者恒强的格局。平价时代技术为王,高效能的产品才能建立长久的竞争力。

(三)完善产业链上下游,全方位把握控制权

我国光伏产业链早期“两头在外”的模式下,硅料的供应受制于海外龙头,随着技术突破,逐渐打破壁垒,实现了全产业链控制权的把握。产业链的发展应注重上下游的协同效应,积极延伸产业链,提高话语权。

原标题:曲折转型,中国光伏行业的逆袭之路

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...