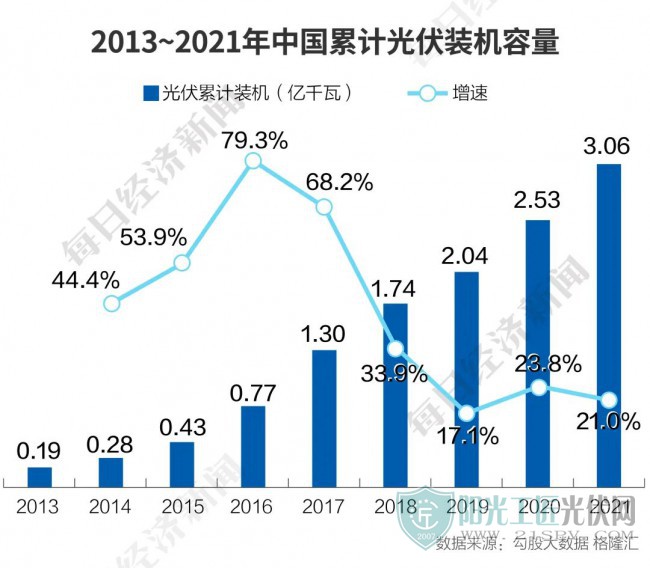

2022年,光伏N型电池的“大幕”已经拉开,产业界、资本市场均颇为关注。TOPCon和HJT的量产竞争可能才刚刚开始,鹿死谁手犹未可知。亦或,两者共存,百花齐放。

纵观光伏行业,时不时“城头变幻大王旗”,技术路线的选择是最为关键的因素。从多晶硅到单晶硅,不少公司跌落,却也产生了隆基绿能(SH601012,股价64.30元,市值4872.74亿元)这样的新王。而硅片尺寸之争,也令众多产业链厂家分为两大联盟抱团取暖。

2022年上半年,硅料涨价余波还未消散,新一轮关于N型光伏电池的竞赛已然展开。TOPCon率先吹响量产的号角,晶科能源、天合光能TOPCon电池项目相继启动。相比之下,HJT技术在产业化方面显得较为落寞。不过也有研报认为,2022年二、三季度,HJT技术将进入“业绩兑现阶段”。

HJT技术真的取得了革命性进步?其产业化方面已落后TOPCon一步,短期内又真的能追上来吗?答案还不得而知,但可以预见的是,关于技术,谁都想走出自己的路线,这是龙头必争之处。

N型电池时代:巨头们的挑战者

在资本市场上,HJT技术已经发力。据Wind数据,6月22日-6月28日,HJT龙头金刚玻璃(SZ300093,股价48.99元,市值105.82亿元)区间涨幅高达77.07%。只是,6月29日金刚玻璃股价一路大跌,直至“20CM”跌停。此后,公示股价一路下滑,截至7月7日收报48.99元/股。6月29日至7月7日,金刚玻璃跌幅达25.21%。此外,金刚玻璃在曾于6月30日收到深交所关注函。

与之相比,TOPCon阵营天合光能7月6日、7月7日连续上涨,两日累计涨幅达14.24%。

资本市场反应了光伏巨头们的动态,行业不缺巨头,更不缺挑战者。

挑战者想的是借行业技术路线切换之际弯道超车。而最早把目光投向N型电池的,也是这些挑战者。光伏背板巨头中来股份(SZ300393,股价16.54元,市值180.22亿元),便是其中之一。

打开中来股份官网,可见醒目的“N型时代,让阳光更有价值”几个大字,这是中来股份对于N型电池的期待。早在PERC电池方兴未艾之时,中来股份就把目光盯上了N型电池。据其官网介绍,公司从2016年开始就专注于N型TOPCon电池的研发、生产与销售,是最早一批具备GW级TOPCon电池量产能力的技术型企业。

要知道,目前主流的PERC电池2015年才开始进入量产。为何中来股份如此重视高效电池的研发?公司董事长林建伟2020年9月曾表示,高效电池是未来光伏产业发展的关键。他认为,中国光伏企业要想做大做强,高效电池的研发与制造是不可或缺的,电池是整个光伏产业领域里的核心,只有不断提升电池的效率,才能最终解决电站投资的问题。

除了中来股份,N型电池还有另一大挑战者一道新能源科技(衢州)有限公司(以下简称一道新能源),一道新能源的创始人,正是一直关注N型技术的刘勇。

5月24日,一道新能源首席技术官宋登元线上接受相关媒体采访时表示:“刘勇在2018年的时候就认为N型是(未来)方向,这就是为什么他在2018年创建一道新能源时就选择开发N型技术,2019年就率先实现了具有自主知识产权的1.2GW的N型TOPCon电池生产线”。

之后,N型TOPCon电池技术也成为产业化的热点,2021年12月,中来股份子公司中来光电助理总经理、技术研发负责人陈嘉宣布,中来光电于2019年实现TOPCon量产规模,截至2021年Q3,中来为全球提供电池和组件超过5GW,此外还有16GW产能正在规划中。

而据一道新能源新闻稿,2021年底TOPCon电池产能提升至6GW,TOPCon电池量产效率超过24.6%,2022年底N型产能将达到20GW。

相较于中来股份、一道新能源这样选择“all in” TOPCon电池的企业,巨头们的决策更为谨慎。毕竟,技术路线选择事关公司未来。

在资本市场上,2019年至2021年间,HJT电池曾被多次炒作,也有观点认为HJT电池才是光伏行业的未来,TOPCon只是过渡产品。

通威股份方面在微信上向相关媒体讲述了HJT电池的优势。对于HJT电池针对PERC、TOPCon电池的销售溢价,通威股份表示:“相对于单晶其他组件,HJT组件有更强的发电能力。同功率下(HJT电池)发电量更高,也是溢价的主要来源。在未来,光伏电站建设过程中和面积相关的一系列成本如运输、安装、土地、支架、桩基、维护等成本是很难继续降低的,甚至会上升。进一步降低光伏发电成本的最有效突破口,便是提升单位面积内的功率和提升同等功率下的发电能力。这也是行业承认HJT有溢价优势的主要原因。”

同功率下发电量更高,意味着HJT电池将在光伏降本过程中扮演重要角色。

“有种服装,只热闹在T台上,而不流行在大街上,这就好像HJT,在资本市场的热度,要远远超过在产业圈的关注度。为什么?”晶科能源董事长李仙德2021年8月在其公众号发文。

晶科能源选择TOPCon还是HJT呢?李仙德借用了年轻人常用的话形容——“朋友已满,恋人未达”。或许在他看来,HJT一直处于“恋人未达”的状态。因此,“只能说至少现在不是,短期不是”。

其言下之意在于,HJT至少从当时看、短期看不是最好的选择。

事实上,HJT固然美好,但需要攻克的技术仍然很多。晶科能源方面6月30日书面回复相关媒体表示:“选择TOPCon的核心原因在于,相较于PERC及同时期其他N型技术,TOPCon具有更高的量产效率、更优的量产成本、和更明确的提效降本路径,在未来较长一段时期内都将是最具性价比和商业化价值的电池技术路线之一。公司从2019年开始N型TOPCon领域产能布局,经过多年探索和积累,掌握了关键技术和核心工艺,未来也将进一步加大TOPCon产能投入,并持续推进提效降本工作。”

2019年,晶科能源开始布局N型TOPCon产能,2022年初,公司在安徽合肥和浙江海宁投产16GW大尺寸N型高效电池产能。2022年5月,晶科能源介绍:“合肥、海宁N型TOPCon电池产能分别计划于5月底、6月底实现满产,目前进展顺利。量产效率在24.6%-24.7%,生产良率接近PERC水平。”

6月28日,晶科能源又一大N型TOPCon项目——晶科能源“尖山二期11GW高效电池及15GW组件智能生产线项目”启动。

与此同时,另一大光伏巨头天合光能(SH688599,股价69.73元,市值1511.46亿元)也开始量产N型TOPCon。2022年4月,天合光能于江苏宿迁的生产基地召开了“宿迁 8GW TOPCon电池项目启动会”。

对于为何选择TOPCon路线,天合光能7月1日书面回复相关媒体称:“公司储备了多种技术路线,包括HJT、IBC、钙钛矿,晶体硅叠层电池也有储备。目前公司认为TOPCon已达到了高效低成本大规模量产阶段,是本期优选的技术路线。”

宋登元提供的PPT显示,2022年TOPCon电池规划60GW+,出货15GW+。在经历中来股份、一道新能源这样的挑战者“拓荒”后,巨头也开始布局,并且动作神速。

各有优劣:TOPCon量产先行启动

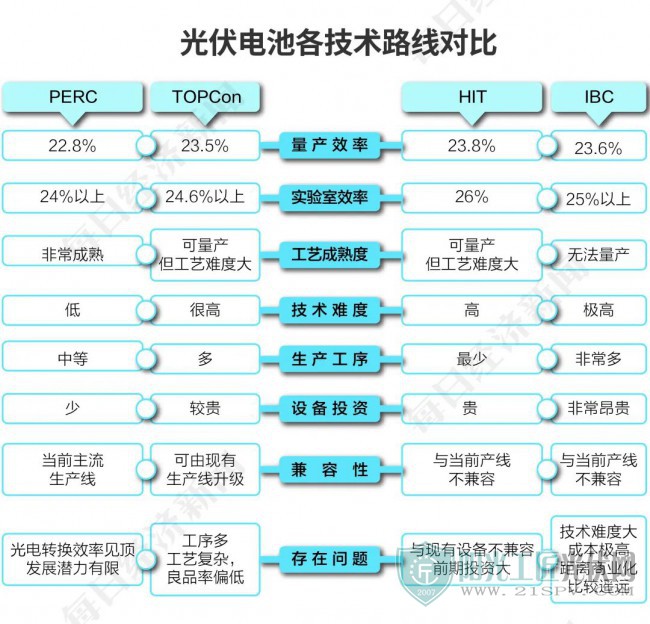

TOPCon还是HJT,向左还是向右?为何TOPCon量产能先行启动?

李仙德曾表示,相对于PERC,HJT有的优势如高效率、高双面率、低衰减、低温度系数,TOPCon都有且更甚。而HJT最突出的劣势,包括有设备投资高、银浆用量大、工艺良率低、薄片化在大尺寸趋势下可行性弱化等。

中来股份选择TOPCon路线原因与之类似,主要是TOPCon技术具有明显优势。7月1日,中来股份方面邮件回复相关媒体:“TOPCon极限效率更高、工艺更稳定、更容易量产。具体优势比如转换效率更高,根据德国ISFH研究所理论计算结果,TOPCon电池效率极限为28.7%,在效率潜力方面具有领先优势;其次是低衰减,由于电池具有较高的稳定性,使得组件能够在实际电站中,首年衰减率为-1%和功率年衰减率可控制在-0.4%;三是温度系数低;四是双面发电。”

宋登元对记者表示:“比较异质结(即HJT),TOPCon的经济性优势非常明显,它的设备投资成本约2亿元/GW,而异质结(设备)投资成本约4亿元-4.5亿元/GW。因此TOPCon更具经济性,符合以经济性为前提的光伏发展的市场需求。”

通威股份则从单W成本角度分析,公司回复记者称:“目前从非硅的成本来看,在银栅线技术下,量产HJT的单瓦成本较PERC高0.2元/瓦以上,未来差距可缩小到0.1元/瓦以内。同TOPCon相比,在银栅线技术下,量产HJT的单瓦成本较TOPCon高0.15元/瓦以上,未来差距可进一步缩小。导致异质结单瓦成本过高的主要部分在于银浆耗量、ITO的使用、机台折旧几个大的部分”。

除了设备成本、单瓦成本较低,TOPCon的设备兼容性也更强。“现在有300多GW的PERC电池产量,使用新的技术,不可能把所有旧的设备全部淘汰,这样成本会更高。此外,(走TOPCon路线)光伏产业的技术人员和产业工人,也能够延续到新的技术路线中。从这点来说,TOPCon是占了先机。”宋登元补充表示。

通威股份同样认可了这一点,“异质结关键工序的设备均不能和PERC共用,比如制绒清洗、PECVD、PVD等均是要新投入。而TOPCon和PERC可以共用绝大部分工序的设备,只要PERC车间有预留空间,就可以直接升级为TOPCon,且单GW新增投资额有限”。

那么,未来TOPCon电池会一家独大吗?宋登元笑称:“我一直认为光伏产业未来一定是百花齐放的,这样才能推动一个产业的健康发展。异质结与TOPCon技术属于同源,都是利用了先进的钝化接触技术。不过,TOPCon和异质结使用的钝化材料不一样。实际上,我对异质结也抱有很大的期望。”

中来股份同样认为将会百花齐放,公司表示:“总体来说,TOPCon、HJT、IBC这三种技术都属于N型领域的技术,每种技术都有各自的优缺点。当下的市场环境是非常包容和开放的,我们认为未来几年内,在技术从P型转向N型的过程中,这几种技术都会有比较好的市场舞台去展现他们各自的优势,相信在光伏技术人才的努力攻关下,未来的市场一定会呈现百花齐放的盛大场面。”

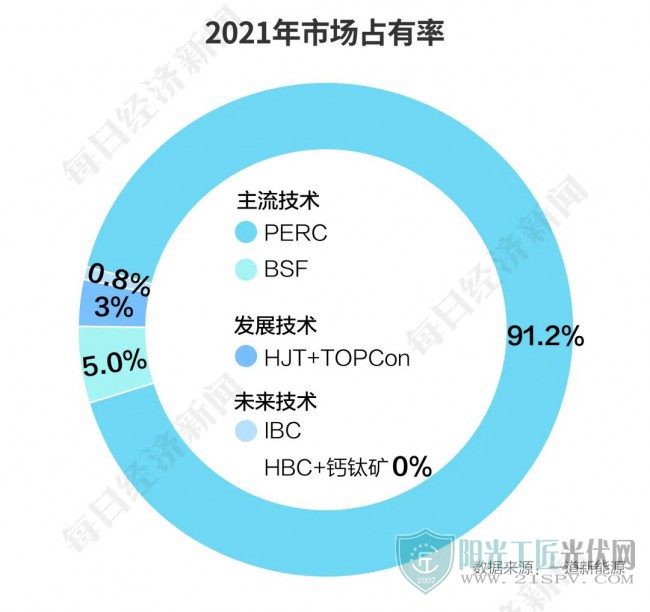

不过,基于最佳性价比的考虑,在现阶段短期内可能TOPCon占优,宋登元认为:“从目前(时间节点)我们看三年,TOPCon一定是仅次于PERC的第二大技术路线,异质结应该是第三。至于各类技术路线份额多少,还得看他们技术进步对经济性的贡献。我们预计2022年TOPCon至少占了10%的市场份额,甚至更多。异质结可能占百分之二三。”

竞争可能才开始:HJT的春天也来了?

TOPCon的量产轰轰烈烈地拉开,HJT显得相对落寞。不过,也有行业人士在微信上向相关媒体提到:“TOPCon是一个过渡的技术,光伏电池技术的长期必然走向HJT,但HJT技术爆发的时间点尚未达成共识。”

其实相比TOPCon,HJT在技术层面也有着诸多优势。据通威股份回复,HJT具有更高的效率潜力、更高的双面率、更大的降成本潜力、更低的衰减以及更优秀的温度系数。

那么,技术层面更优秀的HJT技术,有机会“后发先至”吗?或许关键还是降成本。

据SOLARZOOM微信向记者提供的《HJT迟到的春天终已到来》一文显示,其认为HJT技术经历了2019年-2021年的“概念预期阶段”后,即将于2022年二三季度进入“业绩兑现阶段”。

SOLARZOOM认为,HJT行业要真正爆发,有三个前提条件:其一,量产性价比真正实现;其二,金融市场稳定,从而10GW级规模的行业扩产有资金保障;其三,光伏行业需求无崩盘风险,从而电池组件企业有扩产意愿。

其中,量产性价比尤为引入关注。SOLARZOOM表示,100um厚度超薄HJT专用硅片的量产导入,在当前成本结构下可以直接降低HJT产业链成本约0.17元/W,从而成为决定“HJT量产性价比”实现与否的“胜负手”。

通威股份认为,HJT未来的降本方向主要有两点,一是薄片化(省硅);二是金属化上采用少银或者无银路线来大幅降低成本。

关于具体技术发展,通威股份表示:“当前行业主流HJT电池厚度在150um左右,HJT得益于其低温工艺,130um厚度的已经经过大量验证,在上游硅片部分和电池以及下游组件均没有问题。再往下更薄的,120um、110um甚至100um都有可能,但是有挑战的是在切片端。目前行业120um甚至更薄硅片用半棒切割的整体经济性还在验证中。”

HJT第二大降本技术为开发较便宜的银包铜浆料技术。宋登元解释:“HJT使用的低温银浆价格较贵,约6000-7000元/公斤左右,而TOPCon使用的高温银浆价格约4000-5000元/公斤。此外,目前HJT(银浆)用量比TOPCon要多20%左右。因此,低温银浆成为硅片之外的一个主要成本。”

那么如何降成本呢,宋登元称:“就是用贱金属替代银,用铜来替代银。但是这种技术短期看很难(实现),即使成功的话,其他技术路线电池也可以用,比如TOPCon。”

2022年,光伏N型电池的“大幕”已经拉开,产业界、资本市场均颇为关注。TOPCon和HJT的量产竞争可能才刚刚开始,鹿死谁手犹未可知。亦或,两者共存,百花齐放。

原标题:巨头角逐新高地 光伏路线之争:HJT还是TOPCon?

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...