强化全球经营能力、让大量产能集中在本土及东南亚等地,又有创新驱动和建立高品牌价值的实际操作,几无对手的中国光伏厂商,想要更大发挥自身优势的方式,就得不断演进、不断蝶变。

2019年,当中环股份(现名为TCL中环)全球首发了210大尺寸的硅片系列产品,2020年初天合推出基于210尺寸硅片组件之后,2年多来,厂商们你追我赶地在加快踏入“大尺寸、高功率”的节奏中。头部组件公司首先于供应链端风生水起,很快赢得呼应。现在,已有80%的光伏产能在大尺寸的硅片及电池、组件上相继显现。

如今在双碳目标下,600W+更是领跑中国光伏行业发展主赛道。

210尺寸组件产能将达到253.9GW,大尺寸招标高达93%

据集邦新能源的统计数据显示,2022年大尺寸组件产能继续扩张,新建产能基本都兼容到210及以下尺寸。到2022年底,大尺寸的组件产能预计达442.2GW,市占率达82.86%,其中210产能为253.9GW,市占比达47.57%。

166及以下尺寸组件产能逐步萎缩,随着市场需求转移,企业旧产能淘汰或升级,市占比仅为17.14%。

从国内的整体地面电站招标来看,需求基本已经更替到了182和210组件,分布式场景中也以大尺寸的为主。大尺寸(182&210)趋势开启加速模式,招标占比达93%。

截至当前,2022年各大央国企已公布的组件招标规模为89.4GW。从招标业主来看,央国企作为主力阵营,中国华电与国家电投在2022年光伏组件集采规模中均突破了10GW,前五家企业招标规模占总量的61.03%;值得一提的是郑州兴港投资、抚顺矿业集团、中煤能源、帝森克罗德等新型势力也开始加大光伏组件采购力度。N型组件的招标规模也超过了2GW,也是央国企的青睐。

在大型组件招标项目上,已明确的组件招标功率类型中,高功率组件需求旺盛。组件功率在530W以上的招标容量为82.9GW,占总招标规模的92.69%。功率在375W-470W之间的招标规模仅5GW,相比2021年,采购量急速萎缩。

地面电站对高功率组件的需求加速增长带来供应的大幅提升,天合、尚德、晶澳、正泰、隆基、晶科、环晟、东方日升、通威、协鑫集成、赛拉弗等都有超过600W+的大尺寸组件供应市场。

210、182龙头出货先后超30GW,600W+领跑光伏发展主赛道

巨大的市场需求直接反应在出货量上。截至今年1季度,主要组件企业的合计出货量高达34.31GW,大尺寸组件出货占比达79%,其中210尺寸组件(含210R)出货量达11.96GW,占比34.86%。据媒体7月中旬报道,自2020年下半年天合光能率先实现210尺寸电池组件量产以来,不到2年时间全球210尺寸组件出货已超50GW,其中天合光能实现210尺寸组件出货超30GW,全球领先。紧随其后,隆基宣布其超高功率Hi-MO5出货超30GW。随着两家龙头的组件出货先后超过30GW,意味着行业整体进入大尺寸、高功率时代,166产品全面落幕。

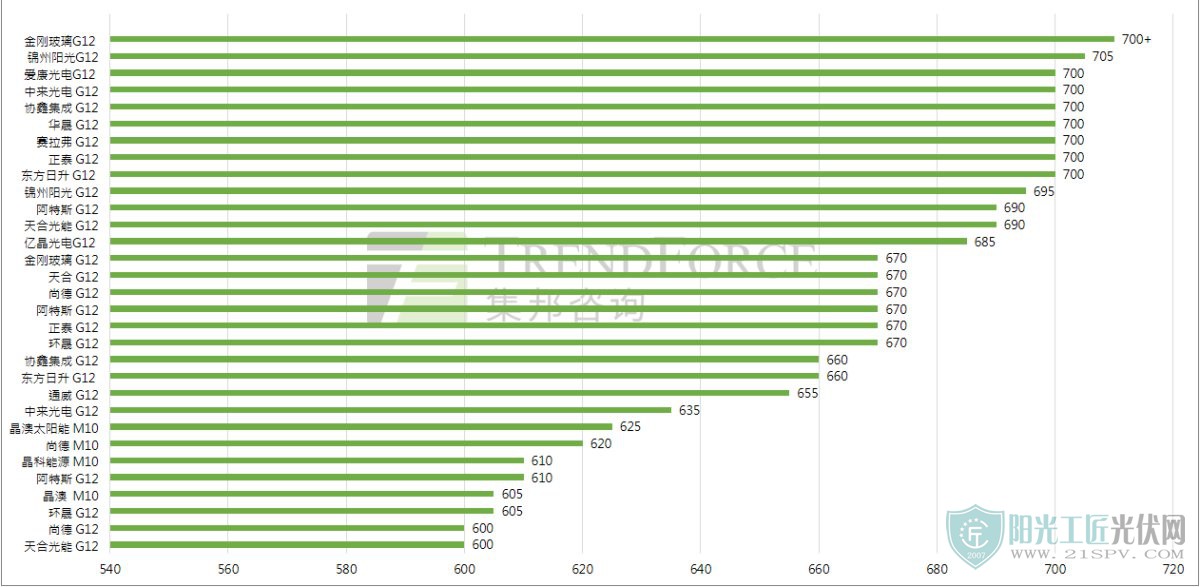

如果说大尺寸带来行业第一波升级,那么600W+便为行业升级带来第二波动力。根据集邦咨询,主流光伏企业已经全面进入600W+,据不完全统计23家组件企业产品已迈入

PERC一马当先,TOPCon加速量产,各类技术百花齐放

近年来,PERC电池具有相对较低的成本,但提效空间接近天花板,在材料、运输、土地等成本上涨的背景下,进一步提升转换效率、降低系统成本,加速N型技术迭代升级,正成为光伏企业占据产业链竞争优势的首选。

而210产品是光伏产业顺势而生的产品,当前210产品也正从PERC技术逐渐转型N型技术。210+N型的技术,在研发600W+高功率组件产品上优势明显,组件功率实现超700W+。这也是未来光伏行业的技术、产品方向,这一技术性突破,也将成为未来光伏行业的技术、产品方向。

就TOPCon的大势来看,一线厂商对于该技术的把控较快。其中,晶科能源和天合光能主打TOPCon。晶科能源已有大约16GW的产能,今年年内或出货10GW以上。

天合光能于今年下半年将投放8GW的TOPCon产能。

晶澳科技在地面电站方面选用TOPCon产品,分布式会选用TOPCon或IBC。该公司扩产6.3GW的TOPCon,下半年将实现规模量产。

东方日升则多年主打HJT,目前已连续多年成为该领域的出货第一,预计2023年将有15GW以上产能扩出。

隆基绿能在分布式市场上会主推HPBC新技术。2022年8月,公司会陆续投产HPBC的产能,年内出货2GW,占比3-4%;用于地面电站的新技术,目前还处于未知阶段。预计该公司在鄂尔多斯的30GW产能或将于2022年开始投产。

中来股份在6月30日于山西下线了一期的4GW N型TOPCon2.0电池首片产品,该园区总计规划了高达16GW 的产能,下一步将会加快新产品的推出和售卖。

正泰新能在今年4月推出了三款N型TOPCon的新产品,分别为420W到700W+之间,适应分布式和地面电站市场。

不过多位专家也预测,在当前市场看,PERC的主导地位还不会完全被N型所代替,需要至少5年的时间才会有所过渡。

硅片:2022年大尺寸市占率将达90%,210系列或超270GW产能

高功率和大尺寸的组件,需要硅片这一上游产业的带动和支持。来自集邦新能源的统计显示,目前大尺寸的硅片产能占比将在2022年突破80%。

今年全年,预计大尺寸硅片(182mm&210mm)的产能将达422.6GW,大尺寸硅片产能占比达到83.1%,其中210产能为164GW,占比32.25%。截至今年前五月,大尺寸的硅片产量占比约为75.42%。

到2023年,大尺寸硅片产能陆续完成布局,市占比将进一步提高几个百分点,接近90%,其中210尺寸产能达到274.6GW。

目前,超50%的硅片企业在产210硅片,分别是中环、上机、京运通、协鑫、高景、环太美科、晶科、宇泽等。N型硅片方面,随着下游N型组件逐渐被项目验证,大尺寸N型硅片需求有望逐步增加。

因为210的崛起,加速166mm及以下尺寸的市占率下滑,存量产能也在加速技改和退出市场。预计今年166及以下产能将降至16.89%左右。一部分166的硅片厂商也在积极进行产线的淘汰,并且主动升级至182尺寸,有的则进行扩建,让硅片产能一下跨越至210尺寸。

而从近期的多家光伏硅片厂商公布的新硅片价格来看,薄片化的快速推进趋势也十分明显。薄片化可以降低电池和组件厂商的成本,目前以TCL中环为例,该公司的N型硅片已经可以减薄至130微米,幅度已经很大。当然,薄片化也是需要切片设备和关键辅材予以强力支持的,因此头部硅片厂商凭借着长期技术积累和人才的培养等,在减薄方面有着无可比拟的优势,也会进一步推进薄片化下一阶段游刃有余的发展。

据了解,薄片化进程超预期发展,硅耗下降明显;硅耗有望从2021年的2.7-2.8g/W降至2.6g/W左右。目前的主流厚度从165μm快速切换到160μm/155μm,并继续向150μm迈进。

就电池市场来看,166及以下尺寸需求逐渐萎缩,大尺寸已经成为行业主导力量。目前电池的扩产产能均为大尺寸,预计该领域的产能将达427.1GW,占比达82.5%。其中210产能为247.6GW,市场占比达47.83%。166的电池占比不到18%。

随着企业新建产能的陆续投运及需求进一步转移,预期2023年大尺寸电池片产能将达到593.25GW,其中210尺寸电池片的产能将达380.4GW,市占率或为57.59%。

原标题:光伏结构化变革进行时,大尺寸产能442.2GW!新技术推动600W+成行业标配

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...