据悉,知情人士所指的这家硅料企业是亚洲硅业。

虽然亚洲硅业并未对这一消息做出回应,但其确实符合IPO被否这一条件。

信息显示,2020年11月25日,亚洲硅业上市申请文件被上交所受理,并在同年12月23日问询。但在2022年4月29日,亚洲硅业和保荐人平安证券股份有限公司向上海证券交易所申请撤回申请文件。

2022年5月1日,上海证券交易所决定终止对亚洲硅业首次公开发行股票并在科创板上市的审核。共历时522天。

领先硅料企业

资料显示,亚洲硅业成立于2006年,是全球领先的高纯多晶硅材料供应商之一,也是我国最早以现代化工艺进行多晶硅材料研发和生产的公司之一。主营业务包括多晶硅材料的研发生产、光伏电站的运营、电子气体的研发制造等。

2017年、2018年、2019年,亚洲硅业营收分别为16.9亿元、14.7亿元、14.2亿元;归母净利润分别为3.55亿元、2.25亿元、1.07亿元。

其中,多晶硅是亚洲硅业主要营收来源。2017年、2018年、2019年营收分别为15.3亿元、12.4亿元、11.9亿元;在总营收中占比为90.37%、84.3%、84.03%。

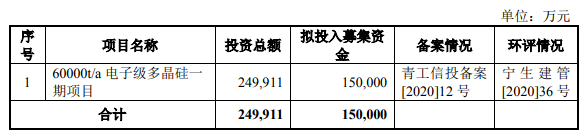

申请上市拟募集资金15亿元,全部投向60000t/a 电子级多晶硅一期项目。

客户方面,亚洲硅业在2017年最大客户为上海世灏,2018年、2019年、2020年上半年最大客户都是隆基绿能,后者是近几年光伏组件出货量增长的企业,对硅料的需求更是水涨船高。拥有这样的客户,可以说已经给亚洲硅业未来几年的业绩都“买了保险”。

光伏教父加持

自身实力强大外,亚洲硅业背后还有“光伏教父”施正荣。

2001年,施正荣回国创办无锡尚德,2005年就在美股上市,此举让施正荣在2006年成为中国首富,同时也让光伏成为了当时的“投资首选”,大量企业进军光伏组件生产。

2006年,多晶硅供不应求的局面开始出现,手握巨资的施正荣顺势就成立了亚洲硅业。但随着多晶硅价格暴跌和无锡尚德破产重组,亚洲硅业也一直停滞不前,直到近十年中国光伏产业的崛起,亚洲硅业才有了一席之地。

根据2019-2020年中国光伏产业年度报告显示,2017年-2019年间,亚洲硅业多晶硅产能分别为1.4万吨、1.4万吨、1.9万吨,排名全球前十,跟东方希望、美国Hemlock产能较为接近。

压死骆驼的最后一根稻草

当然,近几年亚洲硅业的发展,也存在一定的问题。

一是业绩。正如前文所述,2017-2019年间,亚洲硅业营收及归母净利润均出现同比下滑,这在申请上市企业中较为少见。此外,毛利润率也从43.37%降低至12.70%,降幅高于通威股份、大全能源等企业。

二是客户集中度高。2017-2019年间,前五大客户营收占比分别为60.94%、 59.76%、75.66%。其中第一大客户营收占比占比分别为23.79%、20.09%、40.73%。2020年上半年,来自第一大客户隆基绿能的营收占比已高达69.72%。

此外,还有技术风险、财务风险等。

但能让控股股东不惜出售股权的“最后一根稻草”,很有可能是对赌协议。

在招股说明书,亚洲硅业写道:公司控股股东、实际控制人于2018年10月和2019年2月分别与青银鑫沅、未央新能源、青海汇富、宁波矽科、西开投、深创投、红土创新、红土创盈、蓝溪红土签署了《股权转让补充协议》,其中含有退出安排的对赌条款。

若公司在2022年12月31日之前未实现在中国境内公开发行股份并上市,则公司控股股 东、实际控制人共同连带回购投资方持有的公司全部或部分股权。

在首次上市申请终止后,时间已来到2022年8月,亚洲硅业想要在2022年12月31日之前实现在中国境内上市已几无可能,对控股股东、实际控制人产生了极大的资金压力,出售手中所持亚洲硅业股权并非空穴来风。

值得一提的是,近两年适逢硅料供不应求,此时出手或许是个不错的时机。

原标题:突发!传光伏教父拟110亿出售企业股权

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...