目前全球IGBT前五大玩家为英飞凌、三菱、富士电机、安森美和赛米控,其中英飞凌在各个细分市场中都有较大的领先优势。与此同时,本土IGBT企业也在快速进步,技术上逐渐实现对国外领先企业的追赶。

2020年以来,新能源汽车、光伏和储能等领域对于IGBT需求呈现高增长,已经成为IGBT市场核心驱动力。

IGBT是新能源汽车中的核心元器件。在新能源汽车中的主要应用包括电机控制器、车载充电器(OBC)、车载空调、以及为新能源汽车充电的直流充电桩中。

汽车电动化提升了功率半导体的单车价值量。根据Strategy Analytics的统计数据,2019年传统燃油车中功率半导体的价值量仅为71美元,价值量较低;而混合动力汽车中功率半导体的价值量提升至425美元,是传统燃油车的6倍;纯电动汽车中的功率半导体价值量提升至387美元,是传统燃油车的5.5倍。

IGBT对于新能源车充电桩来说同样具备价值,其在充电桩中的成本占比约20%。华安证券指出,目前,普通充电桩市场价1KW对应价格成本约300元,假设直流充电桩价格为45000-60000元,交流充电桩价格为2000-2500元,预计对应的充电桩IGBT市场在2022年新增规模43亿元,2025年新增规模110亿元。

国金证券指出,新能源车市场是IGBT的最大增量,预计2025年全球新能源车IGBT市场规模达383亿元、2020~2025年CAGR达48%,2030年全球新能源车IGBT市场规模达765亿元,2020~2030年CGAR达31%。

IGBT是光伏逆变器、储能逆变器的核心器件。国金证券预计2025、2030年光伏&储能逆变器出货量达542、1650GW,市场规模达1500、3999亿元,对应全球光伏&储能IGBT市场规模达108、280亿元,2020~2025年CAGR达30%、2020~2030年CAGR达25%,行业增量主要来源于三个方面:新增需求、替换需求、储能需求。

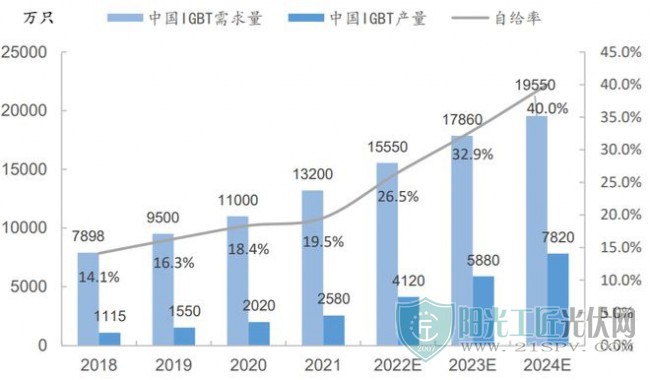

中国IGBT供需缺口仍然较大,国产机会显著。

从行业进入的角度来看,IGBT行业的进入门槛非常高。整体来看,IGBT行业的进入壁垒有三个方面,分别为技术壁垒、市场壁垒以及资金壁垒。IGBT芯片的制造环节有着较高的难度,一方面IGBT芯片本身的背面工艺难度较高,另一方面IDM模式自建产能需要非常大的资金投入。IGBT直接决定下游产品性能,客户的选择通常较为保守,产品的测试验证周期长,替换成本高。全球IGBT市场目前处于德国、日本和美国企业垄断的格局。

IGBT作为功率半导体期间,其技术迭代速度较慢,周期较长,一代产品的使用时间非常长,超过十年。因此,虽然国内IGBT厂家的起步较晚,但是行业留给了本土IGBT厂家充足的发展和追赶的时间,目前国内IGBT厂商技术进步较快,已经有产品能大批量满足下游客户需求。此外,本土IGBT企业的服务更好,能快速响应下游客户的需求,并且产品价格上相比于外资有一定优势,有利于下游客户的降本。

根据Yole数据,2021年中国 IGBT 需求量1.32亿只,对应IGBT产量为2580万只,产量自给率为19.5%。目前我国各大晶圆厂均处于扩张状态,伴随多条8寸、12寸产线投产,IGBT产量也有进一步提升,2024年IGBT自给率有望提升至40%。

上市公司中,东微半导的TGBT是基于新型的Trident Gate Bipolar Transistor (简称 Tri-gate IGBT) 器件结构的重大原始创新, 基于此基础器件专利,具备了赶超目前国际最为先进的第七代IGBT芯片的技术实力。天龙股份上半年顺利开发了标准化的IGBT功能承载模块,应用于新能源汽车主驱动,并拿到了客户的项目定点,预计明年3月份开始量产,间接供货给江淮等新能源汽车。华微电子能提供FRD、IGBT、MOS、SBD等产品,已经直接或间接给多家新能源知名车企等厂家供货。

原标题:新能源车、风光储需求旺盛,IGBT用量大幅增加,国内厂商机会显著

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...