9月13日晚南玻A公告,于近日与天合光能签订了高纯硅料合作协议,根据合同约定天合光能在2023年-2026年预计向公司合计采购7万吨高纯硅料原料产品。

合同预计销售总额212.1亿元,而公司最新市值也才212.2亿元,而2022年上半年,公司硅料产品贡献的营收不到11亿元。另外,公司目前高纯晶硅年产能为1万吨,这份超大合同相当于其现有产能的7倍。

近期光伏行业频见超大合同,7月份通威股份先后公告两个多晶硅销售大合同,合计金额达到1200亿元。而8月26日和9月9日,晶科能源先后公告两单千亿级硅料采购合同,合计金额更是超过了2000亿元。

南玻A史上最大采购合同

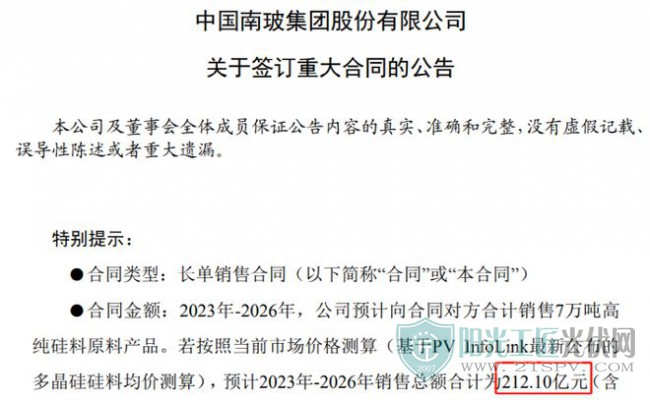

根据南玻A和天合光能两家公司的公告,此次销售协议属于长单销售合同,基于该合同约定,2023年-2026年,南玻A预计向合同对方合计销售7万吨高纯硅料原料产品。若按照当前市场价格测算(基于PVInfolink最新公布的多晶硅硅料均价测算),预计2023年-2026年销售总额合计为212.10亿元(含税)。

但南玻A强调,该测算不构成价格或业绩承诺,具体订单价格月议,合同交易总额以最终成交金额为准。公司称,本合同的签订有利于公司高纯硅料产品的稳定销售,符合公司未来经营规划,将对公司未来经营业绩产生积极影响,该业务合作不会对公司目前经营业务产生重大影响。

公司同时提示,合同履行期较长,在合同履行过程中,如遇行业政策调整、市场环境变化、交易双方经营策略调整等不可预计或不可抗力因素的影响,可能会导致合同无法如期或全部履行。另外,测算的销售总额未考虑合同履约风险、未来高纯硅料市场价格等影响因素,存在一定不确定性。

中国基金报记者回溯过往公告,这是南玻A有史以来签订的最大单一采购合同,公司上一份超大合同发生在2020年8月,彼时隆基绿能旗下多家子公司拟五年内采购65亿元光伏玻璃。

拟发可转债新投5万吨年产能

南玻集团实际上是国内较早进入光伏产品制造领域的企业之一。

根据2022年中报,目前其宜昌生产基地拥有高纯晶硅产能10000吨/年、硅片2.2GW/年、铸锭提纯单晶用料7200吨/年;东莞生产基地具备电池片0.6GW/年、组件0.6GW/年的生产能力;而深圳光伏持有光伏电站139MW。

2022年上半年,公司太阳能及其他业务营业收入合计14.34亿元,同比增长225.49%,净利润2.82亿元,同比大幅增长。其中,贡献营收大头的正是硅料产品,营收为10.7亿元。

今年6月,公司公告计划在青海建设年产5万吨高纯晶硅生产线,总投资约45亿元,建设期20个月。在项目建成达产后,预计可实现年均销售收入33.89亿元,年均净利润8.63亿元。预计项目投资回收期为5.19年,财务内部收益率28.64%。

彼时南玻A董事会认为,预计光伏行业未来仍将快速发展,高纯晶硅需求量持续增加,上游企业需扩充产能。而这一项目可以扩大其既有的光伏产业链优势,进一步提升新能源领域的整体竞争力。

但南玻A实际上手头资金不算宽裕,公司称项目资金来源于对外募集以及其他融资方式,募集资金不足部分或未成功募集,则由公司自筹方式解决。同在6月,南玻A发公告宣布拟公开发行A股可转换公司债券,募集资金总额不超过28亿元。在扣除发行费用后,其中20亿元用于年产5万吨高纯晶硅项目,另有8亿元用于补充流动资金及偿还债务。

目前该可转债事项已获董事会和股东大会通过,暂未公告向监管部门报批。

今年频见超大光伏合同

虽然200多亿的大合同创造了南玻A史上之最,甚至追平了公司的总市值,但放在今年火热的光伏大赛道,实际上也只能算个“小巫”,“大巫”们如通威股份,动辄收获千亿大单。

7月1日晚间,通威股份公告,公司旗下四家子公司于近日与美科硅能源签订多晶硅长单销售合同,美科硅能源在2022年-2027年预计向公司合计采购25.61万吨多晶硅产品,预计销售总额约644.1亿元。

同日,双良节能公告,公司的全资子公司双良硅材料与通威股份旗下四家子公司(卖方)签订了《多晶硅购销框架协议》,合同约定2022年至2026年买方向卖方采购多晶硅料约22.25万吨,预计采购金额约为560亿元。这样,两笔订单合计1204.1亿元,而通威股份去年营收也才600多亿元。

8月26日,晶科能源也公告,2023年~2030年,晶科能源及其子公司将向新特能源采购33.6万吨原生多晶硅,预计采购金额达1020.77亿元。不到两周后的9月9日,晶科能源再发公告,向通威股份相关下属子公司采购约38.28万吨多晶硅产品,预估合同总金额约1033.56亿元,合同日期约2022年9月至2026年12月,实际采购价格采取月度议价方式。

自去年以来,太阳能级硅料价格持续高烧不退,多晶硅致密料均价从2021年年初的8.76万元/吨一路攀升至目前的30万元/吨,涨幅超过240%。此背景下,光伏产业链下游巨头,都企图通过锁量不锁价、按月议价、分批采购的长单方式,来保障多晶硅原材料的长期稳定供应。

东亚前海证券分析师段小虎分析称,复盘多晶硅2000-2022年上半年的历史价格和供需情况,历史三次价格的大幅上涨都是由于硅料与其下游环节供需失衡所致。当前头部硅料企业处于扩产周期,新增产能有限,下游需求的持续高增引领硅料价格进入新一轮的上升周期,硅料价格也因此一路持续上涨至近十年新高。

其表示,根据测算,保守预期下2022年全球光伏硅料市场空间将达64.88万吨,同比+45.1%。在当前多晶硅供需格局紧俏的背景下,看好具备产能优势、盈利能力有望延续高位的硅料龙头企业。

原标题:超200亿!又见光伏超大合同,相当于公司总市值!

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...