近期,据香港联交所网站显示,中创新航已于9月9日通过聆讯。这标志着这家中国第三大动力电池制造商距离上市又迈进了一步。作为动力电池后续梯队的生力军,中创新航的上市无疑将进一步加剧了行业的竞争氛围。

然而,为了提升市占率,中创新航在过去几年采取的低价策略导致毛利率偏低,对广汽、长安等的大客户依赖,以及来自宁德时代连续的专利侵权和不当竞争申索,都可能对家底并不算厚实的中创新航在IPO之后造成经营上的严重阻碍,中创新航的长期考验也才刚刚开始。

01一山难容二虎

仅按国内动力电池市占率来说,宁德时代的装机量仍然处于绝对霸主地位,2021年,宁德时代市场份额超过了50%。但进入2022年后,随着动力锂电池行业竞争加剧。1-8月,一直稳居行业头把交椅的宁德时代装机量份额下降到了47.45%,中创新航装机量的市占率从去年的5.9%上升至7.02%。

△图源:中国汽车动力电池产业创新联盟

中创新航则不同,作为业内近年增长最快的企业之一,被誉动力电池赛道近年来跑出的一匹“黑马”。来自中创新航招股书显示,2019年至2021年,中创新航年度营业收入分别为17.34亿元、28.25亿元和68.17亿元,复合年增长率达到98.28%,成为了“全球增长最快的动力电池企业之一”。

而增长的部分,显而易见便是从宁德时代手里抢下的“蛋糕”。在宁德时代赖以成名的三元电池方面,双方的差距更小,宁德时代和中创新航今年上半年三元电池分别装车22.89GWh和6.68GWh,占比50.19%和14.65%,位列市场前两位。虽仍有较大差距,但中创新航的突飞猛进无形中降低了车企对于宁德时代的依赖度,大家突然发现动力电池的技术门槛或许并不是想象中那么高。即使宁德时代有着独有的技术优势,有着绝对的市场占有率,但是中创新航以及更多的后来者仍然可以后来居上。

所以宁德时代必须“阻击”这颗“眼中钉”,既是直接削弱竞争对手的实力,同时又是向江湖重振自己的盟主地位。

这其中,宁德时代与中创新航长达一年的专利纠纷尤其引人注目。在中创新航的招股书中显示,2021年7月及9月,宁德时代指控中创新航在中国制造的动力电池侵犯了其“正极片及电池”“防爆装置”等5项中国专利。今年8月,根据多家媒体报道,宁德时代再度针对中创新航新的专利侵权提起诉讼,索赔1.3亿元。两项案件合计索赔金额已达到6.48亿元。

虽然,中创新航副总裁王小强表示,宁德时代所提起的专利侵权诉讼,并未对中创新航上市造成实质性影响。但宁德时代的意图很明显,就是要打乱中创新航的上市节奏。这场专利纠纷的结果,还需留给最终的法院判决。不过可以肯定的是,在这背后,宁德时代的重拳暴击是认真的,IPO关键时刻被勒脖子,也着实够中创新航难受一阵。

02 IPO后的隐忧

对于中创新航的未来发展,如果说宁德时代的专利“阻击”仅仅是不影响大局的小插曲,那么以价换量以及大客户依赖则是其不得不解决的先天不足。

中国汽车动力电池产业创新联盟数据显示,2019年,中创新航对广汽电池模组不含税的价报价为0.78元/Wh,相比宁德时代的1.05元/Wh,便宜近四分之一;2020年,宁德时代下调到0.9元/Wh,而中创新航也降到0.6~0.62元/Wh,仍然便宜。

有业内人士认为,中创新航的做法就是牺牲利润换市场,对更看重毛利率把控的车企,或毛利本就微薄的车型,会更有吸引力。

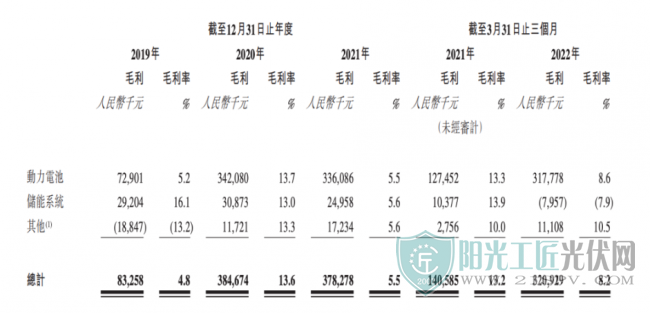

只是代价也肉眼可见。2019年-2021年,中创新航毛利率分别为4.8%、13.6%和5.5%,远低于宁德时代的29.06%、27.76%和26.28%。而宁德时代近五年毛利率最低26.28%。同一梯队的国轩高科,在去年原材料成本大幅上升的情况下,电池组的毛利率也在17%以上。

△图源:中创新航招股书

此外,虽然招股书显示,中创新航在2021年实现了扭亏为盈,但是2021年1.12亿元的净利润还不及当年政府补助的一半。如果扣除当年收到的政府补助及补贴3.66亿元,当期净利依然是负数。中创新航自己也表示,若日后公司未能收取相同水平的政府补助,则盈利能力可能受到不利影响。

中创新航在前期发展追赶过程中,采用低价策略无可厚非,但也限制了其利润造血能力。从长远来看,中创新航失去的还有至关重要的研发投入。

2019年到2021年,中航三年的研发费用加起来只有6亿多,研发费用率分别为7.84%、7.15%和4.18%,不仅连续三年下滑,与同期宁德时代投入的142亿元差距巨大,也远不及蜂巢能源,后者三年研发费用已超50亿元。

行业分析师李晨表示,在新能源业如火如荼、一日千里的今天,核心技术比拼、专利价值愈发重要。谁能率先建起护城河,利用核心技术、专利收入反哺研发,实现良性循环,谁就站在竞争制高点。而后追企业要么大成本研发另辟蹊径,要么购买专利使用权,不然发展根基就会不稳,不利短期角力,长期稳健性。

如此形势下,如何持续吸引新客户是个难题。而中航的最大隐患也是其过度依赖大客户,中创新航主要客户是广汽集团、长安汽车和小鹏汽车。其中,在2021年,仅广汽集团,便占了中创新航销售收入的一半以上。同期,宁德时代最大客户占比分别为12.79%、8.45%、10%。“不要把鸡蛋放在同一个篮子”,这个道理自然还是有一定的道理。

如此高的客户集中度,中创新航的市场话语权、议价力可想而知。在经济学家宋清辉看来,客户高度集中面临较大风险,当双方互为合作伙伴时,面临的将会是一荣俱荣、一损俱损的发展前景,很易因外部合作关系变动出现较大不确定性。

03产能扩张,万一失败了?

作为今年港交所最大的一个IPO项目,登陆资本市场以后,中创新航在获得大量的资金补充将有更多蜕变可能,迅速补足短板、也未可知。中创新航方面表示,通过此次IPO募集的资金,将用于兴建和扩建多个生产基地、研发、营运资金和一般企业用途。

换句话说,中创新航登录港交所的原因就是为了产能扩张。过去两年,伴随着新能源汽车销量的提速,动力电池领域掀起了摊大饼式的产能大扩张。

21世纪新汽车研究院统计,2021年至今,包括宁德时代、比亚迪、中航锂电、亿纬锂能、国轩高科、蜂巢能源、孚能科技、欣旺达等多家一二线动力电池企业,都宣布了新的扩产计划,已确定的规划新增产能超过1000GWh。到2025年,根据上述8家企业规划的产能,将超过3000GWh。

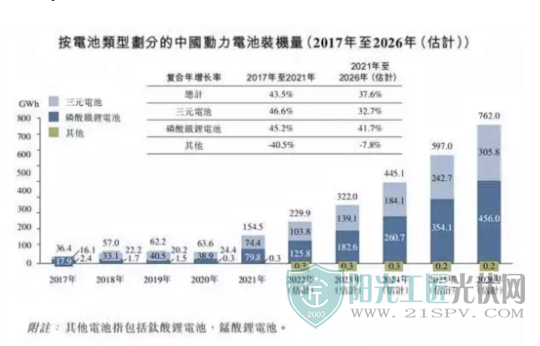

但是,全球的市场需求却不及这8家企业规划产能的一半左右。据弗若斯特沙利文调研数据,预计2025年,中国动力电池装机量将达597GWh,全球动力电池装机量将达1095.2GWh。

△中国动力电池装机量预测

根据中创新航去年底发布的目标,到2025年,中创新航产能要达到500GWh,这几乎是当前产能的10倍。而这500Wh将独占国内市场的83.75%,全球市场的45.65%,虽然资本很爱听故事,但这个故事恐怕信的人不会有那么多。

当然,规划产能和实际产能可能是两个维度的宣传,但扩张是不争的事实。只是中创新航是否过于乐观,过于冒进?一旦消化不利,以中创新航上述家底,失败的风险能否抗住?据工信部发布的2021年锂离子电池行业运行情况显示,锂电行业设备投资占总投资金额的63%-77%左右。相当于单GWh投资金额介于2.1-3.17亿元之间。为了达成500GWh的产能目标,中创新航至少需要投入1000亿元的资金用于产能建设。

回到刚才所讲,扩张产能只是抢占市场份额过程中的结果,而技术创新才是抢占市场份额的制胜手段。在产能规模和技术研发上,中创新航需要做出合理规划,不应该只是单纯扩张产能,而是要在技术创新、生产成本、品质品控等多维度进行同步提升,一味追逐体量速度,并不能抢下相应的市场份额,反而容易陷入规模陷阱。

原标题:摆脱宁德时代阻击,IPO突围后的中创新航恐难“远航”

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...