光伏领域是靶材主要应用之一,当前全球光伏行业仍处于产业上升阶段,作为薄膜太阳能电池上游的光伏靶材市场规模也保持高速发展。

靶材产业链

行行查数据显示,靶材产业链呈金字塔分布,主要包括金属提纯、靶材制造、溅射镀膜和终端应用四大环节。

上游金属原材料铝、钛、硅、坞等经过金属提纯,形成高纯金属。高纯金属通过靶材制造环节,形成溅射靶材。

靶材主要包括靶坯、背板等,其中靶坯是溅射靶材的核心部分,背板则主要起到固定溅射靶材的作用,保证各类材质的靶坯在严苛的溅射环境中正常工作。

在溅射镀膜过程中,靶坯被高速离子束流轰击,其表面原子溅射出来,沉积于基板从而制成电子薄膜。

薄膜材料最终应用于半导体芯片、平板显示器、信息存储、光学元器件等领域。

靶材制造和溅射镀膜环节是整个溅射靶材产业链中的关键环节。

光伏靶材行业概览

光伏薄膜电池用靶材主要为方形板状,纯度要求一般在99.99%(4N)以上,仅次于半导体用靶材。

目前制备薄膜电池较为常用的溅射靶材包括铝靶、铜靶、钼靶、铬靶以及ITO靶、AZO靶(氧化铝锌)等。

异质结电池在制备TCO导电膜阶段主要用的材料为ITO靶材。

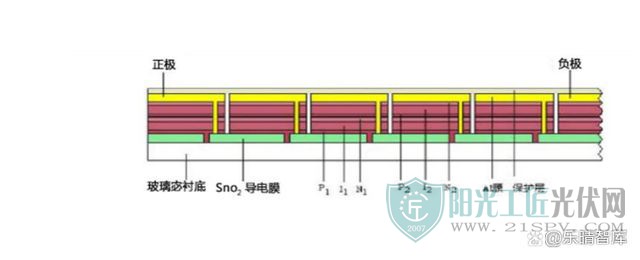

光伏电池用靶材形成背电极:

资料来源:CNKI

我国光伏靶材原材料储量丰富,足以满足我国光伏靶材的需求。

从短期使用量较大的ITO靶材原材料来看,我国铟储量丰富,无卡脖子风险。

在全球已探明的铟储量中,中国占比高达72.73%,远超全球其他国家。

ITO靶材生产所消耗的铟锭占全球铟消费总量的70%左右,其它包括电子半导体领域、合金和焊料领域等行业。

据Wind数据,当前国内铟锭价格处于2013年以来历史低位。同时,受进口靶材免税政策即将到期的影响,未来进口靶材的成本有可能会大大增加,从而使国产ITO靶材供应成本优势更加显著。

靶材种类业务布局:

光伏靶材产业格局

从溅射靶材的成本结构来看,高纯金属原材料占比超过70%,尽管全球市场有色金属供应较为充裕,但是溅射镀膜材料中的部分产品对金属材料纯度的要求较高,上游供应商集中度相对较高。

海外企业占据全球以及中国靶材市场绝大多数份额,国内企业在国内市场占比较小且格局相对分散。

四大国际一流供应商日矿金属、霍尼韦尔、东曹和普莱克斯垄全球靶材市场。

国内靶材代表性企业包括江丰电子、有研新材、阿石创和隆华科技等。

具体到ITO靶材,几乎由日韩垄断,代表企业有日矿金属、三井矿业、东曹、韩国三星等,其中日矿和三井两家几乎占据了高端TFT-LCD市场用ITO靶材的全部份额和大部分的触摸屏面板市场,每家年供应量据称达到600吨以上。

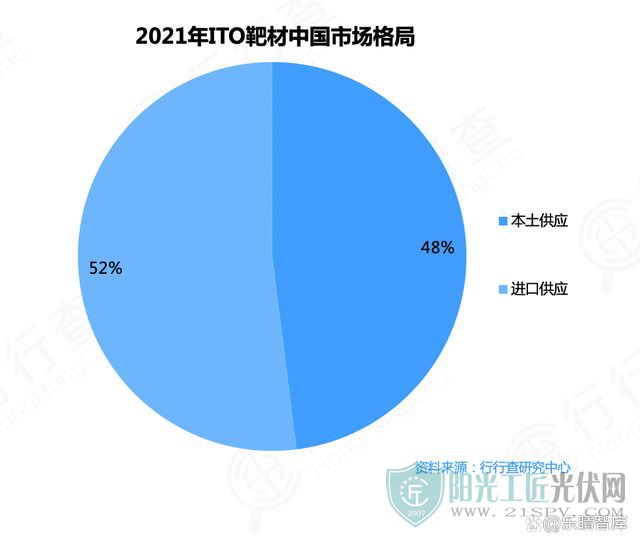

目前中国ITO靶材供应超一半左右依赖进口。

本土厂商生产的ITO靶材主要供应中低端市场,仅占国内市场30%的份额;而高端TFT-LCD、触摸屏用ITO靶材几乎全部从日本、韩国进口,占据了70%的市场份额。

目前国内大约有20多家ITO靶材企业,已从小量生产逐渐演变成规模化生产。主要企业有江丰电子、先导稀材、晶联光电(隆华子公司)、四丰电子、新疆众合等。

我国大陆地区主要的ITO靶材生产厂商:

资料来源:CNKI《新型显示产业的ITO靶材市场探讨》

政策加速ITO靶材国产化进程,国产具备成本和性价比优势。

根据中国光学光电子行业协会液晶分会,2019年至2021年我国ITO靶材市场容量从639吨增长到1,002吨,年复合增长率为25.22%。未来2-3 年内,由于平面显示行业的存量需求及太阳能光伏电池的增量需求,国内ITO靶材市场容量仍将保持一定幅度的增长。随着ITO技术和产能突破瓶颈,国产ITO靶材凭借成本和性价比优势将逐步占领市场。

原标题:光伏靶材:国产替代加速,龙头全梳理

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...