但近期新能源赛道萎靡不振,2月份至今,新能源指数、光伏指数、电源设备、储能等指数的跌幅均超10%。锂电、清洁能源、储能等在内板块2月以来持续低迷,年初涨幅几乎全部回吐。新能源板块近期重挫,如何看待清洁能源2023年的发展。

清洁能源依旧是政策所指,大势所趋

从2022年发布的新能源相关政策来看,国家层面丝毫未放松对新能源产业的推动。从完善能源转型基本机制,到具体规划和目标,以及清洁能源的储能和并网,甚至到推动新能源在行业终端的应用,在多个阶段不同层面都作出了政策指引。

2022年3月,发改委和国家能源局联合发布《“十四五”现代能源体系规划》,明确指出,到2025年非化石能源消费比重要提高到20%,非化石能源发电量比重达到12.2%左右。同时,6月发布的《“十四五”可再生能源发展规划》也提出了具体目标,2025年可再生能源发电量达到3.3万亿千瓦时左右;“十四五”期间可再生能源发电量增量在全社会用电增量中占比超过50%,风光发电量实现翻倍。

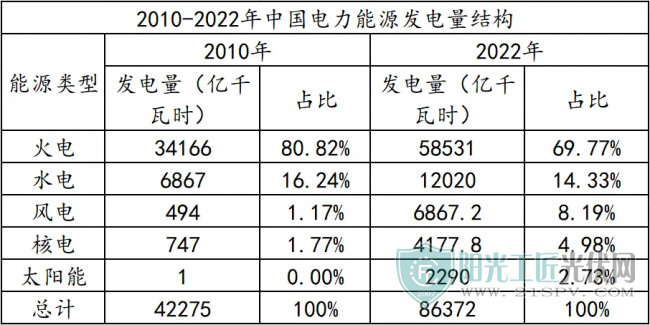

虽然当前我国的电力能源结构仍以火电为主,但是根据国家统计局数据,2022年火力发电量83886亿千瓦时,市场份额降至69.77%,历史性跌破70%。其次,水电、风电、核电、太阳能的发电量占比分别为14.33%、8.19%、4.98%和2.73%。非化石能源发电量占比约为30%,可再生能源发电量为2.12万亿千瓦时。目前的电力能源结构距离规划目标仍有一段距离,要实现既定目标,从政策层面来看清洁能源依旧是政策所指,大势所趋。

(数据来源:国家统计局)

“风电”还是“光伏”?

以风电和光伏发电为主的可再生能源装机量持续增长。根据国家能源局发布的2022年全国电力工业统计数据,截至去年12月底,全国累计发电装机容量约25.6亿千瓦,同比增长7.8%。可再生能源总装机超过12亿千瓦,同比增长14%,水电、风电、光伏发电、生物质发电装机规模均居世界首位。其中,风电装机容量约3.7亿千瓦,同比增长11.2%;光伏发电装机容量约3.9亿千瓦,同比增长28.1%。

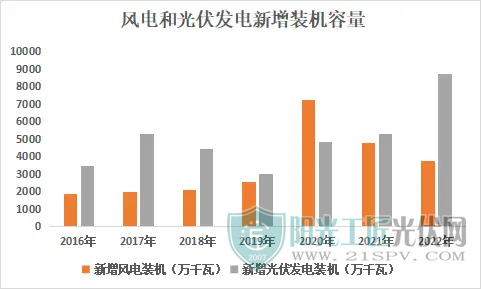

我国的可再生能源总装机量2021年已突破10亿千瓦,2022年继续保持增长态势,尤其是风电和光伏发电的新增装机容量达到1.25亿千瓦,连续三年突破1亿千瓦。其中,光伏发电成为2022年新能源新增装机的主要增量。

2022年光伏发电的新增容量为8741万千瓦,较2021年大幅增长了65%;风电的新增装机为3763万千瓦,同比反而下降了21%。风电的发展起步较早,此前总装机容量一直高于光伏。但近年来由于光伏装机量的迅速攀升,而风电进入平价上网后装机步伐放缓,2022年光伏发电的累计装机规模首次超过风电。

(数据来源:国家能源局)

光伏发电近几年的快速发展,得益于产业政策的支持,技术进步下的降本增效,分布式光伏的大力发展,更多的参与者共同推动等。风电和光伏发电有各自的优缺点,风力发电规模较大,成本下降较快,但受限制也较为明显;光伏发电比较碎片化,特别是近年来分布式光伏的发展大大推动了光伏装机量的增长,但光伏发电的成本较高,补贴退坡后运营商的盈利承受压力。

我国致力于建立以光伏、风电为主的可再生能源标准体系,虽然光伏装机量领先优势明显,但在未来一定是与风电相辅相成,共同成为清洁能源发展的主要趋势,助力能源结构向绿色低碳转型。

光伏材料价格回归理性,运营商2023年业绩可期

一直以来,困扰着可再生能源发电的一个重要因素就是成本过高,周期长,下游运营商承受巨大的盈利压力。光伏发电方面,2022年,硅料价格持续走高,带动光伏产业链价格整体上行,集中式光伏电站对材料价格更为敏感,部分项目受到挤压。但当前硅料和组件价格开始进入下行区间,随着材料价格逐渐回归理性,过去挤压的大型地面光伏项目有望陆续启动,预计今年的光伏需求将大幅提升。

风电方面,与分布式光伏的碎片化不同,风电以大型化项目为主,得益于风机的大型化和风电技术的不断进步,风电建造成本及度电成本近年来迅速下降,推动风电装机成本平价进程。但在疫情影响下,原本周期就比较长的大型风电项目建设进度延迟,且在经历了20/21年的抢装期终端需求尚未完全恢复。2023年疫情防控政策优化,此前延迟的大型风电项目陆续启动,有望助力23年风电装机将重回上升轨道,产业链的盈利整体回暖。

展望2023年,随着项目的重新启动和上游原材料进入降价通道,同时运营商主动加大集采规模、提出限价政策将有效压降组件采购成本,风光装机有望持续放量,并带动新能源运营商规模快速扩张,业绩实现明显增长。

水发兴业能源(00750.HK)背靠一级山东省属国有企业水发集团,是聚焦于清洁能源与绿色建筑等领域的综合清洁能源运营商,始终跟随国家政策指引和新能源行业的发展趋势,积极推动各业务板块的蓬勃发展。根据3月29日公司发布的2022年全年业绩公告,水发兴业能源在过去一年取得了诸多成绩,同时也在各种挑战中前行。

水发兴业能源的收入主要由清洁能源、绿色建筑业务构成。2022年公司总资产规模同比增长16.26%至169.71亿元,总体收入49.14亿元,同比下降24.44%,主要由于疫情管控在建项目延期、上游原材料成本处于高位等原因造成多重不利因素影响所致。公司的毛利为9.64亿元,毛利率较2021年的16.53%提升至19.61%。

根据公开资料显示,截至2022年12月31日,水发兴业能源累计参建光伏风电等清洁能源项目超过7GW,持有并网电站装机容量总计679MW,2023年初新增吉林通榆100MW风电项目并网发电。3月21日,水发兴业能源已完成并购水发清洁能源股份有限公司的全部审批流程,新增并网项目254MW。截至目前,水发兴业能源持有并网项目已达到1.13GW。在新项目的开发方面,据了解公司储备的项目装机规模超过13GW,迎来光伏组件价格回落周期后,预计公司的EPC规模将爆发式增长。

绿色建筑方面,水发兴业能源积累了100余项国内外绿色建设设计、建设经验,2022年公司新增订单约25.5亿元,先后中标了苏州华贸等多个超亿元大型绿色建筑和乡村振兴项目,在中国建筑装饰行业的排名跃升至第5位。

随着积压的风光发电项目的重新启动和材料成本的下降,项目建设有望提速,增厚业绩的同时将为下游运营商扩大利润空间,2023年行业有望迎来丰收年。尽管因为2022年光伏组件价格上涨,致使水发兴业能源业绩有所下滑,但公司在手项目储备丰厚,将为业绩形成有效支撑,水发兴业能源的业绩也将在2023年迎来明显增长。

原标题: 新能源板块大幅度回调,2023年如何看待清洁能源的发展?

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...