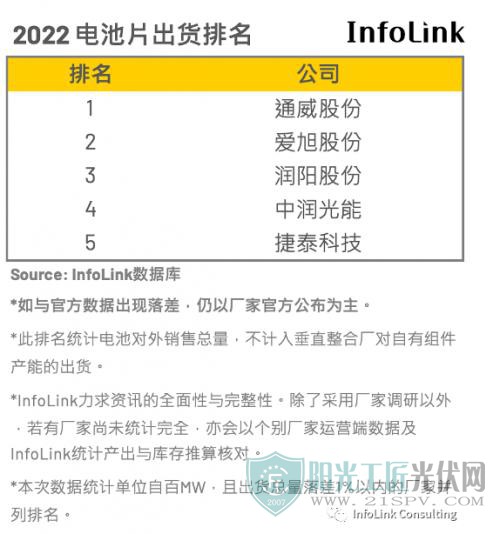

4月17日,Infolink发布最新电池片出货量排名,爱旭股份保持第二地位

电池片营收占97.8%

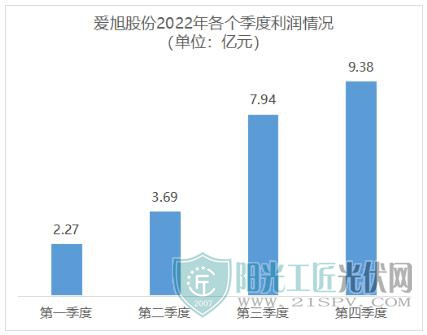

爱旭股份从电池片进行一体化,进而切入组件,但电池片目前仍是公司营收的主要来源。2022年,爱旭股份实现了扭亏为盈的大逆袭,且净利四季连增。

爱旭股份2022年全年取得净利润23.28亿元,而2021年亏2.1亿元

单在第四季度,爱旭股份取得利润超10亿元,这可能是基于电池片薄度+效率的提升,及大尺寸产能的95%替代,产品优势逐渐凸显,同时增资的广东高景在硅料涨价的背景下可能为爱旭股份带来投资回报。

而从2022年全年来看,爱旭股份营收主要来自光伏电池片销售,占比高达97.8%。爱旭股份2022年光伏电池片出货34.4GW,同比提升89%。并且,电池片毛利率已同比硅料价格过高的2021年,大幅回升近8%。

除了销量与毛利率的抬升,公司业绩快速增长,或与运营策略密不可分。公司控制权比较集中,董事长兼总经理陈刚也是实控人,手握公司17.99%股份。陈刚曾私人出资17亿,让珠海高效电池片项目顺利进行(传送门→光伏电池片传奇,爱旭股份股价3个月内暴涨三倍)。

爱旭股份在员工激励上也颇为大方,2021年没有因为业绩不理想而亏待员工,反而补发约3200万元的年终奖。补发奖金的措施,可能为第二年留出了更大的增长空间。

此外,爱旭股份在费用管理方面均表现优秀。

销售费用率近三年均维持在0.2%-0.3%的低水平;管理费用率持续下降,从2019年的2.5%降至2022年的1.5%;财务费用率2019-2021年在1.5%-1.8%之间,2022年大幅降低至0.7%

不过,需要考虑的是,在2022年,P型电池片为爱旭股份贡献了较高出货量,尤其上半年P型出货量大幅提升,同比增长94%。而N型逐渐成为主流,虽然未来爱旭股份将不再新建P型电池片产能,但爱旭股份目前拥有的36GW P型电池片产能,盈利水平或有所下降。

组件产能直逼龙头

针对组件,爱旭股份开始了扩产狂飙之路,于4月10日连抛三项扩产计划,合计投资额高达299.61亿元:

拟106亿元投建浙江爱旭30GW新型高效光伏组件项目;

拟129.61亿元投建浙江义乌15GW高效晶硅太阳能电池及15GW组件项目;

拟64亿元投建珠海一期3.5GW高效晶硅太阳能电池扩产项目及10GW配套组件项目。

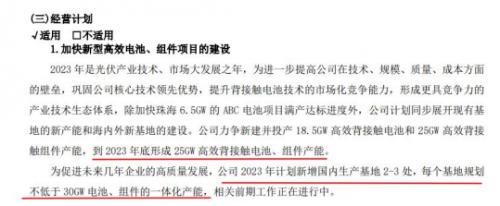

据爱旭股份2022年财报信息,公司2023年新增组件产能为69-90GW,加上爱旭确定在2023年底形成的25GW组件产能,未来几年爱旭的总体产能规划将达到85-115GW

然而,公司规划得可能会有些激进。2021年公司亏损,便是因为原料价格高企+库存积压。而在2023年,115GW的组件产能可能会再出现大量库存的情况。毕竟,对这位新入局的“组件新军”来说,在高手云集竞争激烈的组价市场,想拿到超百瓦订单并不容易。

隆基绿能规划到2023年底组件产能120GW,天合光能没有具体预测,晶澳科技2023年底组件产能目标则不过80GW。相比之下,爱旭股份将组件产能显示出野心明显。

独创ABC电池路线

在技术端,爱旭股份从电池片到电池的研发自有节奏,先快速打通“P+N”型电池片,又于2021年,在N型电池片基础上,正式推出新电池技术——ABC电池组件。

N型指的是硅片中掺杂磷元素,ABC电池指的是一种路线,是爱旭股份自有的专利技术,这种技术无需银浆,成本更低。因此,相较各大龙头正在布局的TOPCon、HJT(异质结)电池技术,爱旭股份独爱IBC技术下的分支,ABC电池技术。

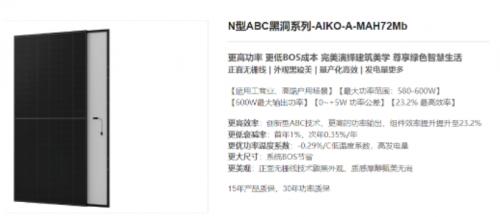

ABC是IBC电池结构的一种,爱旭股份ABC电池的目前量产平均转换效率已接近26.5%,图为爱旭股份2022年推出的一类ABC电池组件产品

其实,爱旭股份不是IBC技术路线上的唯一玩家,但却足够坚守。另两玩家分别是隆基绿能(HPBC)和日托光伏(MBC)。目前3家进度:

隆基的HPBC电池(较少使用银离子)的量产标准版效率已突破25%;

日托光伏距离量产仍有距离;

爱旭股份ABC电池平均量产转换效率已接近26.5%。今年二季度,爱旭股份首个(珠海)ABC电池量产项目即将实现满产。

目前,爱旭股份的高转换率ABC电池产品2023年开始大规模量产化,组件剑指百吉瓦产能,在上游再参股青海丽豪、亚洲硅业……顺势一体化的爱旭股份,搅动组件环节的市场格局的野心巨大。

原标题:大举进军组件领域!电池片老二爱旭股份变身一体化新军

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...