根据开标信息,P型182单玻单价在1.53元/W~1.67元/W;P型182/210双玻组件单价1.568元/W~1.69元/W;N型双面组件单价1.618元/W~1.85元/W。其中最高价和最低价均由二线企业报出;一线组件企业报价水平基本保持中间位置。

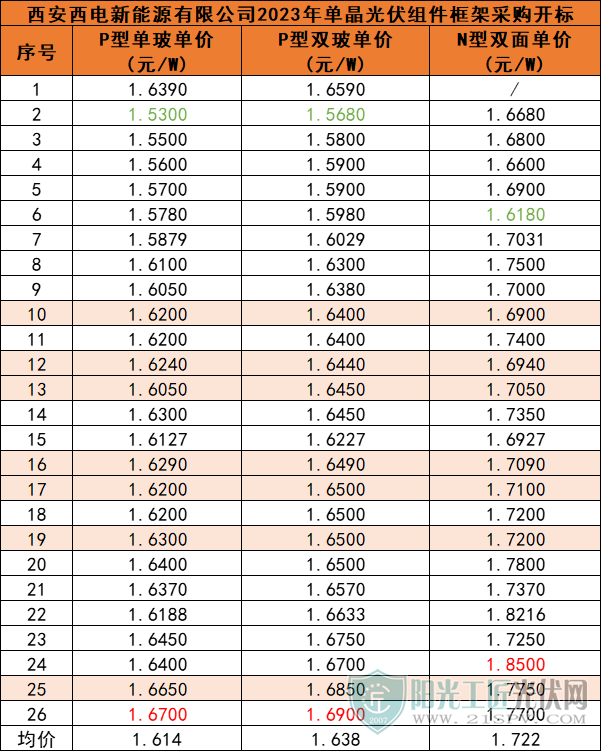

另外,均价分别为P型单玻1.614元/W、P型双玻1.638元/W、N型双面1.722元/W。开标价格具体如下:

备注:粉色部分一线、头部组件企业;红字最高价、绿字最低价

据悉,该项目规定9家入围候选人,按照投标人综合得分排序,前四名为中标候选人,按照4:3:2:1的比例分配份额,并签订框架采购协议。第五名到第九名为备选人,签订递补协议。

根据近期产业链价格跟踪分析,硅业分会显示,目前国内单晶复投料价格区间在17.5-19.0万元/吨,成交均价为18.21万元/吨,周环比降幅为5.35%;单晶致密料价格区间在17.3-18.5万元/吨,成交均价为18.07万元/吨,周环比降幅为4.89%。

硅料市场延续下行趋势,成交量进一步收缩。总体来看,4月份市场供需两旺,各家库存并未出现大幅波动,5-6月随着准特、大全、协鑫、东立、润阳、东方希望等企业投产释放,供应持续增加;同期硅片企业开工情况或将继续受限于石英坩埚等因素,使得总体需求增速小于供应增速,市场对二季度供需关系持悲观预期,因此预期短期硅料价格仍将维持下行走势。

硅片方面,硅业分会显示,本周硅片价格阶段性下行。M10单晶硅片(182 mm /150μm)价格区间在6.2-6.4元/片,成交均价降至6.28元/片,周环比降幅为2.03%;G12单晶硅片(210 mm/150μm)价格区间在8.0-8.02元/片,成交均价降至8.0元/片,周环比降幅为0.62%。本周几乎所有企业下调报价,M10主流成交价集中在6.2-6.23元/片之间,价格阶段性下行的主要原因是硅片企业降价释放库存。

电池片方面,pvinfolink显示,电池片价格M10, G12尺寸主流成交价格分别落在每瓦1.07元人民币与每瓦1.13元人民币左右的价格水平。同时,海外市场维持每瓦2-3分钱人民币的溢价空间。尽管当前价格维稳,观察二三线组件厂家在当前的电池片售价上,成本压力让接单相较吃力困难,预期五月中小组件厂家排产或将下修。预期在上游硅料硅片近期持续的跌价,电池片价格将陆续松动,随着五一备货结束后,不分尺寸电池片皆面临跌价隐忧。

组件价格持稳,目前执行价格区间约每瓦1.63-1.75元人民币、主流价格1.67-1.7元人民币,双玻每瓦1.65-1.76元人民币、主流价格1.68-1.72元人民币,价格分化仍十分明显。观察一线厂家交单情况,部分厂家反馈交单满载、分销渠道逐渐消纳,整体价格僵持在每瓦1.68-1.72元人民币不等。而二三线厂家项目价格相对一线差距约5分左右,投标价格持续混乱。终端压价心态明显,5月不少厂家有让价迹象,然受到成本波动影响,二季度后续价格仍希望稳定缓跌为主。

原标题:西电1.8GW组件开标:最低1.53元/瓦,25家企业投标

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...