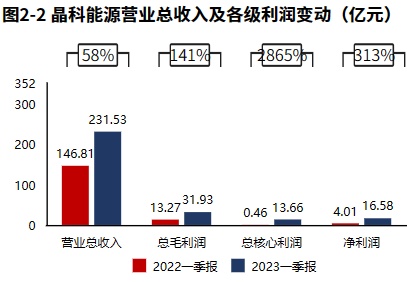

1、公司业绩实现增长,其中营收增长了58%,毛利翻了一倍多,净利润翻了三倍多。“开源”式业绩增长质量较高,且表现出较高的成长性。

2、毛利率提高,带动核心利润率上升。晶科能源经营资产收益率改善,主要来源于经营活动盈利性的改善。

3、股东权益撬动资产能力表现稳,晶科能源ROE提高主要来源于总资产收益率的改善。

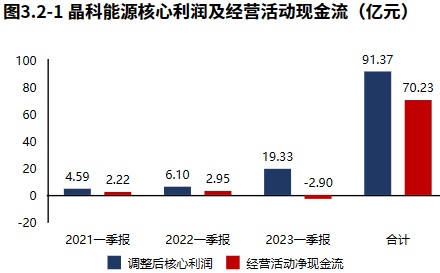

4、晶科能源经营活动虽然账面盈利,却产生现金缺口。拉长时间周期看,经营活动具备一定的造血能力,但远不足以覆盖投资活动对资金的需求,仍需依赖外部资金支撑发展。

5、经营活动与投资活动资金缺口迅速扩大。公司通过债权进行融资,其生存发展仍对贷款有一定依赖。晶科能源金融负债水平较高,偿债压力较大。

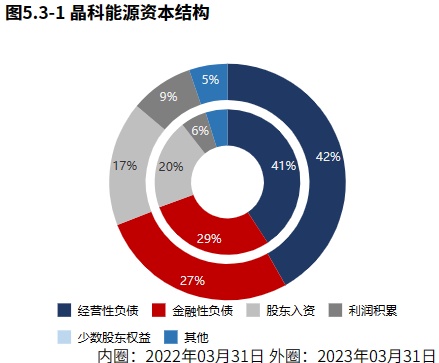

6、资产规模增长,资产配置聚焦业务,具有较强的战略发展意义。公司的资本引入战略为均衡利用经营负债、金融负债的并重驱动型。

下面是对晶科能源2023年一季报关键特征的解读。

公司业绩实现增长,其中营收增长了58%,毛利翻了一倍多,净利润翻了三倍多。2023年一季晶科能源营业总收入231.53亿元,同比增速58%,毛利润31.93亿元,同比增速141%,核心利13.66亿元,同比增速2865%,净利润16.58亿元,同比增速313%。

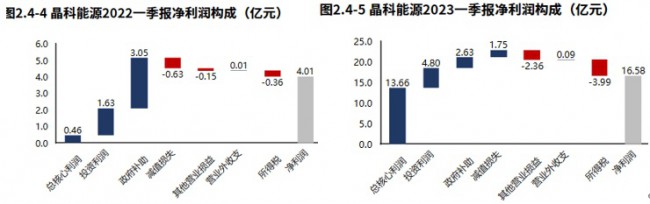

经营活动盈利的增长是净利润增长的主要原因,净利润增长质量较高。晶科能源2023年一季报净利润36.26亿元,利润主要来源于经营活动产生的核心利润、投资收益和政府补助。

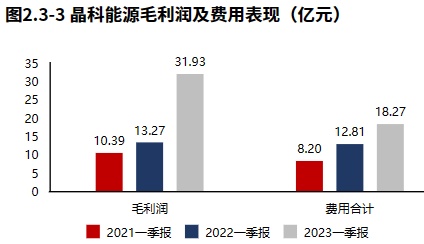

经营活动成长质量较高。晶科能源毛利润2023年较2022年同期增加18.66亿元,费用增加5.46亿元。产品盈利增长的同时,费用支出增长可控,“开源”式业绩增长质量较高。

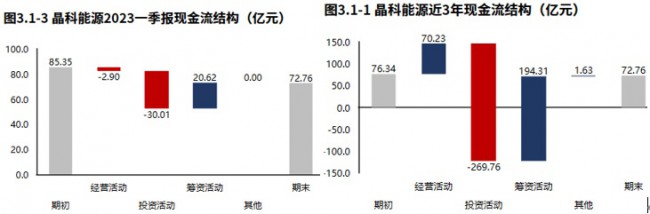

拉长时间周期看,经营活动具备一定的造血能力,能够为投资活动提供一定的资金支持,但并未能完全覆盖,仍需依赖外部资金支撑发展。

从晶科能源2023一季报的现金流结构来看,期初现金85.35亿元,经营活动净流出2.90亿元,投资活动净流出30.01亿元,筹资活动净流入20.62亿元,累计净流出12.60亿元,期末现金72.76亿元。

从晶科能源2021年报到本期的现金流结构来看,期初现金76.34亿元,经营活动净流入70.23亿元,投资活动净流出269.76亿元,筹资活动净流入194.31亿元,其他现金净流入1.63亿元,三年累计净流出3.58亿元,期末现金72.76亿元。

晶科能源经营活动虽然账面盈利,却产生现金缺口。晶科能源2023一季报经营活动现金净流出2.90亿元,较2023一季报减少5.85亿元,2021年报到本期经营活动累计产生净流入70.23亿元。

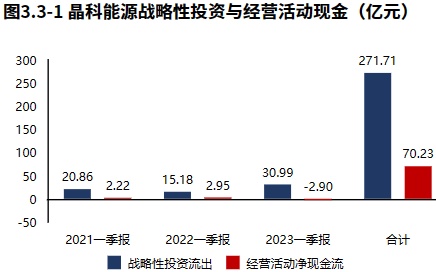

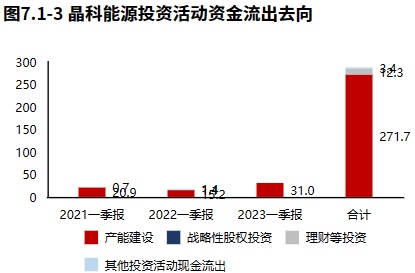

自身造血能力无法覆盖增长的战略性投资。晶科能源2023一季报战略投资资金流出30.99亿元,较2022一季报增加15.81亿元,增速104.19%,战略性投资的资金投入快速增长。晶科能源2021年报到本期战略投资资金流出271.71亿元,经营活动产生现金净流入70.23亿元,经营活动的造血能力无法覆盖战略投资的资金流出。

公司通过债权进行融资。公司持续有新增贷款,且新增贷款规模快速增加。

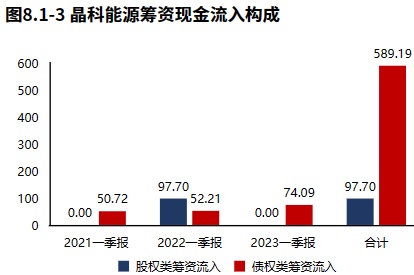

晶科能源2023一季报筹资活动现金流入74.09亿元,较2022一季报减少75.83亿元,增速-50.58%,筹资活动现金流入快速减少。晶科能源2023一季报筹资流入全部来源于债权流入(100.00%)。

资产规模增长,资产配置聚焦业务,具有较强的战略发展意义。

2023年03月31日晶科能源资产总额1106.05亿元,与2022年12月31日相比,晶科能源资产增加49.65亿元,资产规模基本稳定,资产增速4.70%。从合并报表的资产结构来看,资产配置聚焦业务,具有较强的战略发展意义。

股东权益撬动资产能力表现稳,晶科能源ROE提高主要来源于总资产收益率的改善。

2023一季报晶科能源ROE6.02%,较2022一季报增加3.87个百分点,股东回报水平提高。总资产报酬率1.53%,较2022一季报增加1.05个百分点,总资产回报水平提高。权益乘数3.90倍,较2022一季报提高0.02倍,股东权益撬动资产的能力基本稳定。

从2023年03月31日晶科能源的负债及所有者权益结构来看,公司的资本引入战略为均衡利用经营负债、金融负债的并重驱动型。其中,经营负债是资产增长的主要推动力。

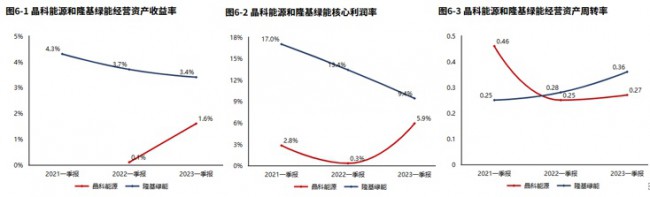

毛利率提高,带动核心利润率上升。晶科能源经营资产收益率改善,主要来源于经营活动盈利性的改善。

2023一季报晶科能源经营资产报酬率1.57%。较2022一季报,经营资产报酬率增长1.49个百分点,增幅18.85,经营资产报酬率有所改善。核心利润率5.90%。与2022一季报相比,核心利润率上升5.59个百分点,增幅达17.80,经营活动盈利性改善。经营资产周转率0.27次,较2022一季报增加0.01次,增幅为5.61%,经营资产周转效率基本稳定。

晶科能源2023一季报毛利率13.79%,与2022一季报相比,毛利率上升4.75个百分点,毛利率改善。核心利润率的提高主要源于毛利率的提高。

投资流出主要流向了产能建设。晶科能源2023一季报的投资活动资金流出,集中在产能建设,占比100.00%。晶科能源2021年报到本期的投资活动资金流出,集中在产能建设,占比94.52%。

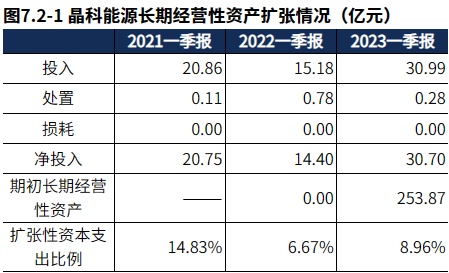

产能有所收缩。 2023一季报晶科能源产能投入30.99亿元,处置0.28亿元,折旧摊销损耗0.00元,新增净投入30.70亿元,与期初经营性资产规模相比,扩张性资本支出比例8.96%。

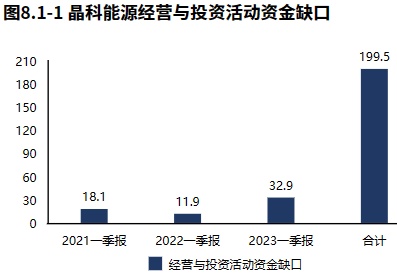

经营活动与投资活动资金缺口迅速扩大。2023一季报晶科能源经营活动与投资活动资金缺口32.91亿元较2022一季报增加21.04亿元,缺口迅速扩大。2021年报到本期经营活动与投资活动累计资金缺口199.52亿元。

公司的生存发展仍对贷款有一定依赖。2023一季报晶科能源筹资活动现金流入74.09亿元,其中股权流入0.00元,债权流入74.09亿元,债权净流入36.58亿元。

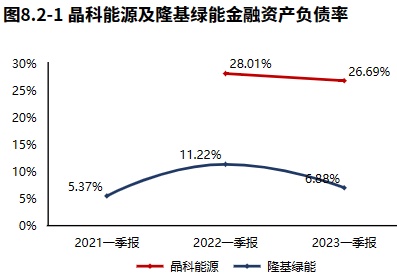

晶科能源金融负债水平较高,偿债压力较大。2023年03月31日晶科能源金融负债率26.69%,较2022年03月31日降低1.32个百分点。

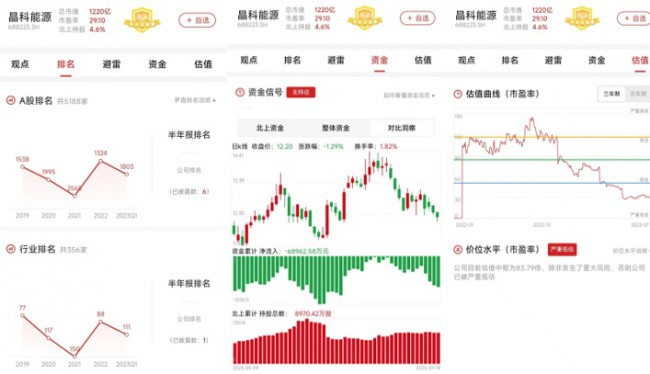

通过查看市值罗盘App客户端,我们对企业排名变动、资金进出和估值状态进行了跟踪。

截至2023Q1,晶科能源在A股的整体排名下降至第1803位,在光伏电池组件行业中的排名下降至第111位。截止2023年7月19日,北上资金并无特别信号。以近三年市盈率为评价指标看,晶科能源估值曲线处在严重低估区间。

原标题:龙头系列 | 光伏电池组件龙三【晶科能源】:业绩高质量增长,但经营活动产生资金缺口(2023年一季报)

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...