那么,我国光伏企业的IPO势头如何?据不完全统计,今年上半年,光伏行业公布IPO进度的企业有52家,涵盖了光伏产业链各环节。光伏行业表现如何?资本盛宴的原因何在?

拥挤的赛道

光伏热潮下,不少企业加速了IPO进度。公开数据统计,今年上半年,52家光伏企业更新了IPO进程,计划募资总额超过1700亿元。

2023年上半年光伏企业IPO情况 单位:亿元

其中,阿特斯、艾能聚、鑫宏业等已成功上市。除部分终止审核和上市失败的企业外,其余企业均在审核或上市辅导阶段。

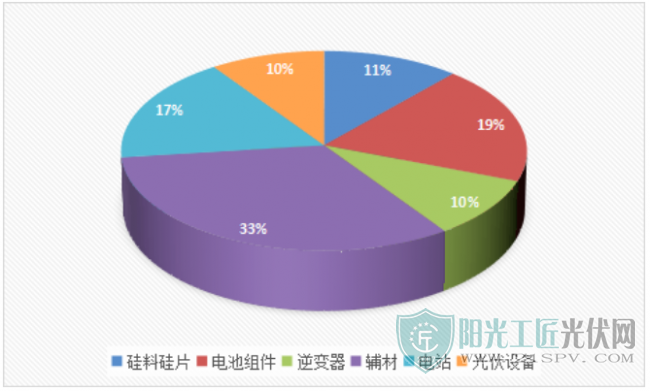

从产业链来看,上半年公开上市进度的企业基本涵盖整个光伏产业链,主业涉及硅片、电池、逆变器、辅材、电站等各环节。其中,电池组件、辅材、电站领域企业较多,分别为10家、17家、9家。

光伏产业链各环节IPO企业占比情况

喜忧参半

2月28日,艾聚能成功登陆北交所,成了今年第一家A股上市的光伏企业。

成立于2012年的艾聚能,主营业务涉及太阳能光伏电池片制造与销售、分布式光伏电站投资运营、分布式光伏电站开发及服务三大业务板块,产品和服务覆盖了光伏产业链中除了晶体硅生产、硅锭、硅片生产和光伏组件生产之外的大部分环节。

公开资料显示,艾聚能主要收入来源于晶硅太阳能电池片生产和分布式光伏电站投资运营两大业务。

虽然光伏是当下最热门的新能源赛道,但在冲刺IPO进程中,总是有人欢喜有人忧。

6月13日,原轼新材创业板IPO审核状态变更为“终止”,原因为发行人主动撤回发行上市申请。

作为一家专业从事电镀金刚石线研发、生产及销售的高新技术企业,原轼新材的产品主要应用于光伏晶硅切片。

冲刺创业板近一年的时间,经历了两轮问询,原轼新材仍旧无法上市,最终还是主动撤回了发行上市申请。

据原轼新材披露的招股书显示,其存在单一客户高度集中的风险,从2020年起,TCL中环就把近八成的金刚石线订单都给了原轼新材。

不论是业绩,还是订单、资金、技术,原轼新材都有TCL中环全力支持,这也让其迅速成长为金刚石线领域龙头企业之一。

但即使背靠TCL中环这个大金主,原轼新材的上市之路表现仍不及预期。

跑步上市

在狂飙的光伏资本市场中,还有企业跑步上市。

华耀光电是一家专注于光伏产业链中单晶硅棒、单晶硅片生产制造的高新技术企业,成立只有4年的时间,为什么他有底气冲击IPO?

从财务数据表现来看,近年来,华耀光电营收、利润激增。其2020年至2022年分别实现营收1.47亿元、20.87亿元和45.63亿元,净利润分别为323.95万元、2.01亿元和2.87亿元。

表面上看,华耀光电的业绩飞速增长,不过,很难说清这到底是一时的业绩还是持续的业绩。

但6月30日,华耀光电突然向深交所提交了撤回申请,深交所由此按规定终止对华耀光电首次公开发行股票并在创业板上市的审核。

经营状况良好,业绩整体呈增长态势,但华耀光电的现金流却持续为负。2020-2022年,其经营活动现金流量净额分别为-13158.79万元、-14616.12万元和-25978.30万元。

2020-2022年经营活动现金流量净额 单位:万元

需要注意的是,华耀光电分别与A轮和B轮融资者签署了对赌协议,其中提到,2023年12月31日之前,未向中国证监会或证券交易所提交上市申请材料的;2024年12月31日之前,未完成上市的,则会触发回购机制,华耀投资、荀耀、荀建华、姚晶对投资人承担回购义务。

存在对赌协议风险的还有亚洲硅业。

2020年11月25日,上交所受理了亚洲硅业上市申请文件,同年12月23日问询。两年后,亚洲硅业却撤回了上市申请。

这也意味着此前亚硅BVI以及施正荣与亚洲硅业其他股东签署的对赌协议以失败告终,未能实现亚洲硅业2022年前在中国境内上市的承诺,根据协议披露将面临回购风险。

在业内看来,华耀光电可能是硬着头皮冲刺IPO。如今突然终止IPO,华耀光电又该如何面对对赌协议,股权回购问题如何解决目前也不得而知。

加减法

在此轮光伏企业上市热潮中,不少央企纷纷选择分拆新能源板块独立上市。

仅6月份,就有3家央企拟拆分新能源公司上市。6月2日,中国电建公告,拟筹划分拆电建新能源上市;6月15日,华电新能IPO过会;6月18日,上市委员会同意华润新能源拟在A股上市的申请。

华电新能计划募集资金300亿元,其中,风电、太阳能项目建设拟使用募集资金约210亿元,补充流动资金拟使用募集资金约90亿元。而这,也将超越此前三峡能源227亿的募集金额,成为A股新能源行业目前最大规模IPO 。

日后若华电新能成功上市,也将助力华电集团在新能源发电领域实现对其他四家的追赶。

再来看中国电建,6月2日晚,中国电建发公告称,拟筹划分拆下属控股子公司电建新能源至境内证券交易所上市,并授权公司管理层启动本次分拆上市的前期筹备工作。

公告显示,本次分拆上市有利于公司抢抓“双碳”机遇,服务国家战略;也有利于提升市值管理质效,促进公司资产保值增值。不会导致中国电建丧失对电建新能源的控制权,不会对公司其他业务板块的持续经营运作构成实质性影响,不会损害公司独立上市地位和持续盈利能力。

分拆上市到底有什么好处,为何央企都热衷于分拆上市呢?

清晖智库首席经济学家宋清辉接受媒体采访时表示,从市场角度来看,拆分上市是资本市场优化资源配置和深化并购重组功能的一项重要手段。而对于央企来说,分拆新能源板块独立上市,也更有利于其新能源资本市场的发展。

此次中国电建分拆电建新能源上市,也意味着其向以新能源为核心的战略转型升级迈出了关键一步。

出海热潮

去年,隆基绿能拟发行全球存托凭证(GDR),并申请在瑞士证券交易所挂牌上市。

隆基在公告中表示,本次发行GDR所代表的新增基础证券A股股票不超过6.07亿股,不超过本次发行前公司普通股总股本的8%。同时,本次GDR拟在全球范围内进行发售,拟面向合格国际投资者及其他符合相关规定的投资者发行。

据了解,隆基绿能也是首个宣布发行GDR计划的光伏产业公司。今年1月,隆基的GDR申请获证监会受理,距瑞士上市又进了一步。

事实上,这两年选择赴海外挂牌上市的中国企业愈发多了起来。

2月6日,福特斯发布公告称,公司拟发行全球存托凭证(GDR),并申请在瑞士证券交易所挂牌上市,GDR以新增发的公司人民币普通股A股作为基础证券。公司本次发行GDR所代表的新增基础证券A股股票不超过本次发行前公司普通股总股本的10%。

1月30日,爱旭股份发布公告称,拟发行GDR,并申请在瑞士证券交易所挂牌上市。

与隆基不同的是,5个月后,爱旭宣布终止了瑞交所发行GDR上市计划。

爱旭股份表示,考虑到国内外市场变化,基于公司实际经营及财务情况、资金需求以及长期业务战略规划,为了充分保障所有股东的利益,公司与相关中介机构进行了深入探讨,经过谨慎的分析和沟通后,决定终止本次境外发行全球存托凭证事项。

如今,欧洲已经成了A股上市公司境外上市融资的新选择,瑞士则成了当前GDR的热门上市地。

瑞银证券全球投资银行部联席主管接受《证券日报》采访时表示,作为欧洲最大的证券交易所之一,瑞交所在市盈率等方面对企业估值相对较高,具有竞争力。

据了解,瑞士交易所上市流程短、发行税务成本较低、交易成本不额外增加,而且还对中国GDR发行人享有一定豁免。这也就不难理解为何光伏企业纷纷选择赴瑞士上市。

充满魅力的赛道

企业纷纷冲刺IPO的背后,是光伏行业的持续火热。

今年上半年,国内外光伏发电新增装机量超过预期。7月19日,国家能源局发布上半年电力工业统计数据。截至6月底,全国累计发电装机容量约27.1亿千瓦,同比增长10.8%。其中,太阳能发电装机容量约4.7亿千瓦,同比增长39.8%。

从新增光伏装机规模来看,上半年,我国光伏行业新增装机规模78.42GW,这与2022年全年的数据相差无几。

就此来看,光伏行业的需求仍然十分火爆。东方财富Choice数据统计,上半年,光伏行业60家企业发起近2000亿元融资。

受光伏装机量大幅增长的带动,电池、组件企业市场需求快速增长。同时,受益于上游硅料价格下跌,行业利润分配逐步改善,企业盈利能力大幅提升。

今年一季度,光伏行业淡季不淡。隆基、TCL中环、通威、晶澳、晶科等多家企业均宣布了年度光伏扩产项目。其中晶澳、天合光能的海外光伏项目已启动,预计今年年中及年底可实现投产。

中国光伏行业协会名誉理事长王勃华在2023年光伏行业上半年发展回顾与下半年形势展望报告中提到,今年上半年,我国光伏产品(硅片、电池片、组件)出口总额初步测算超过290亿美元,同比增长约13%,整体出口情况良好。

光伏企业争相上市的背后,与企业千亿市值身家的“诱惑”不无关系。从2022年年报来看,光伏设备相关企业中市值最高的当属隆基绿能,总市值为2644亿。

种种迹象表明,当前的光伏行业仍然维持着强劲的增长势头。

中国光伏行业协会名誉理事长王勃华表示,2023年我国光伏新增装机规模有望上调至120GW-140GW。强劲的装机热情或将带动光伏企业业绩进一步走高。

折戟沉沙存风险

总的来说,在火爆的光伏行业中,机遇与风险是并存的。

今年上半年,原轼新材、恒星科技、华耀光电等光伏企业终止了上市审核。而奥维通信则成了今年第一家宣告跨界光伏A股上市失败的公司。

6月21日,奥维通信发布公告称,公司原拟与熵熠(上海)能源科技有限公司在淮南市田家庵区组建合资公司,投资建设5GW高效异质结(HJT)太阳能电池及组件项目。终止筹划重大资产重组事项。

作为今年第一家宣布跨界光伏领域的A股上市公司,不到半年,就以失败告终。奥维通信在公告中表示,主要是与上海熵熠未能就交易对价、业绩承诺、投后管理等交易方案的核心条款达成一致意见。

从奥维通信的业绩情况来看,去年,奥维通信营收1.91亿元,净利润亏损5318.20万元,扣非净利润亏损6161.77万元,净资产也只有3.5亿元。这无疑是巨大的资金压力。

在光伏行业中,还有一家公司尤为值得注意,它就是异质结光伏产品供应商——华晟新能源。

早在2021年11月,华晟新能源就完成了8亿元的A轮融资。今年3月,华晟新能源又完成了B轮及B+轮融资,融资金额约24亿元,是国内HJT行业融资规模最大的股权融资。

去年9月,华晟新能源CEO周丹对外公开宣布,公司计划于2024年启动IPO。

华晟董事长徐晓华也在今年年初对外透露,在IPO之前,华晟新能源计划于2023年8月开始股改。根据华尔街见闻消息,从华晟新能的资本规划来看,其有望于年内完成Pre-IPO融资的估值可达200亿元,并分别于2024年、2025年实现IPO的申报与发行上市。

这也意味着,一旦华晟新能完成上市,A股的光伏异质结领域又将再迎来一名重要选手,并可能对A股的光伏板块的市值结构带来新变化。

IPO热潮下,有些企业的步子迈得“又快又大”,但上市就意味着高枕无忧吗?并不是。恰恰相反,企业纷纷IPO,意味着光伏行业又将开启新一轮的市场竞争。

原标题:光伏“期中考”IPO篇:拥挤的赛道,悲欢并不相通

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...