据悉,目前的价格已经低于一些小厂的成本线,甚至逼近部分头部企业的成本价,行业洗牌或进一步加速。

“近期硅料价格持续下跌,使很多二三线企业及地区成本较高的企业出现亏损,但一线和新产能企业仍有一定利润空间。”万联证券投资顾问屈放表示,虽然部分企业因为成本原因已经开始减产,但按照原来的投建规划,下半年会有超100万吨硅料新增产能投放,市场供给量仍然较大,预计中期市场将维持低位运营,直到产能重新出现平衡。在此期间,很多落后产能和生产成本较高的企业将面临较大的市场竞争压力。

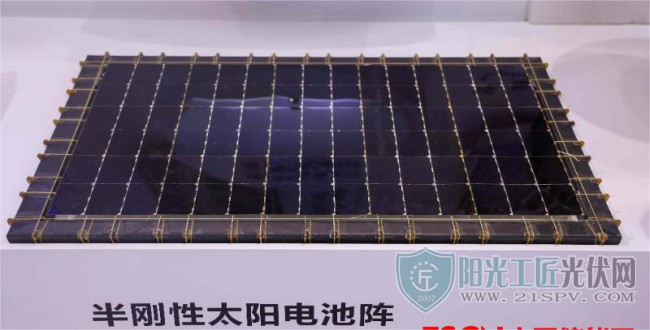

来源:中国储能网图库

下游企业谨慎采购

“真的是冰火两重天。”某硅料企业工作人员王军谈起今年和去年硅料价格的变化,不由感慨道,“2022年,硅料严重供不应求,有些企业在客户的一再要求下,把落后淘汰产线重新开启生产,以满足客户需求。”

往前回溯,从2021年开始,硅料价格一路上涨,在2022年上半年更是开启了“狂飙”模式,每吨价格一度超过30万元。

“头部企业的成本大概在每吨5万元左右,二三线企业的成本会略高一些。硅料的暴利不但影响了光伏产业链内部的平衡,也吸引了大量资本进入硅料环节。”屈放表示,当时行业内已有不少警惕硅料产能过剩的声音出现。

对硅料下游的硅片企业来说,2022年也是难忘的一年。“当时一些小的硅片企业拿着钱也很难买到硅料。”一家硅片企业工作人员表示,2021年至2022年11月份,硅料价格一路水涨船高,下游硅片产能、利润均受到较大影响,一些小厂很难保障原料供应。

而从去年11月份以来,硅料价格开始快速下跌,虽然2023年春节前后出现过短暂反弹,但今年3月以来却开启一路下跌模式。

“对于一些硅片小企业来说,基本都是买涨不买跌。”上述硅片企业人士表示,在硅料供应紧张、价格不断上涨的情况下,小企业更敢于提高采购价,抢购硅料。随着今年硅料价格持续走低,下游企业为避免产品减值,供应链议价更为灵活,一方面缩短议价周期,另一方面以销定产、以产定采,避免硅料价格走跌带来损失。

对于硅料市场这一年多的变化,上述人士表示,随着硅料价格在今年逐渐回归理性,议价也更为合理。“随着多晶硅新增产能释放,多晶硅价格开始由原来的暴利模式回归到正常经营的状态。”一家光伏企业负责人表示,从下游需求来看,光伏需求仍处于高速增长之中。

部分企业或出局

从目前的情况看,硅料价格已经逼近成本,此轮降价会降到什么程度?对硅料企业有什么样的影响?

对于硅料价格何时趋于稳定,兴储世纪科技股份有限公司总裁助理刘继茂表示,“按照正常发展,光伏产业链各环节毛利润要相对平均,行业才能稳定发展,由于前两年行业利润集中于硅料硅片环节,大批资本涌入,造成产能严重过剩,只有硅料价格降到成本线以下,淘汰一部分企业,才能回到正常的情况。”

那么,硅料环节目前还有降本空间吗?

“降本增效是光伏行业的主旋律,对于硅料环节来说,依然有降本空间。”硅料头部企业协鑫科技相关负责人表示,企业要依靠科技研发和差异化竞争,公司的颗粒硅本身生产工艺领先,相较于传统工艺优势明显,通过提升品质、降低成本、全面满足客户需求等方式,颗粒硅已经受到越来越多客户的认可。

在屈放看来,2023年的硅料市场将处于震荡整理期,而硅料价格也将逐渐回归合理区间。龙头企业凭借资源与技术优势,将逐渐在利润和市场占有率上具备更强竞争优势,而二三线企业将面临更大挑战。

在协鑫科技上述负责人看来,硅料价格正在底部区间运行,各家企业的综合策略、产品品质,将决定其现金流状态。品质维度会出现三个方向的分化:高品质产品率先价格反弹,维持较高的利润水平;品质一般的产品,挣扎在现金成本线上,成本控制、现金管理决定生存能力;品质不达标的硅料,将无法形成商品销售,很难形成良性现金流,最终企业黯然退场。

在一些业内人士看来,不仅是硅料环节,在产能“狂飙”和技术迭代的背景下,不注重技术更新,单纯依靠产能扩张占领市场的企业,产能越大,可能越快出局。

原标题:硅料价格跌至成本线附近,部分企业或被淘汰出局

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...