今年5月,一位储能企业高管告诉小编,当时至少有30家资方正在大量投资浙江的工商业储能项目。随着工商业储能的市场机会逐渐被投资方发现并认可,浙江市场上的投资方数量正在翻倍增长。

“现在浙江的市场上,大家都在挤破头地竞争每一个优质的客户。” 美克生能源总裁刘双宇告诉小编,全国所有工商业储能集成商的货几乎每周、甚至每天都在发往浙江省。

向来追求稳健的国央企也开始下场。

获悉,目前“五大六小”发电集团中,有多家已进入浙江的工商业储能市场投资项目。“目前浙江市场最活跃的是国电投,三峡和华能对于好项目也比较积极,IRR(项目收益率)要求在7%以上,除了投资新项目,也会收购旧的优质项目。” 一位储能企业创始人表示。

(注:“五大六小”发电集团中的五大指,国家能源集团、国家电投集团、华能集团、大唐集团、华电集团;六小指三峡集团、国投电力、华润电力、中广核、中节能集团、中核集团。)

就连以往投资于REITs(房地产信托投资基金)项目的一些基金,也开始投资工商业储能项目。

多位储能企业高管告诉小编,不少过往聚焦于商业地产、物流园区等不动产项目的机构开始与他们接触,“大多是以前在能源圈里没听过的机构名字”。

当中也有较知名的机构,如普洛斯。这家老牌不动产投资机构,近期联合保碧新能源发起了新能源投资平台洛能资本,首期新能源基金募资规模预计为30亿元,该基金的投资范围同样也包含了工商业储能项目。

“在旧的不动产收益率降低后,大家在寻找新的不动产。” 刘双宇表示:“充电桩、光伏、储能是能源行业的不动产,随着工商业储能的经济性凸显,资金正在往这个方向倾斜。”

电力央企和房地产基金,都盯上了工商业储能项目

今年6月,一位工商业储能企业高管在接受采访时表示,国内金融机构对于持有工商业储能资产仍然存在疑虑,认可度不高。

但在之后短短三个月,她发现越来越多的投资方开始介入,她也逐渐接触到如房地产Reits基金等一些以往不曾出现的全新的投资方。“这个投资市场的发展程度比我想象中要快。”她对36碳表示。

各路资金之所以纷纷盯上工商业储能的投资机会,主要还是源于项目的经济性提升。

曾在《工商业储能元年,真火还是虚火?》一文中提及,今年以来,两个影响工商业储能经济性的重要因素发生了变化。一是碳酸锂价格的下跌,使得储能系统初始建设成本下降;二是国内多个省份峰谷电价差的持续扩大,使储能系统的经济性得到提升。

尤其是浙江省,由于峰谷价差大且能做到“两充两放”(即每天充放电两次),多家储能企业的高管告诉36碳,目前浙江的工商业储能项目回本周期最快可以做到3-4年,是全国范围内工商业储能经济性最强的省份。

从内部收益率角度,一位头部的工商业储能投资商负责人表示,其在浙江省投资项目的IRR (内部收益率)基本在10%以上,江苏省和广东省的项目IRR则在8%以上。

了解到,目前国内仓储物流、产业园区等产权类REITs和类似高速公路的经营权类REITs,对于全周期投资的内部收益率(IRR)的要求是达到6-7%,而浙江和广东省工商业储能项目的预期IRR已经超过了这一水平。在此背景下,如上文所述,过往投资于不动产Reits的投资机构,也开始转向浙江省的工商业储能项目。

此外还有一些原本投资工商业光伏的投资方。刘双宇表示,多个省份已经把光伏发电量高的中午时段调整为电价的谷段,分布式光伏的收益率受到很大的影响,一些光伏投资方也开始投工商业储能项目。

浙江省更多的项目则来自于企业主自投。上述高管表示,浙江省有过半数的工商业储能项目是用户自持的,并不需要“五大六小”和Reits基金。“在当下的收益率水平下,无论是自投自持还是与机构合作,都是划算的。”

值得一提的是,除了工商业储能项目本身的经济性之外,还有另一个重要因素激发着投资方的投资意愿——“投资运营工商业储能项目是布局虚拟电厂的入场券,而活跃的发电央企和投资运营商未来都想要布局虚拟电厂业务。”一位储能企业创始人表示。

虚拟电厂可以通过聚合工商业储能项目的方式,参与电力市场交易并提供辅助服务,并从中获利。参照欧美国家虚拟电厂发展历程,国内的虚拟电厂未来将会是一个千亿级的赛道。

当下我国虚拟电厂市场还处于从0到1的阶段,因此有不少玩家想要提早布局,而掌握工商业储能资源就是第一步。

储能项目有风险,但不乏愿意承担风险的资金

与各类投资方争抢项目形成鲜明反差的是,工商业储能实际上仍然是一个小生意。

中国化学与物理电源行业协会储能应用分会近期发布的《2023中国工商业储能发展白皮书》预测,到2025年国内工商业储能累计市场规模约为65-80亿元。

在这背后,当下的国内工商业储能市场仍然存在着诸多问题,让潜在的项目投资者仍然心存疑虑,如高回报率只存在于浙江、广东、江苏、上海等少数省份和地区,工商业储能系统的安全性无法做到100%的保障,还有各地对于安装工商业储能补贴的持续性问题等。

即使在浙江省,符合投资要求的项目也比较稀缺,这也是好项目被各家企业疯抢的原因。

“央企投资项目7%的收益率对企业资质要求是相对比较苛刻的。” 零探智能COO宫悦告诉小编,目前投资方和企业签订的项目合作周期普遍在10到15年,这就要求企业本身要有持续经营的能力,即在未来5到10年的时间内能发展得好,这并不十分容易。

另外,目前工商业储能项目的收益率模型大部分是以每年运行330天计算的,如果企业因为订单不足、不稳定等问题出现暂时停产,则原有的回本周期就要延长,收益率也要再打折扣。

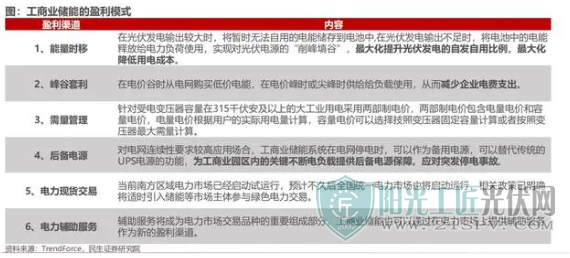

工商业储能的6种盈利模式 图片来源:民生证券研究院

峰谷套利(即低电价时为储能电站充电,高电价时放电用于企业生产)是工商业储能最主要的收益来源,峰谷价差不断增加提高了工商业储能项目的经济性,才支撑了项目的收益率。

然而,“有些投资方会担忧,峰谷电价差的政策是否能够一直延续。”。

这样的担忧也有足够多的理由支持,多位储能企业高管、投资人都曾向36碳表达过,当下的峰谷价差水平可能只是电网给投资方的一个“小甜点”,当投资的工商业储能项目达到一定量级后,峰谷电价差就会缩小。储能项目就必须配合电网进行需求侧响应和电力交易。

因此,当下选择投资工商业储能项目的央企和基金,实际上也都承担着一定的投资风险,项目的回报率有可能不及预期。但在当下的经济大环境下,只要有钱赚,就并不缺少愿意承担风险赚钱的资金。

“工商业储能也是一个风险投资的逻辑,当然也存在着一定的投资风险。” 刘双宇表示,“运营方能做的,就是要在客户选择、每个企业的定容,和后续的运营管理方面做好风险把控”。

总体而言,无论是工商业储能项目本身的经济性,还是出于布局虚拟电厂业务的战略考量,投资方对于工商业储能项目越来越积极的投资意愿,无疑是一个利好的信号。

“如果储能作为一类资产,未来能够保持长期的安全、可靠、稳定运行,经过时间验证。即使回本周期远长于3-5年,也会被企业和投资方认可,敢于投资并且长期持有。”

正如当下的工商业光伏(目前国内分布式光伏市场规模已经接近2000亿元),当工商业储能成为一种可靠资产,拥有了经济性和可预期的收益之后,就会有越来越多的社会化的投资来推动其发展壮大。

随着项目投资方和认可工商业储能价值的投资方越来越多,工商业储能正在逐渐成为一种可靠的、良性资产的路上。

原标题:央企、基金下场抢项目,工商业储能正成为“新不动产”

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...