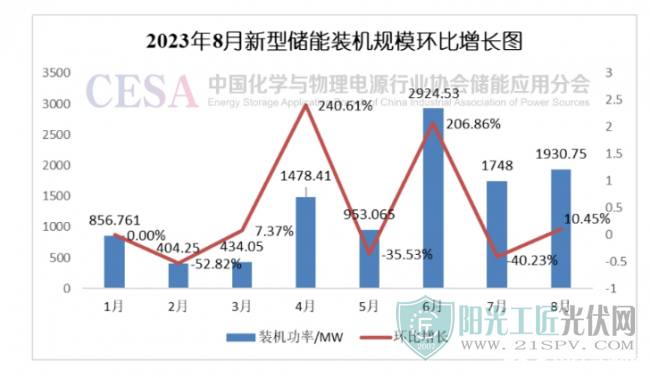

2023年8月,并网/投运的新型储能项目共40个,总装机规模为1.93GW/4.313GWh,装机功率较7月份同比增长10.45%,仍然维持有较大规模的项目并网/投运。相较于2023年Q1和Q2(除6月)的投运规模,Q3 的7月、8月目前投运基数很大,均维持在1.5GW以上并且有稳步上升的趋势。

图1 2023年8月新型储能装机规模环比增长图

(数据来源:中国化学与物理电源行业协会储能应用分会产业政策研究中心,下同)

1、新型储能技术

目前新型储能技术百花齐放,多种技术不断应用于实际项目中去,并且长时储能作为发展的要点,液流电池、压缩空气储能、熔盐储能等适用于长时储能的技术会占有更多的比重,但由于技术、环境以及成本等因素,目前磷酸铁锂电池储能仍保持着绝对占比并且有短时间内的不可淘汰性。

2023年8月投运的40个储能项目中,有39个电化学储能项目(混合储能部分按储能技术分开算),共有38个储能项目使用磷酸铁锂电池储能,这之中包括两个梯次利用的储能项目:大湾区使用公交车退役电池梯次利用储能电站和华电巴音新能源场站集中式梯次利用储能电站。随着新能源汽车产业的迅猛发展,动力电池退役也被提上议事日程。退役动力电池梯次利用于储能电站被认为是退役电池处理的最有效解决手段。然而,由于退役电池系统的安全管控和经济价值利用一直缺乏可行的技术方案,所以退役电池的梯次利用一直难以付诸实践。华电巴音新能源场站集中式梯次利用储能电站在清华慈松团队的带领下取得梯次利用储能的重大技术突破,有利于梯次利用储能电站的后续发展。此外,内蒙古霍林郭勒铁铬液流+飞轮+锂电混合储能项目,采用1MW/6MWh铁-铬液流电池储能系统、1MW/2MWh液冷锂电池储能系统和1MW/0.2MWh飞轮储能系统三套不同系统,它的并网投运,标志着全球首套兆瓦级铁-铬液流电池储能示范项目完成建设,铁-铬液流电池储能技术路线迈入兆瓦级应用时代。

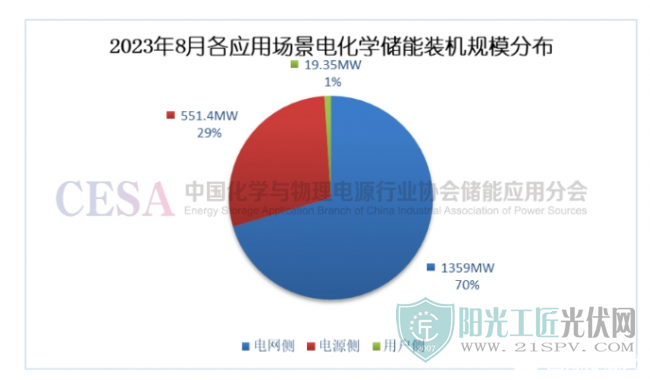

2、应用场景(电化学储能)

如图2所示,2023年8月,应用场景上电网侧和电源侧装机功率规模占比高达99%,用户侧储能仅为1%,储能项目投运个数上三者平分秋色,电网侧、电源侧和用户侧分别有14、12和13个项目投运。

其中电网侧储能项目装机规模为1359MW/2727.62MWh,占总电化学储能装机功率的70%,14个项目中包括三个共享储能电站项目,装机规模为452MW/904MWh;电网侧储能项目中共有7个百兆瓦级储能项目,其中重庆赢来大丰收,3个百兆瓦级大型储能项目投运,包括三峡水利投资建设的重庆松溉、龙盛独立储能电站项目(共300MW/600MWh),以及大唐重庆铜梁淮远储能电站(100MW/200MWh),储能电站投运后,能够有效提高电网电力保供自主可控能力和新能源消纳水平,保障重庆市迎峰度夏电力供需平衡。中核汇能钦南区250MW/500MWh集中共享新型储能电站是广西壮族自治区首批集中共享新型储能示范项目中容量最大的储能项目,对构建广西地区新能源体系和统筹风光储一体化发展具有积极意义。

电源侧储能项目总装机规模为551.4MW/1548.7MWh,平均储能时长为2.81小时,相较于电网侧储能平均储能时长(2.01小时)要长,这主要和电源侧储能项目的分布有关,8月所投运的电源侧储能项目均为新能源侧储能项目,新疆包含两个:中节能吉木萨尔150MW“光伏+储能”项目(37.5MW/150MWh)和新疆阿克苏700MW光储一体化项目一期项目(175MW/700MWh),按照新疆的新能源配储政策,两个项目均按照光伏容量的25%的比例进行配储,储能时长也是达到4小时。此外,华电青海德令哈1GW光储项目也于8月22日完成全容量并网,储能规模高达200MW/400MWh。源侧装机规模占总功率的29%,在各省新能源配储政策的推动下,源侧储能电站的建设也都在有条不紊的进行中,据不完全统计,全国已有25个省(直辖市、自治区)发布了区域或者全省的新能源电站配储比例的政策,其中新疆、西藏、山东、内蒙等地配储比例较高,达20%左右,储能时长为2小时和4小时的要求比较常见。

用户侧储能项目共13个,与7月份(14个)基本持平,总规模较小,仅占8月装机功率的1%,为19.35MW/36.875MWh,其中浙江共投运4个用户侧储能项目,总功率为17.72MW,占绝大部分比例,自2022年6月浙江省发布《浙江省“十四五”新型储能发展规划》以来,浙江省已经出台了多项与储能直接相关的政策,覆盖了独立储能、第三方主体、用户侧等多种应用场景,包括了辅助服务机制,容量补偿、投资补贴、放电量补贴多种内容。另外,浙江用户侧峰谷分时电价一天两次尖峰低谷循环,更为用户侧储能项目的开展赚足了眼球。

图2 2023年8月各应用场景电化学储能装机规模分布图

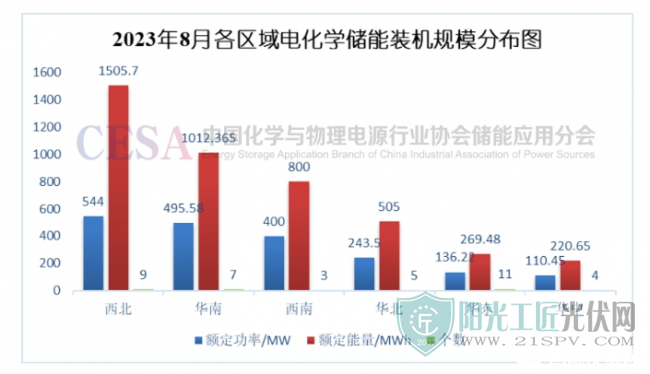

3、区域分布(电化学储能)

如图3所示,2023年8月,电化学储能项目并网/投运主要集中在西北、华南、西南区域,共有19个储能项目,装机功率共计1.44GW,占总装机规模的四分之三,其中西北及西南区域的电化学储能项目投运的热度不减,西北区域装机规模仍最大,达到544MW/1505.7MWh,新疆、青海、甘肃等省份均有储能项目投运,由于西北区域利好发展风光发电项目的特点,新能源配储项目较多,其中就包括华电青海德令哈1GW光储项目(200MW/400MWh)以及新疆阿克苏700MW光储一体化一期项目两个百兆瓦级项目。西南区域总装机规模排第三,包括重庆永川松溉、两江龙盛储能电站以及重庆铜梁淮远储能电站三个储能电站,共计400MW/800MWh, 储能电站投运后,能够有效提高电网电力保供自主可控能力和新能源消纳水平,保障重庆市迎峰度夏电力供需平衡。华南区域总规模为495.58MW/1012.4MWh,仅次于西北区域,雷州英利集中式共享储能电站项目(200MW/400MWh)和中核汇能钦南区储能电站项目(250MW/500MWh)两个大型共享储能电站项目于8月并网/投运。

因此可见,电化学储能项目的区域分布具有环境影响以及政策影响的特点,西北区域因为地理环境的特点,以新能源发电项目为主,又加之近年来政策的需求,此区域风光配储电站的建设更多,配储比例和储能时长也相对于别的区域更高。华南和西南区域则以2h电网侧集中/独立储能电站为主,这也符合当下大储的发展趋势,大规模电网侧储能具有很大的吸引力。而华东区域的特点则更加鲜明,11个储能项目中有6个用户侧储能项目,以江苏和浙江两省为主,近两年随着户储等第三方储能直接参与辅助服务市场的政策更加完善,盈利方式更加明朗,尤其是浙江省,每月稳定会有用户侧储能项目投运,积累了很多户储盈利的经验。

图3 2023年8月各区域电化学储能装机规模分布图

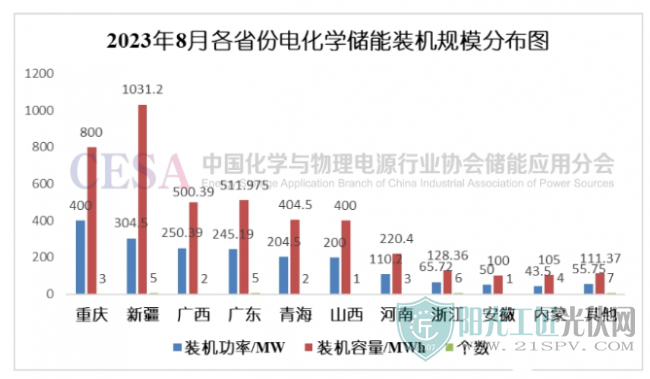

4、装机功率Top5省份(电化学储能)

2023年8月电化学储能项目投运规模top5省份分别为重庆、新疆、广西、广东和青海。据统计可知,这五个省份在8月均有百兆瓦级大型储能电站并网/投运,重庆、广西、广东和青海四个省份(自治区、直辖市)以2小时储能的百兆瓦级电网侧储能电站为主,伴有规模较小的储能电站投运,这也侧面反映了现在大储更受青睐的趋势,据统计知,目前新能源配置储能利用系数仅有6.1%,由于政策不完善、收益方式不明朗等诸多因素,很多源侧储能电站并没有得到很好的利用,而电网侧集中/独立储能电站因其灵活性,可以采用租赁等盈利方式,满足风光厂站政策配储的要求,拥有较好的应用前景和发展趋势。新疆则以新能源侧储能项目为主,根据政策的需求,配储比例高达25%,储能时长有4个小时。

图4 2023年8月各省份电化学储能装机功率分布图

原标题:储能应用分会:2023年8月份储能投运项目统计分析

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...