产能过剩+库存高企,多晶硅价格持续压缩行业利润,比如龙头通威股份2024年Q1收入下滑超过40%,并录得亏损,产品价格或已跌破成本线。然而否极泰来,有机构称,绝大多数参与者挺价意愿较强,低价情况选择压货不出,且大多数在产厂家已采用停产检修方式应对底价,价格有企稳预期。

新特能源和通威股份同为行业龙头,Q1净利润虽然大幅下滑,但仍为盈利,这主要为两家公司延伸的产业链差异导致,通威主要延伸太阳能电池领域,而新特能源则是风电及光伏电站建设及运营。港A股投资者均不看好板块,部分机构投资者选择退出离场,个股市值一路下探。

那么,各大参与者挺价支撑下,多晶硅价格是否可企稳,这将主导板块估值走势,而对于新特能源来说,长期筑底下是否存在反弹机遇?

产能过剩,价格大跌

智通财经APP了解到,光伏行业是多晶硅使用量最大的行业领域,而光伏产业链大体为多晶硅-硅片-电池片-组件-光伏装机。光伏装机下游为太阳能电站及运营,客户主要为终端用电用户,太阳能发电装机容量保持双位数的增速,2023年约609.5G亿瓦,同比增长达55.2%,仅次于火电装机量。

多晶硅处于产业链最上游,可制成多晶硅锭或单晶硅棒,2023年多晶硅产量高达147.1万吨,同比增长77.9%,保持高增趋势。其实多晶硅产能在2022年已严重过剩,产能可以提供超过310GW的组件使用,而当年新增的光伏装机约147GW,过剩量就超过了100%。行业虽高增长,但上游库存累积,产能利用率持续下行。

此外,行业集中度非常高,排名前三的为通威股份、协鑫科技及新特能源,以2022年产能算,全球市场份额分别为20.36%、18.27%及14.9%,合计超过50%。其中新特产能为20万吨,2023年进一步提升至30万吨,增长达50%,然而产能利用率无法跟上扩产节奏,按产量及销/产能计算,分别为63.77%及67.63%。

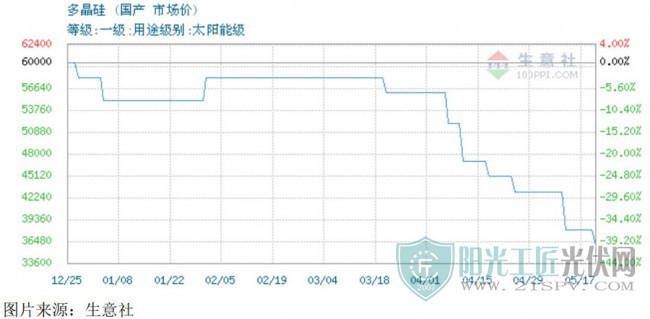

由于产能过剩,多晶硅价格一路下行,根据生意社数据,今年以来跌幅近40%,太阳能级硅片跌破4万元/吨,大部分参与者基本处于“量增价降”的局面,而价格的下降显然大幅度超过了销量增长的幅度,导致业绩出现下滑。以新特为例,2023年销量增长了90.16%,但多晶硅业务收入下降了23.95%。

2024年前5月多晶硅价格再度大幅下行,即便是龙头也扛不住而亏损,为抵抗价格下跌,各大参与者开始检修,降负荷计划,降低产能供给量,不过目前更多的是消化库存量,产能不开工对企业也是不小的成本。下游增量需求保持增长,但消化库存需要时间,而且长期仍旧看产能,短期价格反弹或无法改变单边下行趋势。

根据招商期货研报,2024年国内多晶硅可投产能合计达53.5万吨,产能的增量已远超下游的需求量,导致无效投资。多晶硅价格趋势并不容乐观,行业亏损倒逼部分企业停产甚至被淘汰出局,产能出清后供需平衡,价格才可能会企稳。中短期来看,淘汰周期下,各大企业仍旧要做好持续亏损的准备。

短期难解,盈利存忧

新特能源核心业务为多晶硅业务,但近几年进军了下游发电领域,风电及光伏板块收入贡献逐年提升,对多晶硅业务下滑带来抗性。2023年该公司收入为307.52亿元,其中多晶硅业务、风能/光伏电站建设以及运营收入份额分别为63.47%、20.38%及7.2%,其中运营业务收入逆势增长66.6%。

值得一提的是,该公司三大业务均保持盈利能力,2023年多晶硅业务、风能/光伏电站建设以及运营毛利率及除税前利润率分别为35.84%、14.45%及58.42%和28.67%、13.54%及27.11%,利润(毛利及税前利润)贡献分别为68.1%、11.72%及12.57%和75.14%、15.12%及8.05%。可见,多晶硅业务依旧是该公司业绩的主导地位。

2024年Q1,新特能源收入为56.01亿元,同比大幅度下滑44.5%,同行通威股份业绩同样大幅下滑,多晶硅产能过剩中短期无解,新特能源基本面难以大幅改观。

不过该公司可以通过高利润率的电站运营业务进行小弥补。截止2023年末,该公司在河南、广西、新疆等地新增投资建设运营电站,已实现并网发电的运营电站累计装机达到3.23GW,在建项目约1GW。此外,该公司发展逆变器、SVG、柔性直流换流阀等周边业务,其中逆变器国内外市场签约出货量超过15GW,同比增长近一倍。

在财务方面,新特能源主动降低债务水平,2023年资产负债率为52%,其中有息债221.87亿元,有息债率25.82%,但拥有现金等价物118.67亿元,占比总资产13.81%,是短期借款的5倍,现金流较为充裕。但需要注意的是,该公司存在存货跌价的风险,2023年末存货有36.58亿元,同比下降21%,存货周转天数虽有一定优化,但由于今年价格大幅下降,上半年预计仍有较大的跌价准备。

长期乐观,触底反弹

发展清洁能源是国家长期战略,中国的地理位置决定了发展光伏为最有方案,因此近几年光伏装机量一直都在领跑其他能源,并且超过了水电仅次于火电。同时,国家层面也在加码支持行业发展,如2023年4月,国家能源局印发《2023年能源工作指导意见》,规划风电、光伏发电量占全社会用电量的比重达到15.3%。

产业链下游长期增长也为上游多晶硅增长带来保障,多晶硅过剩的产能消化以时间换空间,目前多晶硅价格已跌破多数企业的成本线,在参与者对抗下,预计中短期价格处于底部盘整状态,淘汰赛+产能出清,长期而言价格有望修复性回升。也就是说多晶硅行业最坏的时期已经过去,估值底部下价投资金左侧布局。

新特能源基本面跟随行业趋势,短期多晶硅价格波动下,改善仍需要风电/光伏电站建设及运营发力,长期仍有预期,价格回暖有助于产能释放。近期上交所准予该公司注册基础设施公募REITs,市场反映较为积极,得到监管层及机构投资者认可。不过该公司于2022年以来没有再派息,2024年业绩继续下滑,大概率也不会派息。

各大券商对新特能源观点不一,但多数认为行业已经触底。其中交银国际研报认为多晶硅价格下跌,或已低于企业的生产成本,并认为将有大量产线(包括公司甘泉堡基地)提前进行检修,多晶硅价格已基本见底,第三季度有望触底回升;国信证券研报认为当前硅料价格或已接近底部区域,尽管供需格局扭转尚需时日,但新特能源股价对市场悲观预期已有较为充分的反应。

尽管有不同的看法,但乐观派已经用真金白银作出了表决,部分机构投资者在加大对新特能源的投资,比如今年3月份,宁泉资产多次增持该公司,总金额超过7000万港元,持股比例提升至7.25%。新特能源超前布局产能,短期影响利润,但长期需求释放利用率,有望持续获得价值投资者亲睐,触底反弹。

原标题:多晶硅价格跌破成本线,新特能源基本面堪忧?

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...