补贴新政将续航里程与补贴挂钩,还对电池能量密度提出了新要求,不少没有核心技术和规模优势的企业必将从市场出局。由此而来的,强者恒强,弱者越弱,新来者很难后来居上。从上半年动力电池出货量来看,其中CATL依然独占鳌头,市场份额超过40%,CATL和比亚迪二者合计则占据了六成以上的市场份额,产业集中度提升,寡头垄断格局初现。

对跟新能源汽车同气连枝的储能产业来说,这一切正在发生着的变化,无一不牵动着业界的神经。那么,动力电池大洗牌,对储能市场究竟意味着什么?

从基本面来看,以下几种趋势已相当明显:

一、淘汰赛加速,众多中小电池企业将出局

过去两年,扩产成为动力电池行业的主旋律,由于看好国内的新能源汽车市场,无论是一线企业还是新进入者,都难掩扩张冲动。

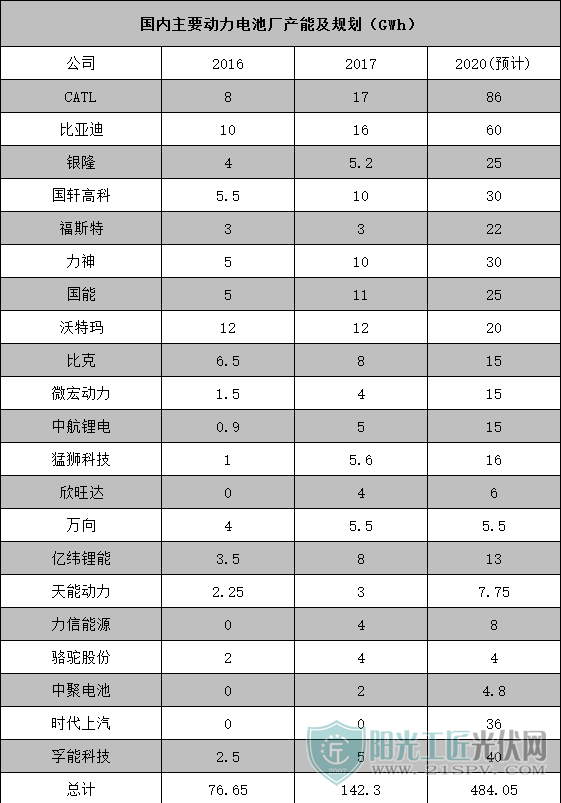

从上图可以看出,“1GWh级”的投资在电池圈只能算是小打小闹,很多巨头的扩张规模都以5GWh、10GWh计,投资金额更是以数十、数百亿计,仅2017年动力电池行业投资超过千亿元。

在动力电池扩产潮中,以比亚迪与宁德时代最为凶猛。比亚迪现有动力电池年产能为16GWh,2020年该公司全球动力电池总产能预计可达60GWh。比亚迪计划在三年内将电池产能扩充近三倍,电池领域将累计投资达250亿元。

而根据宁德时代产能规划,公司 2018 年—2020 年新增总产能预期将分别增长到20GWh、30GWh、30GWh,到 2020年总产能将达到 86GWh。

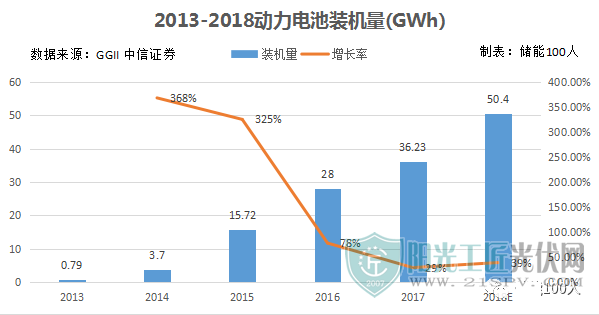

从一组数据就能看出产能过剩的问题有多严峻:截至2017年底,国内动力电池总产能达到135GWh,有效产能110GWh,而全年动力电池出货量仅为36.2GWh,产能利用率只有32%。

一般来说,60%以上的产能利用率才是正常的,健康的。按照这个标准,2018年上半年,中国动力电池市场上,只有宁德时代和比亚迪达到了“健康”的发展水平线上,而很多中小厂商,产能利用率则不到20%。

今年以来,宁德时代频频与整车企业达成合作,以求锁定更多市场份额,一直内供的比亚迪电池开始面向市场,更多的二三线企业面临被淘汰的危机。

一方面,是近几年内前所未有的大面积扩产,另一方面,整车厂与动力电池厂商合资这种兴起的模式,让市场份额在逐渐向龙头企业倾斜,动力电池寡头趋势已成型。

2018年上半年前20家企业装机量146.8亿瓦时,占比94.2%;前5家企业装机量121.3亿瓦时,占比77.8%,前两家企业宁德时代和比亚迪市场占比接近64%,双雄并起的局面已然形成,并且早相当长一段时期内难以被撼动。

据不完全统计,在过去的三年里,已经有包括四川、山东、广东、河南等地70余家锂电及相关企业相继破产、倒闭。这仅仅是调整的开始,按照国家的规划,2020年将完全取消新能源车补贴,日韩电池企业陆续回归中国,动力电池企业将直面国外竞争对手松下、LG化学、三星SDI的冲击,接下来的淘汰赛速度会更快,到2020年,预计9成以上的动力电池企业将被淘汰。

二、价格竞争带动储能电池成本下降,储能商业化进程加快

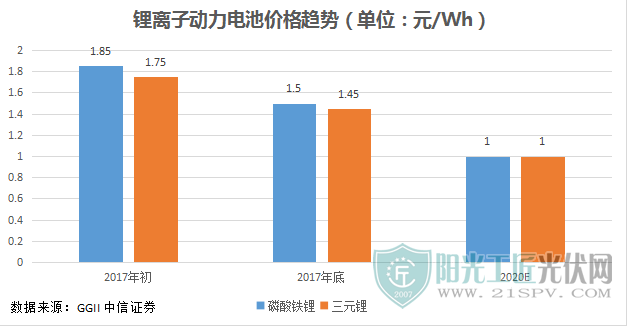

政府补贴的减少,使得电池企业要承担下游车企在采购价格上的压力。大型电池厂商技术、采购、规模生产带来的成本优势明显,市场空间逐渐向中低端市场下探,中低端产能进入残酷淘汰阶段,只有电池产品的性能和价格均占优,企业才可能存活。从宁德时代公布的数据来看,在2015-2017年的三年中,其动力电池销售均价分别为2.28元/Wh、2.06元/Wh 和1.41 元/Wh。

从整个动力电池行业看,2017年度,磷酸铁锂电池组价格下降约19.4%-23.7%,三元动力电池组价格下降约17.6%-22.2%。 2018年动力电池价格下降趋势依旧延续。按照20%的降幅保守估计,2018年底,磷酸铁锂电池的售价可能降至1.16-1.24/Wh。

根据中关村储能联盟预测,2020年储能电池系统有望降至1.5元/Wh,储能度电成本也将降至2毛左右,将接近商业化应用的拐点。

激烈的价格战下,2020年动力电池产品的实际价格可能会比预测中来的更低,应用到储能的磷酸铁锂电芯价格会降到1元/Wh以下,届时储能的投资回报率相当于过去几年的分布式光伏市场。

三、磷酸铁锂转场储能市场,专业储能电池将面市

6.12补贴新政出台,动力电池最核心的技术门槛就是“能量密度”,新政鼓励三元锂电池,磷酸铁锂遭遇滑铁卢。有业内人士分析,预计2019年磷酸铁锂电池或将完全退出高端乘用车市场,只能在低速电动车和客车领域寻求机会。

2017年磷酸铁锂电池在纯电动汽车市场占比近五成,占据半壁江山。未来,庞大的磷酸铁锂产能往何处去?很多锂电企业将储能作为目标市场,可以预计的是,今后还会有越来越多的企业进入储能领域。

中国虽然是动力电池大国,但是电储能应用还是比较落后。目前使用的储能电池基本上跟动力电池都是一样的。无论是从安全性、循环性能还是成本来看,储能电池与动力电池的要求都有很大的差异。

中国工程院院士杨裕生对此认为:

“中国的动力电池研发风头正劲,在某些领域已达到世界领先水平。但是对储能电池的支持比较少,政府重视程度不够。”

反观国内企业,当前锂电企业普遍没有设立独立的储能研发团队,储能研发一般由动力电池团队在动力电池项目“闲暇”时来承担。即使是有独立的储能研发团队,储能团队的人数也会少于动力团队人数。

锂电池作为储能系统的一个最根本、最核心的元素,市场呼唤低成本、高安全、长寿命的专业储能电池面市,随着越来越多的锂电企业转战储能市场,重“动力”轻“储能”的现象有望改变。

四、铅酸双重承压,但与锂电缠斗将是持久战

铅酸电池经历了近百年的应用,无论是性能还是价格都非常稳定,和锂电池相比属于最经济适用的蓄电池。

近几年来,铅酸电池这种传统的电池,在环保问题上饱受诟病,受到电池行业不断排挤,面临着技术革新与市场萎缩的双重压力。

尤其是以磷酸铁锂为主的新型储能系统在通信领域的差异化应用已成趋势,从2018年起,中国铁塔已不再新采购铅酸电池,逐步通过梯级电池替代。未来五年,中国铁塔也将累计减少200万组铅酸电池的使用。

2016年,北美和欧洲用于为数据中心的不间断电源(UPS)及电信行业后备供电系统提供电源的铅蓄电池共售出超过35GWh。根据彭博新能源财经分析,对数据中心和电信运营商来说,用锂电池替代基于铅酸蓄电池的UPS可以腾出更多空间并降低运营成本。到2025年,锂电池在数据中心和电信领域的比例分别将上升到42%和25%。

有业内人士表示,锂电成本进一步接近铅酸,未来两年是锂电池替代铅酸电池的一个临界点。这点也可以从铅酸企业转型中得到佐证,包括南都电源、雄韬股份、双登集团、圣阳股份等国内铅酸领军企业已经开始大规模布局锂电业务,尤其是南都电源2017年锂电业务实现营收超过5亿元,大多来自通信储能行业。

磷酸铁锂一直被投资者认为是铅酸电池未来的替代品,但就目前形势来看,铅酸电池市场需求依然庞大。未来铅酸电池会不会被锂电取代,取决于锂电的性价比会不会高于铅酸电池。铅酸电池也有自身的优势,在储能领域替代铅酸仍是一个漫长的过程。

五、动力电池梯次利用成为当下储能风口

2018年动力电池开始批量退役,政府将于8月份实施新规定,让汽车制造商处理退役电池。

按商用车3年电池寿命和乘用车5年的电池使用寿命,2018年全年的理论退役量大概是5.14GWh。

电动汽车退役电池容量相当于初始容量的70%-80%,如何挖掘退役电池的剩余价值成为业内最为关心的问题。如果处理得当,一方面可以变废为宝,不造成资源浪费;另一方面,这些收益可以反哺电动车产业,形成良性互动。

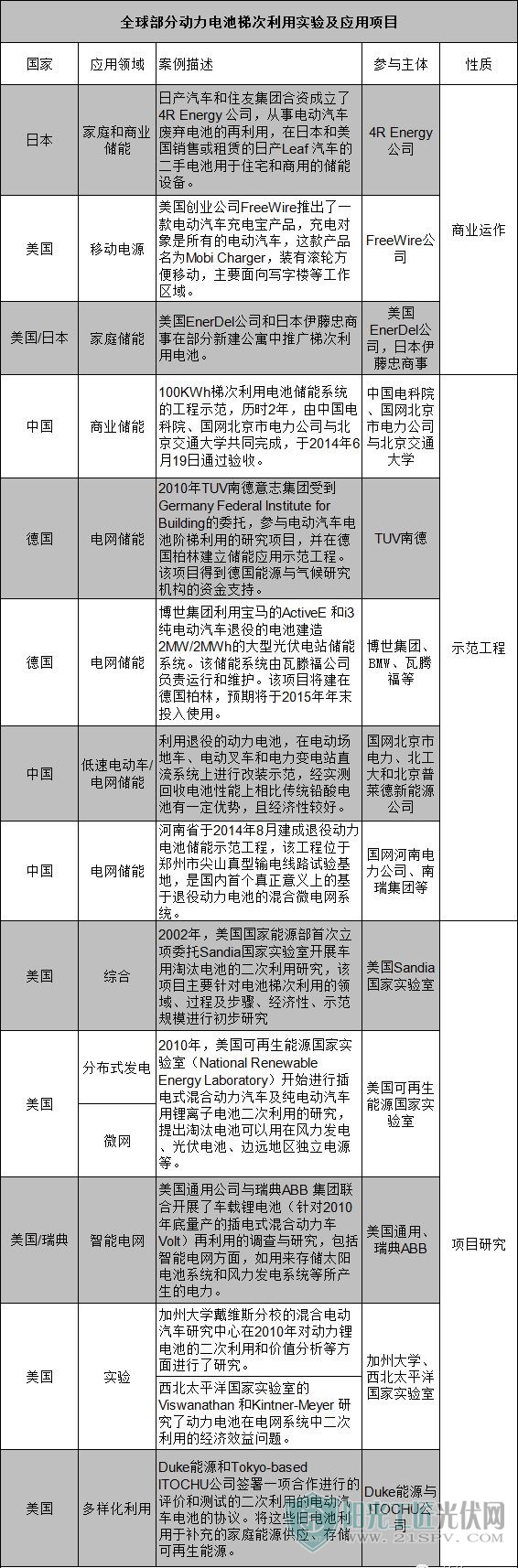

截至目前,全国动力电池回收相关企业有400多家,参与到电池企业与动力电池回收利用的企业主体,主要有锂电材料系、动力电池系和第三方机构,动力锂电的回收利用主要分为梯次利用和拆解回收两个循环过程,商业模式都还处在摸索阶段。

目前针对梯次利用在业内有两种做法:

1、通过在市场上收购大量的电池,进行拆解、分溶,重新配组,重新做系统,但这种做法质量不可控、成本高昂,企业很难实现盈利。因此不少专家认为,这种梯次利用个是“伪命题”。

2、针对同一厂家、单一型号的电池不拆包,直接应用到储能市场。打破困局的关键在于能否对锂电池实现全生命周期管理,其中BMS技术是关键。在电动汽车和储能同时深耕的BMS厂家会有机会成为大赢家。

目前,关于梯次利用商业模式的探索在通信领域已经有了尝试。今年1月,中国铁塔在北京与重庆长安、比亚迪、银隆新能源、沃特玛、国轩高科、桑顿新能源等16家企业举行战略签约仪式,每年共需要退役电池约25GWh。

退役的动力电池进入储能市场,成本是最大优势。目前一套储能系统的价格大约在2元/wh,而梯次利用的成本仅为1元/Wh。特别是2020年后,随着单一型号退役电池数量急剧攀升,梯次利用的规模效应和经济价值将极大体现。有机构预计,废旧动力电池回收市场在2018年开始爆发,将在2020年进入高峰,市场规模有望超过150亿元。

后记:全球储能市场发展迅速,中国储能技术的应用正在大量实践。我们欣喜地看到,动力电池产业的成熟带动了储能产业的兴起,在提升电池性能的同时,也使成本在加速降低,储能技术总体上已经初步具备了产业化的基础。

需要注意的是,储能的安全性非常重要,近期国内外频繁的电池爆炸事故对行业的冲击非常明显。这表明储能的技术可靠性仍需要时间验证,市场还要经历漫长的培育期。速度是看得见的,但质量问题可能会在半年、一年甚至几年后集中爆发。在市场火爆的时候,企业是不是真的把质量放在第一位?

作为一个新兴产业,在行业发展速度很快的时候,更要权衡速度和质量、短期利益和长远发展。尤其对电池厂家来讲,做储能市场不能简单停留在吆喝卖设备阶段,简单夸张地吹嘘循环寿命会使用户最终失去信心和耐心,毕竟用户需要的是安全有实际效益的储能市场,而不是消化过剩锂电产能的储能市场。

原标题:深度 | 动力电池大洗牌,对储能产业意味着什么?

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...