编者按:锂离子电池正在全面替代其他二次电池,有效推动智能化产业的发展,也直接带动了制造锂离子电池所需的材料产业的快速发展,近几年,中国的锂电产业链从规模上开启了赶超日韩的步伐,预计未来几年锂电市场的需求增长将更加依赖电动汽车,之后,以智能电网为代表的储能市场会崛起,带给锂电产业链更大的需求增长空间。

一、前言

一、前言

现在俗称的锂电池,准确称呼是锂离子电池,它主要依靠锂离子在正极和负极之间移动来工作:充电时,锂离子从正极脱嵌,在电解液中游动穿过隔膜嵌入负极,负极处于富锂状态;放电时则相反。这个过程中的相关材料——正极材料、负极材料、电解液(液态电解质)和隔膜——被称为锂离子电池四大关键材料。除此之外,制造锂离子电池所需的其他材料还有铝箔(粘接正极材料的载体)、铜箔(粘接负极材料的载体)、粘接剂、绝缘件、结构件(壳体盖板)等。

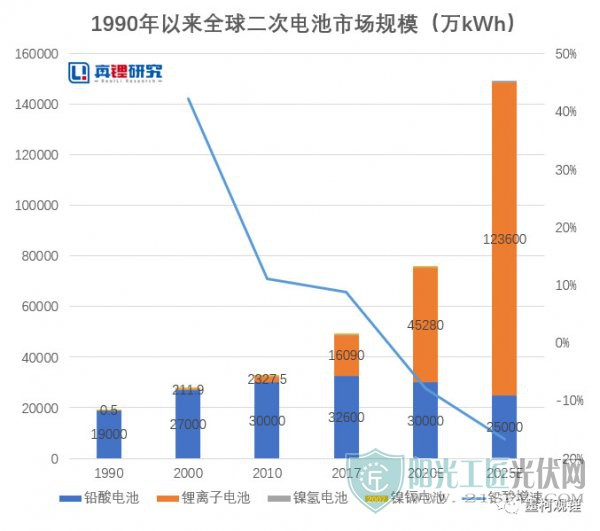

与铅酸电池、镍氢电池、镍镉电池等其他二次电池(充电电池)相比,锂离子电池问世的时间最晚,全球第一只锂离子电池是索尼公司1990年推向市场的。因为能量密度高,使用相对安全,没有记忆效应(性能全面占优),而且环保(不含铅、镉、汞等对环境有污染的元素),自问世以来锂离子电池发展迅猛,市场规模飞速扩大,未来几年将确定超越铅酸电池而成为用量最大的二次电池产品。

锂离子电池正在全面替代其他二次电池。在曾经镍镉电池最大的应用市场——电动工具市场,锂离子电池已经完成了全面替代,目前市场占有率已超95%。在消费类电子产品市场,镍氢电池受锂离子电池挤压已基本退出;在混合动力汽车(HEV)市场,镍氢电池虽然还占据主流,但应用比例逐年下降。在电动自行车、电动三轮车、低速电动汽车以及移动基站电源等铅酸电池的主要应用市场,锂离子电池的替代速度日益加快;铅酸电池应用最大最坚固的车辆启动电源市场,锂离子电池也在开始尝试替代。

智能化的发展离不开锂离子电池,据此,锂离子电池在不断开拓新的庞大市场。移动通信终端智能化的快速发展——智能手机的迅速普及,得益于锂离子电池的应用。汽车智能化的前提是汽车电动化,正在如火如荼开展的电动汽车发展浪潮,是因为锂离子电池才得以实现。未来电网也将智能化,而智能电网的实现也需要依赖锂离子电池。综之,每一波的智能化浪潮,都确定会让锂离子电池市场规模呈现几何级数的爆发式增长。

未来是否有替代锂离子电池的新的二次电池技术出现?真锂研究认为,这需要在性能(以能量密度为核心)和成本的综合权衡方面做得更好才行,而这至少在可以预见的将来(15年甚至更长一点的时间)是看不到的。锂离子电池取代铅酸电池之所以成为确定趋势,是因为它的综合性能优于铅酸电池数倍的同时,在市场规模只有铅酸电池一半的情况下,成本却很接近于铅酸电池(目前锂离子电池售价已降到1元/Wh以内且还在继续下降,铅酸电池是0.6元/Wh且已不再下降)。能量密度明显高于锂离子电池的锂硫电池、锂空气电池等新型二次电池技术,公认的看法是2025年甚至2030年之后才可能实现规模化应用,而要在成本方面接近锂离子电池,就是更加遥远的事情。同时,锂离子电池的能量密度还有较大的提升空间,成本也还有较大的下降空间。综合来看,锂离子电池统治二次电池市场的时间会比较长。

二、全球锂电产业链发展情况

前面提到,智能化的发展得益于锂离子电池的应用,也成就了锂电产业链的大爆发。以笔记本电脑、手机、平板电脑为代表的消费类电子产品开启了智能化的第一阶段进程,索尼的第一只商业化锂离子电池(18650圆柱电池)就是用在笔记本电脑上,直接推动了笔记本电脑的快速普及;方形锂离子电池产品的成功开发,直接推动了功能手机的迅速普及;而软包锂离子电池的应用则让智能手机快速上位,笔记本电脑向更为轻薄的超极本发展,同时,还在不断创造新产品新市场,如平板电脑、蓝牙音响、智能手表以及其他可穿戴设备等。真锂研究的统计数据显示,消费类电子产品市场对锂离子电池的需求,从1990年的0.5万kWh迅猛发展到2017年的6609万kWh,28年间年均复合增长率高达40.4%。目前,消费类电子产品市场的锂电需求已基本饱和。

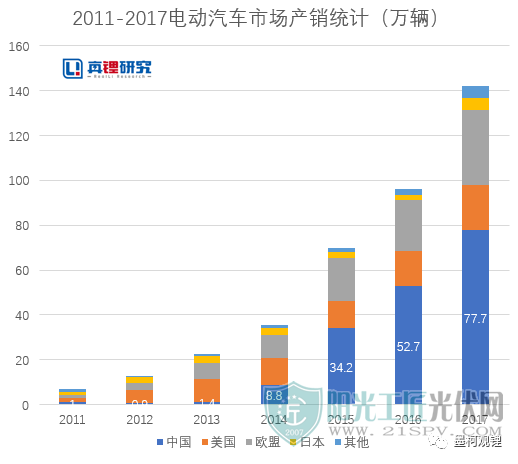

移动通信终端智能化的普及以及锂离子电池技术的发展为汽车智能化提供了沃土,电动汽车应运而生。2010年12月,通用和日产先后在美国市场推出电动汽车产品VOLT和LEAF,开启了智能化的第二阶段进程。在2011年这个电动汽车商业化元年,全球共产销电动汽车6.8万辆,对应的锂离子电池需求176.7万kWh。2017年,全球共产销电动汽车140万辆,7年间年均复合增长率高达54%;对应的锂离子电池需求5370万kWh,年均复合增长率高达63%。汽车电动化时代已经到来。电动汽车的大发展也直接带动了锂离子电池在电动自行车、电动三轮车、低速电动汽车等其他交通工具上的应用,2017年整个交通工具市场的锂电需求为6667万kWh,已超越消费类电子产品市场而成为锂离子电池最大的应用市场。

汽车的电动化和智能化才刚刚开始。主要国家和车企巨头大都已发布雄心勃勃的电动汽车发展计划,而且还在不断调高目标数值。中国计划2020年电动乘用车产销量超200万辆,2025年电动汽车销量占比要达到25%(以总量3000万辆计,2025年要达到750万辆),2030年要达到50%;德国、英国、印度、荷兰等国已先后发布燃油车停售时间表,大致都是在2030-2040年间。德国大众集团5月3日刚刚签订了几份动力电池采购合同,总标的额高达400亿欧元,较该集团数周之前公布的采购总额翻了一番。大众集团在同日举行的年度股东大会上向投资者承诺,到2025年,该集团计划每年售出300万辆电动汽车。通用、雷诺-日产、宝马、奔驰乃至丰田等其他海外车企巨头以及中国主要车企也都有类似的宏伟计划,这里就不赘述。综之,今后多年,电动汽车市场对锂电的需求都将维持高速增长态势。

以终端产品携带的电池电量而言,手机等消费类电子产品以Wh计,电动汽车以kWh计。电动汽车的大发展使得人类探索锂离子电池MWh级的应用成为了可能(1MWh=1000kWh =0.1万kWh),于是,智能化开启了第三阶段——智能电网储能市场。大致从2011年开始,日美中欧等主要国家和地区越来越频繁地开展相关储能项目的实证试验,其中,中国国家电网2011年12月25日投入试运营的“张北风光储输示范工程”是当时规模最大的项目,共使用了9.5万kWh的二次电池,用来存储风电和光电所发电力,其中锂离子电池6.3万kWh。

储能市场的远景规模远比电动汽车市场要大。目前人类每天消耗的电量大约680亿kWh,由于各个时间段用电量的显著差异,需要的发电量比680亿kWh明显要多。采用储能可以实现移峰填谷,减少发电设施的巨大投入。如果每天消耗电量的1%来自二次电池,就将产生6.8亿kWh的锂电需求,大约相当于1500万辆电动汽车的电池用量。如果完全实现电力的移峰填谷,可能需要10%甚至更多,仅此一项的电池需求就比电动汽车市场要大很多(2017年全球汽车总产量9730万辆,多年来增长缓慢)。而且,储能的普及使得人们可以随时随地用电,还会催生更多的用电新需求。就像3G、4G、5G的发展带动的对手机WIFI流量需求暴增一样,这些目前还难以预知的储能新需求的规模有可能比上述储能市场还要大。

总的来看,每一波智能化的发展,都会带来锂电市场规模几何级数的爆发式增长。加上对铅酸电池等其他二次电池的替代市场,锂电产业链发展前景不可限量。

锂电市场的大发展直接带动了制造锂离子电池所需的材料(包括正极材料、负极材料、电解液、隔膜四大关键材料及其他辅材)、制造相关材料所需的原材料等产业的大发展,也快速提升了这些材料和原材料制造所需的资源的需求。表2是锂电产业链的情况描述,这些材料端和资源端的具体产业发展情况,这里就不赘述。

从发展历史和区域看,全球锂电产业链的发展总体上可以用“中日韩三国演义”来概括,中国是后来居上。上世纪最后十年,产业几乎全部集中在日本,之后开始向中韩两国扩散。本世纪头十年,是中韩两国锂电产业追赶日本的过程。以三星SDI和LG化学为代表的韩国企业依靠自动化生产设备上超强的高仿能力降低成本,在中高端市场超越了日本,迫使一些日本巨头或兼并重组(当时全球最大锂离子电池企业三洋电机2009年被松下兼并),或退出锂电产业(如东芝、NEC等)。以比亚迪、天津力神、ATL、比克等为代表的中国企业依靠“半手工半机械化”的“比亚迪模式”也强势崛起,占领了中低端市场。伴随着中韩锂离子电池产业的强势发展,电池制造所需的相关材料和原料制造业,中韩两国也从无到有并迅速发展壮大,多数领域同样也实现了对日本的赶超。

本世纪的第二个十年,开启了中国锂电产业超越日韩的进程。以习近平为核心的新一代领导集体上台之后,高度重视新能源汽车的发展,推出大力度政策组合拳并立竿见影,2013年以来中国电动汽车及锂电新能源产业迅猛发展,到2015年中国电动汽车产销量开始占据全球半壁江山。在电动汽车需求的带动下,短短几年,中国锂离子电池及相关材料和原材料产业,在规模上实现对日韩全面超越的同时,制造能力和技术能力也都取得了长足进步,向着中高端产品市场阔步前进。从全球范围来看,目前中国锂电产业链的发展“风景这边独好”。

下面具体来看中国锂电产业链的发展情况。

三、中国锂电产业链发展情况

中国锂电产业链的发展,经历了一个从无到有再到极为完备的过程。1997年天津力神注册成立,标志着锂离子电池国产化的开始,紧接着比亚迪介入锂电业务,TCL金能、ATL、邦凯、精进能源、比克等于1999-2001年间陆续成立,锂离子电池生产队伍迅速扩大。随着电池产业的集群化和规模化,材料、原材料和资源端的国产化进程也很迅猛。2000年中信国安盟固利成立,最为关键的正极材料开启了国产化进程;几乎与此同时,上海杉杉的负极材料项目实现量产,标志着负极材料国产化的开始。此后,电解液、隔膜、六氟磷酸锂、碳酸锂等材料陆续实现了国产化。

伴随着国产化的深化,中国拥有了极为完善的锂电产业链。截止到2017年底,在四大关键材料方面,正极材料国产化率达到92%,负极材料、电解液的国产化率超过98%,隔膜近几年的国产化率已经快速提升到90%。中国的关键材料涌现出了一批世界级企业,实现自给自足的同时,还有相当一部分出口到了海外市场。

最近几年电动汽车的大发展让中国的锂电产业链从规模上开启了赶超日韩的步伐。从上图可以看到,锂离子电池产业规模近几年的全球占比快速提升,2017年底已经到了50%。四大关键材料的产业规模发展更快,截止到2017年底,正极材料产业规模全球占比超过60%,负极材料超过75%,电解液超过70%,隔膜超过50%。其他材料方面,目前,除了软包电池的包装材料铝塑膜产业规模还比较小之外(注:国内铝塑膜企业所需基材目前基本上来自海外,本质上尚未实现国产化),其他材料的产业规模在全球都占据了相当份额。

产业规模主要体现在市场份额和企业数量这两方面。上面提到的是市场份额,在企业数量方面,锂电产业链的几乎各个环节,中国的企业数量都远超海外其他国家总和,规模上完全实现了超越。在由小到大再由大到强的发展规划方面,中国已经成功走好了第一步。

规模的发展壮大推动了中国锂电产业链上的企业在制造能力和技术能力方面的快速进步。在制造能力方面,以锂离子电池而言,以CATL、比亚迪、天津力神等为代表的中国企业在自动化生产程度方面已经达到或超越松下、LG化学、三星SDI等日韩巨头,对生产的控制和产品品质方面这几年取得了长足进步。电池生产线上控制节点的数量,2014年中国领先企业只有100个左右,到2017年已经发展到1000多个,和日韩巨头基本相当。对应的是良品率的大幅提升:中国领先企业的良品率由2014年的约70%提升到2017年的90%以上。随着工程师能力的不断提升,中国领先企业的良品率可望在2020年前后向日韩巨头看齐。电池方面的显著进步当然离不开材料和设备等方面的进步,这些方面这里就不赘述。

在技术能力方面,中国领先企业或已达到了韩国巨头的水平,总体也不输于海外企业。在200Wh/kg以上高能量密度的电池的应用方面,2017年中国纯电动乘用车的装机量占比已经达到了1/3,而海外市场除了松下和特斯拉之外,其他车企的电动乘用车产品以及韩国巨头LG化学、三星SDI的装机电池的能量密度普遍没有达到200Wh/kg。在高镍NCM811材料的生产方面,2017年全球超过80%的NCM811材料由中国企业生产的(中国企业的供应量在1100吨以上)。在汽车已进入电动化的时代,中国在锂电方面的快速进步已经引起了日韩美欧等国的高度重视。在最近的中美贸易纠纷中,美方已经明确表示了相关担忧。而对中国来说,做好锂离子电池产业,将非常有利于实现汽车领域的“弯道超车”,也将为未来智能汽车、智能电网等关键产业和基础设施智能化的发展打下坚实基础,从而有能力推动整个产业经济结构的不断升级,最终实现中国经济的腾飞。

四、锂电产业链发展特点

通常,一个国家的第二产业的发展,就生产方式而言由低到高大致会经历三个阶段:由劳动密集型到资本密集型再到技术密集型。一般来说,一个产业通常只具备其中一个类型的属性,所以,站在国家的高度,当经济发展到一定程度的时候,产业需要“腾笼换鸟”,这就是调整产业结构。锂电产业链是个特殊的产业,特殊之处有二:一是锂电产业已经由劳动密集型过渡到了资本密集型;二是锂电产业自始至终都是技术密集型,这也是它的市场得以持续不断扩大的根本原因。具体到企业,生存和发展需要持续依赖技术进步,否则就会被淘汰。这两点是锂电产业链发展最鲜明的特点。

前面已经提到,中国锂电产业链的崛起依靠的是“半手工半机械化”的“比亚迪模式”,这种模式非常适合当时中国劳动力丰富且相对廉价的社会特点,也非常契合当时的市场特点。当时锂离子电池只是在消费类电子产品市场应用。一般来说,一个消费终端产品只装配一只电池;笔记本电脑相对最复杂,一台电脑有4-6只电池。总体来说那时市场对电池的一致性要求不高,中国企业得以凭借低成本优势,依靠国人的勤劳和智慧迅速让锂电产业发展成为“三足鼎立”中的一足。

随着电动汽车时代的到来,主体应用场景发生了变化。一辆车装配的锂离子电池数量从几百只到数千只甚至上万只不等,这对电池的一致性要求很高,“半手工半机械化”的“比亚迪模式”已经不再适合,大规模、高程度的自动化生产就成了必须,这样,电池的生产方式就必须要从劳动密集型过渡到资本密集型。目前,中国电动汽车用动力锂离子电池的生产基本上实现了自动化,其中,CATL和比亚迪等领先企业生产设备的先进程度甚至超越了日韩锂电巨头。中国锂电产业总体上已成功转型成为资本密集型产业。

而将来以智能电网应用为代表的储能市场,一套储能系统的锂离子电池数量可能是数万只甚至数十万只,这对电池的一致性要求更高,需要更大规模、更高程度和更高效率的自动化生产,资本密集程度将进一步提升的同时,生产本身的科技含量也将进一步提升。

电池的一致性除了电池本身的生产要求大规模和自动化之外,也对所需各种材料的一致性提出了越来越高的要求,材料领域同样需要大规模、高程度的自动化生产,因此,材料行业也和电池一样正在逐渐发展成为一个重资产行业,资本密集程度在不断提升中。

锂电产业链技术密集型这个特点,贯穿着产业诞生和发展的始终。就最关键的锂离子电池能量密度指标而言,1990年索尼上市的第一只电池的能量密度不到120Wh/kg,现在高端手机用的锂离子电池能量密度普遍达到了250Wh/kg,而电动汽车用动力锂离子电池能量密度领先企业已经做到了300Wh/kg以上。电池能量密度的每一个微小进步,都需要产业链各环节齐心协力共同推动,在电动汽车高速发展的今天,这一特点体现得越来越明显。近两年中国政府推出的新能源汽车补贴政策,我们可以看到相关技术要求一年一个台阶在提升,等于是在要求企业的产品每年都需要有明显改进,否则就会被市场淘汰。这样,企业的生存和发展需要持续依赖技术进步。

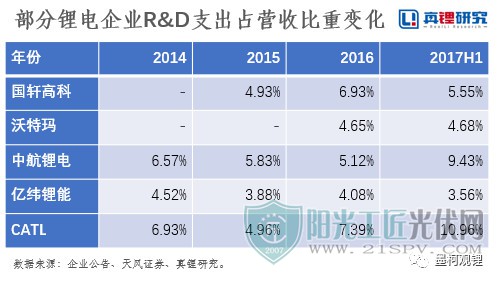

科技部的数据显示,2017年全社会R&D支出(研发投入)大约1.76万亿元,占GDP比重为2.15%,超过欧盟15国2.1%的平均水平。真锂研究的跟踪显示,2017年锂电产业链主要企业的R&D支出占企业营收的比重,多数达到了4%以上的高水平。中国最大的锂离子电池企业CATL的招股说明书显示,该企业2017年上半年的R&D支出甚至占到其当期营收的10%以上,对应的研发团队人数高达3628人,大部分是硕士和博士学历。高研发投入带来的直接结果就是中国锂电产业的快速进步,中国企业在全球市场攻城略地,其中CATL的能力已经获得了欧洲车企巨头们的广泛认可,宝马、雷诺、大众、奔驰等LG化学和三星SDI的主要客户已经纷纷与CATL签署了巨额电池采购订单。可以预见,在中国政府持续不断的政策推动下,中国锂电产业链的技术密集型特点会日益强化。

另外,通过前面的分析,我们其实也可以看到,锂离子电池产品未来或将具备大宗商品的基本属性,和原油、有色金属、钢铁等一样,是广泛用于工农业生产和消费的大批量买卖的必须的物质商品。但是,与一般大宗商品显著不同的是锂离子电池需要越来越高的技术含量,这同时要求制造电池所需的材料、原材料以及相关的生产设备、检测设备等同样也要具备越来越高的技术含量。这样的一个大宗商品,是推动工农业生产和消费不断升级的基本元素。成为特殊的、有科技含量的大宗商品也将会是锂电产业发展的一个显著特点。

五、锂电产业链发展预测

在锂离子电池三大市场(消费类电子产品市场、交通工具电动化市场、工业&储能市场)中,以电动汽车为代表的交通工具电动化市场需求量2017年已经超越消费市场而成为最大市场。不难看到,未来几年锂电市场的需求增长将更加依赖电动汽车,之后,以智能电网为代表的储能市场会崛起,带给锂电产业链更大的需求增长空间。

2017年工信部、发改委、科技部联合印发的《汽车产业中长期发展规划》(工信部联装【2017】53号,以下称《规划》)明确提出的中国新能源汽车发展目标是:2020年200万辆以上,2025年产销占比20%(对应700万辆)以上。新能源汽车目前几乎都是电动汽车,以此目标看,中国电动汽车市场的锂离子电池需求2020年或达100GWh以上,所有市场锂电需求合计将达183GWh,总产值将达1830亿元(以政府目标1元/Wh计),加上材料、原材料及相关设备产业等,锂电产业链(不含下游应用)各环节总产值合计将达到4000亿元以上。

(注:此预测作于2018年春节前后,实际情况显示,中国电动汽车市场锂电装机总量要明显高于当时预测)

预计到2025年,仅中国电动汽车市场锂离子电池需求就将达到350GWh(如果《规划》目标能够大致实现),这样,在考虑电池和材料售价逐步下降的情况下,中国市场整个锂电产业链(不含下游应用)各环节总产值合计可能将突破1万亿元。届时,储能市场或将全面爆发,继续为锂离子电池产业发展带来持续的、强劲的高增长动能。

在电池能量密度和成本方面,《规划》提出的目标是:到2020年,动力电池单体能量密度达到300Wh/kg以上,力争实现350Wh/kg,系统能量密度力争达到260Wh/kg、成本降至1元/Wh以下。其中,系统能量密度目标如果实现,就将基本解决电动汽车“里程焦虑”问题,而成本目标能够实现,电动汽车就具备使用效益。两个目标如果都实现,电动汽车就会迎来一个没有补贴也能大发展的时代,同时,中国可能领导全球锂电发展乃至电动汽车发展潮流。真锂研究预计,成本目标届时普遍能够实现,而系统能量密度目标部分高端产品能够实现,普遍实现的时间可能会推后一至两年。

市场规模不断扩大的同时,随着能量密度和成本目标的不断推进,锂电产业链各环节的产业集中度也将不断提升。这将体现在企业数量和产业区域分布两方面。企业数量上,以车用动力锂离子电池为例,2017年开启了集中化进程,同时也是在洗牌,年底电池企业数量89家,较上年度减少了20家。真锂研究预计2018年将进一步减少30家,到2020年底或将只剩下20家左右,同时,幸存的每家企业的产能规模都会较目前有大幅度扩张。相关的各种材料及原材料方面同时也开启了集中化进程和洗牌进程,技术进步跟不上行业发展水平的企业的市场份额在萎缩,而技术领先企业的市场份额则在高速扩张,具体情况这里就不赘述。

新能源汽车高额补贴政策刺激了产业的快速发展,但也导致泥沙俱下。随着补贴政策对技术要求的逐步提高,落后企业日益难以为继。真锂研究认为,在2025年之前锂电产业将会有接连两波洗牌浪潮,目前是第一波,直接表现在市场份额的变化上,背后体现的是能力的差距,包括技术能力和制造能力。预计2020年之后会开启第二波洗牌浪潮,直接表现在技术变革上,背后体现的是对革新技术的拥有(或接受)和转化能力。可能的新技术有固态锂离子电池技术、包括富锂锰基材料在内的固溶体类正极材料技术等,有些新技术可能会带来生产方式的革命性变化。因此,目前这一波洗牌浪潮结束之后形成的锂电产业格局并不稳固。

区域分布方面,真锂研究认为,在中国范围内,锂电产业链确定将会向为数不多的几个地方高度集中。这主要受以下两个因素决定:一是产品技术开发需要的协同合作程度越来越高,甚至需要集中组团攻关,合作伙伴相距近,有利于协同开发;二是对于如何布局生产以降低成本,企业会越来越侧重于综合考量。企业选址的主要因素有:贴近市场或资源端以降低运输成本,选择生产要素(土地、人才、能源、资本等)价廉或易获取的地方以降低生产成本,对稳定的政策环境的期望,有利于企业抱团行进,对员工生活成本的考量等等。目前企业选址一般是侧重于某一两个因素,导致锂电产业格局相对分散,各种因素综合考量之后,一些区域将会脱颖而出。

对于锂电产业发展所需的资源,真锂研究认为,除了锂资源需求是确定的之外,其他资源需求都因为有可能被替代而存在或多或少的不确定性。近一年多来钴价的飙涨推动了高镍少钴正极材料的快速应用,而这终将推动无钴时代的提前到来;固态锂离子电池若实现商业化应用,则会压缩电解液和隔膜的生存空间,降低对石化资源的需求;等等。这种资源端需求可能存在的不确定性,增加了我们对未来锂电产业发展格局和技术发展趋势判断的难度,但这也给了后进者机会,让锂电的发展充满魅力。

六、结语

第四次工业革命可能已经来临。纵观历史,每一次的工业革命都会深刻影响到国家命运。18世纪60年代到19世纪40年代的第一次工业革命始于英国,以瓦特改良蒸汽机为标志,英国率先完成了从工场手工业向机器大工业生产的过渡,造就了“日不落帝国”的辉煌。19世纪下半叶到20世纪初的第二次工业革命始于美国,电力替代了蒸汽,工业生产更高效,规模也更大,美国由此取代了英国在国际上的地位。二战后人类进入到了以科技革命为代表的第三次工业革命,科技引发了互联网信息革命,并让工业生产变得更为复杂和先进,美国继续领先并发展成为超级国家,在全球格局中居支配地位。

而锂离子电池的大规模应用可能是第四次工业革命开启的标志。锂离子电池的应用推动了笔记本电脑的普及,使人类进入到移动工作时代,同时,锂离子电池也让移动通信终端实现了智能化,信息的发布和获取变得前所未有的迅速和便捷。目前如火如荼开展的汽车电动化浪潮让智能交通的前景变得日益清晰。不久的将来,电网基础设施乃至工业生产等可能皆会在锂离子电池的基础上陆续实现智能化,人类的生产和生活将进入更高阶形态。

对于中国来说,错过第一次工业革命让中国开始落后,国力开始走下坡路;错过第二次工业革命让中国的近代饱受西方列强欺凌,并最终引发日本发动全面侵华战争。改革开放让中国赶上了第三次工业革命的末班车,中国经济开启了持续高速增长的奇迹,综合国力大幅攀升,目前已仅次于美国而位居全球第二。现在,如果锂离子电池产业能够成功实现由大到强,那么,中国不仅将在电动汽车领域实现“弯道超车”,还可能在智能电网以及其他智能化领域取得领先,中国的未来将会更加光明。

原标题:锂离子电池产业链发展研究报告

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...