储能自古有之,只是在不同的时代,依据人类对不同能源的依赖,不同的矛盾赋予储能不同的内容。当代主要是储热、储氢和储电。由于电能是目前最便于生产、输送、分配和利用的一种能量形式,所以在现代生产和生活中获得了最为广泛的应用,在储能领域里,储电也就成了最核心的内容。

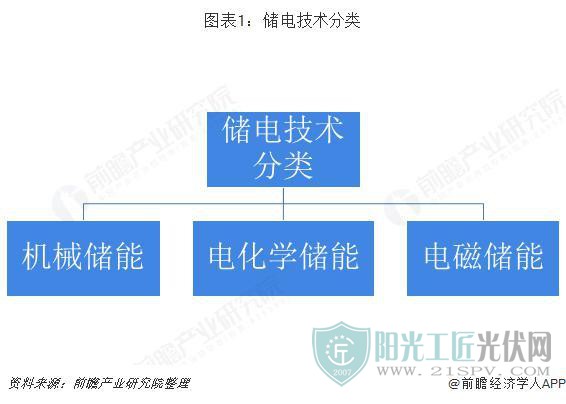

与其它的能量形式相比,电能本身不便于大规模存储,故储电的基本思路是把电能转化成其它形式的能量,需要时再通过其它形式的能量转换回来。根据不同的储电技术,主要分为机械储能、电化学储能和电磁储能。

电化学储能规模位列第二

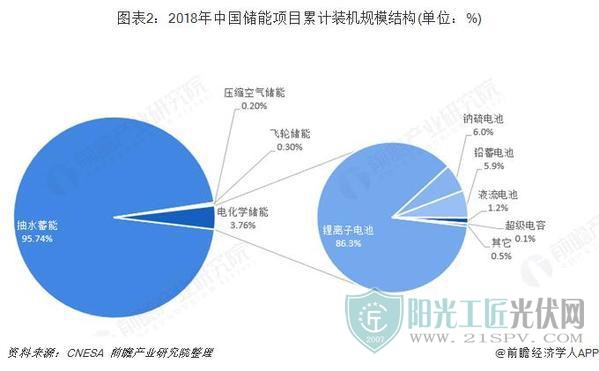

根据CNESA全球储能项目库的不完全统计,截至2018年底,中国已投运储能项目累计装机规模31.3GW,其中抽水蓄能的累计装机规模最大,占比95.74%;电化学储能的累计装机规模位列第二,占比3.76%

中国电化学储能进入“GW”时代

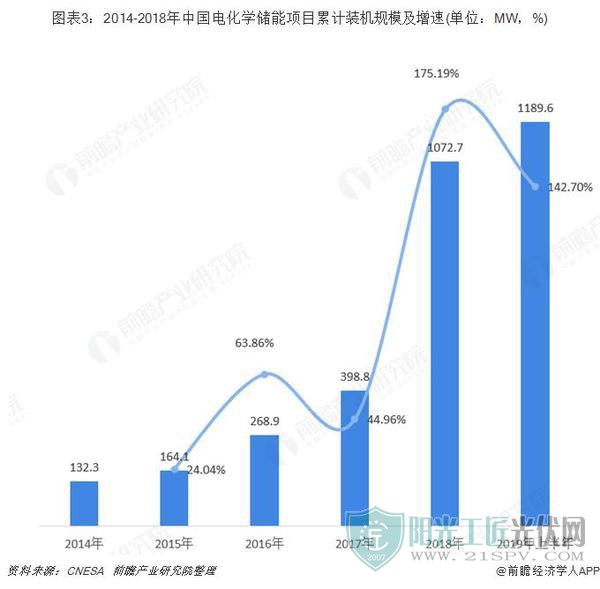

近年来,我国电化学储能规模增长迅速。2014年,电化学储能累计装机规模仅为132.3MW,到了2016年,储能规模翻了一倍,达到268.9MW。2017年,电化学储能装机累计容量为389.8MW,同比增长44.96%。中关村储能产业技术联盟发布《储能产业研究白皮书2019》显示,截至2018年12月底,中国已投运电化学储能项目的累计装机规模为1.07GW,同比增长175.19%。这意味着中国电化学储能产业真正进入规模化、快速发展的阶段。

据CNESA数据显示,2019年上半年,中国新增投运电化学储能装机规模116.9MW,同比增长16.4%。截至2019年6月底,中国已投运电化学储能项目的累计装机规模为1189.6MW,占储能市场的3.8%,同比增长142.7%。

据CNESA数据显示,2019年上半年,中国新增投运电化学储能装机规模116.9MW,同比增长16.4%。截至2019年6月底,中国已投运电化学储能项目的累计装机规模为1189.6MW,占储能市场的3.8%,同比增长142.7%。

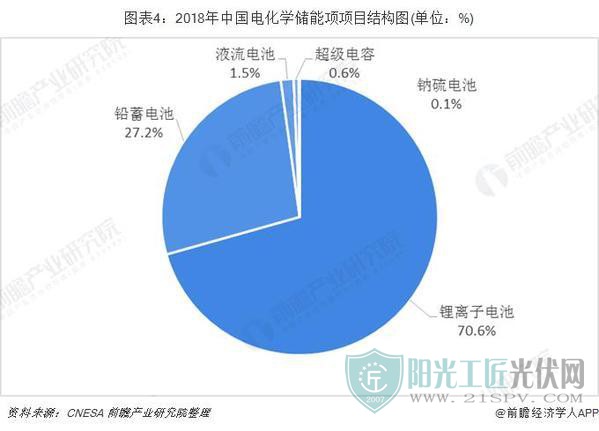

2018年,在各类电化学储能技术中,锂离子电池的累计装机规模最大,为758.8MW,占比70.6%。其实是铅蓄电池,占比27.2%。钠硫电池占比最小,仅为0.1%。

电网侧储能爆发带动电化学储能规模的发展

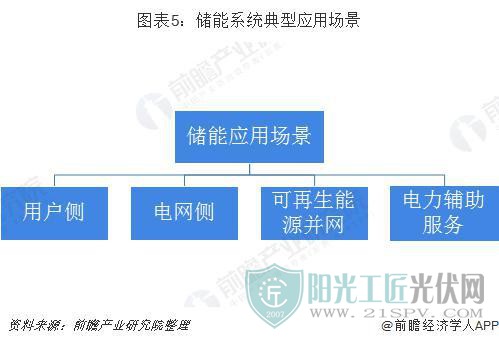

储能系统典型应用场景包括:用户侧(削峰填谷、需求侧响应等)、电网侧、可再生能源并网(集中式配套、分布式微网等)、电力辅助服务等。在2018年之前,我国储能主要应用场景为用户侧。

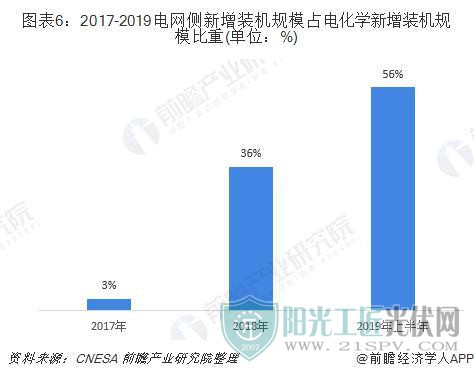

2017年,中国新增投运的电化学储能项目的应用分布中,用户侧领域的新增掌机规模所占比重最大,为59%;其次是集中式可再生能源并网领域,所占比重接近25%。2018年中国储能结构发生了明显变化,从2017年之前以用户侧为主转变为以电网侧为主。

根据CNESA储能项目数据库的统计,2018年新增投运(不包含规划、在建和正在调试的储能项目)的电网侧电化学储能规模206.8MW,占2018年全国新增投运电化学储能规模的36%,占各类储能应用之首。截至2019年6月底,在电化学储能应用分布中,电网侧新增投运项目的装机占比最大,为56%。据CNESA全球储能项目库的初步统计,近期规划/在建的电网侧电化学储能项目的总规模已经超过1.4GWh,预计未来1-2年电网侧储能还将迎来跨越式的发展。

根据CNESA储能项目数据库的统计,2018年新增投运(不包含规划、在建和正在调试的储能项目)的电网侧电化学储能规模206.8MW,占2018年全国新增投运电化学储能规模的36%,占各类储能应用之首。截至2019年6月底,在电化学储能应用分布中,电网侧新增投运项目的装机占比最大,为56%。据CNESA全球储能项目库的初步统计,近期规划/在建的电网侧电化学储能项目的总规模已经超过1.4GWh,预计未来1-2年电网侧储能还将迎来跨越式的发展。

江苏镇江火电机组退役成电网侧爆发偶然因素

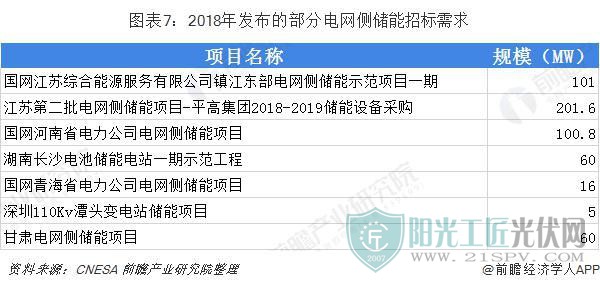

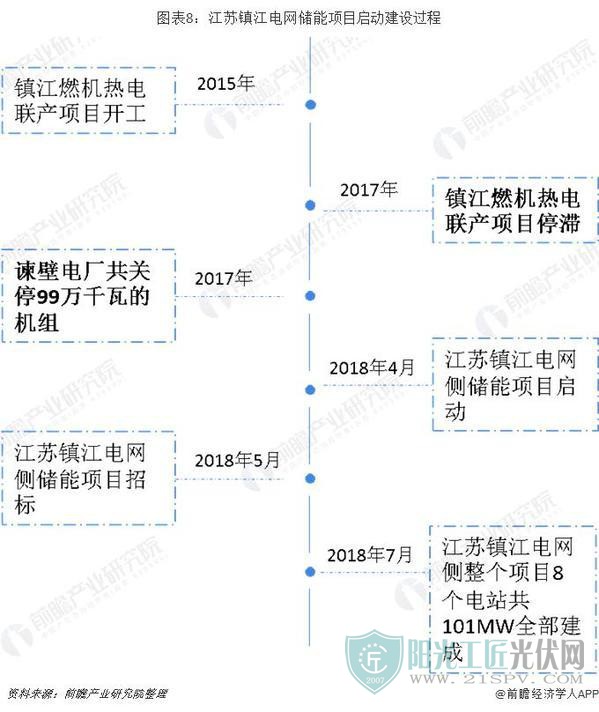

2018年江苏省百兆级的储能项目成了中国电网侧储能爆发的偶然因素。2018年5月年因火电机组退役、夏季用电高峰等因素江苏率先发布百兆级储能项目招标,同年7月项目建设完成。在江苏之后,河南、湖南、甘肃以及浙江等省网公司也都相继发布了百MW级储能项目的采购需求。

而江苏储能项目的招标始于多个偶然因素。江苏镇江的谏壁电厂始建于1959年,根据国家相关政策,该电厂建于上世纪80年代之前的机组要陆续关停。在2017年,谏壁电厂共关停了99万千瓦的机组。在谏壁电厂关停之前,镇江政府计划新建天然气发电厂来补充电力,由上海中盛实业投资。2015年镇江燃机热电联产项目开工,一期总装机容量95万千瓦,原计划于2017年夏天投运,和谏壁电厂关停机组无缝连接。

但上海中盛因资金等问题,使这个项目陷入停滞状态。进入2018年夏天,用电需求增加,电力供应不足,在这种情况下,江苏镇江电网启动了电网储能项目。在镇江之后,江苏启动二期电网储能项目,涉及到南京、苏州、淮安、盐城和扬州等地区。这些项目规模加起来超过1GWh。

电化学储能行业发展趋势分析

电源侧、用户侧和电网侧三足鼎立

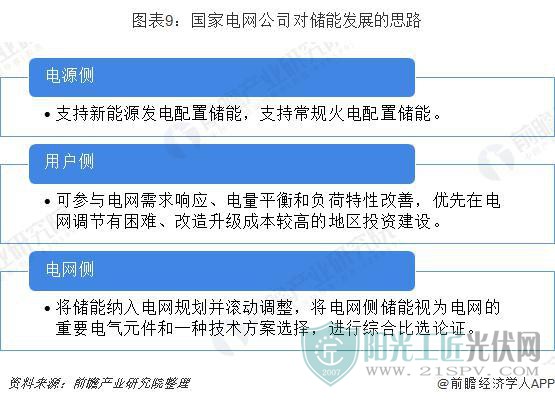

从政策方面来看,2019年2月国家电网公司办公厅印发《关于促进电化学储能健康有序发展的指导意见》。意见明确了国家电网公司对储能的支持和发展的思路。《意见》指出,在国家尚未出台新的鼓励政策的情况下,各省级电力公司不参与电源侧和客户侧储能投资建设,可以根据需要,以技术创新和解决工程应用难题为目标,开展电网侧储能试点示范应用。推动政府主管部门将各省级电力公司投资的电网侧储能计入有效资产,通过输配电价疏导。同时在电源侧,支持新能源发电配置储能,支持常规火电配置储能。在用户侧,可参与电网需求响应、电量平衡和负荷特性改善,优先在电网调节有困难、改造升级成本较高的地区投资建设。在电网侧,将储能纳入电网规划并滚动调整,将电网侧储能视为电网的重要电气元件和一种技术方案选择,进行综合比选论证。

市场规模持续高速增长

从市场规模来看,电化学储能规模仍将保持高速增长。CNESA研究部预测,截止到2019年底,我国电化学储能的累计投运规模将达到1.92GW,年增速89%,在“十三五”的收官之年,即2020年,将延续超过70%的年增长速度,到2021年,储能的应用将在全领域铺开,规模化生产趋势明显推动储能系统成本的理性下降。随着电力体制改革的进一步推进,推动市场化机制和价格机制的储能政策将为储能应用带来新一轮的高速发展,市场需求也将趋于刚性,在此景下,电化学储能的规模将实现两连跳,2022年突破10GW,2023年接近20GW。

以上数据来源参考前瞻产业研究院发布的《中国储能行业市场前瞻与投资预测分析报告》

原标题:十张图了解2019年中国电化学储能市场现状和趋势 电化学储能市场进入“GW”时代

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...