在终端需求不佳的情况下,加工厂接单量逐步萎缩,对上游光伏玻璃的刚性需求较为乏力。尽管市场运行不佳,超白压延玻璃产能却依旧保持增长势头。继吴江南玻之后,陕西彩虹、江苏金达、南通新纪元窑炉相继点火投产。据卓创数据显示,截至目前国内原片产能较去年底增加1550吨/日,涨幅14.53%。与之相比,冷修窑炉仅1座,产能250吨/日。随着供过于求的逐步加剧,3.2mm原片价格累计下调2-2.5元/平方米,由年初的21.5元/平方米,下调至19-19.5元/平方米,降幅9.3%-11.63%。现阶段钢片需求持续萎缩,多数厂家受盈利偏低影响,生产积极性不高,主流成交价格下调1元/平方米,报29元/平方米,降幅3.33%。镀膜玻璃价格亦下调1元/平方米,主流成交32元/平方米,降幅达3.03%。

上半年国内光伏玻璃市场走势僵持,整体运行呈现下行态势。虽然年初加工厂复工后需求出现小幅上涨,但终端市场运行乏力,未能形成持续拉涨。由于“路条”审批速度过慢及政策存在不确定性,电站建设未能如期启动,分布式示范项目更是进度缓慢。在终端需求不佳的情况下,加工厂接单量逐步萎缩,对上游光伏玻璃的刚性需求较为乏力。尽管市场运行不佳,超白压延玻璃产能却依旧保持增长势头。继吴江南玻之后,陕西彩虹、江苏金达、南通新纪元窑炉相继点火投产。据卓创数据显示,截至目前国内原片产能较去年底增加1550吨/日,涨幅14.53%。与之相比,冷修窑炉仅1座,产能250吨/日。随着供过于求的逐步加剧,3.2mm原片价格累计下调2-2.5元/平方米,由年初的21.5元/平方米,下调至19-19.5元/平方米,降幅9.3%-11.63%。现阶段钢片需求持续萎缩,多数厂家受盈利偏低影响,生产积极性不高,主流成交价格下调1元/平方米,报29元/平方米,降幅3.33%。镀膜玻璃价格亦下调1元/平方米,主流成交32元/平方米,降幅达3.03%。

市场供应分析

超白压延生产线变化

吴江南玻玻璃有限公司一窑五线650吨超白压延玻璃生产线于3月2日点火;

陕西彩虹电子玻璃有限公司一窑两线250吨超白压延玻璃窑炉于3月12日点火;

江苏金达光伏玻璃有限公司一窑五线650吨超白压延玻璃窑炉于4月13日点火。

南通新纪元节能科技有限公司一窑两线250吨超白压延玻璃已于5月18日点火。

天津中环玻璃有限公司一窑两线250吨超白压延玻璃窑炉于5月30日放水冷修。

超白压延玻璃产能分析

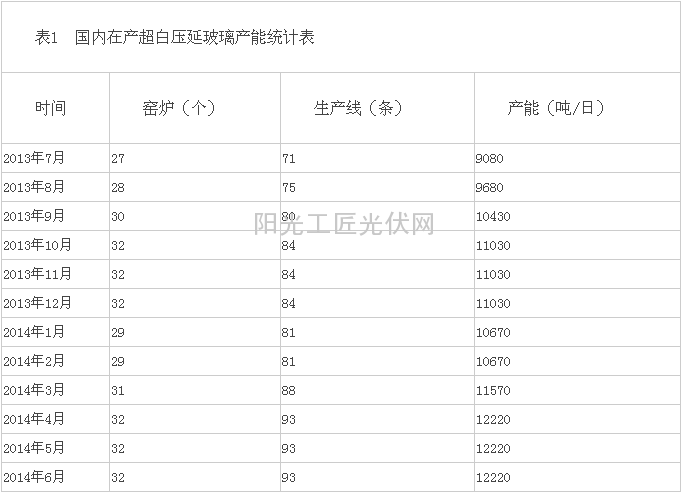

截至6月底,国内超白压延玻璃在产厂22家,窑炉32个,生产线93条,较年初增加12条。产能达12220吨/日,较年初增加1550吨/日,涨幅达14.53%。6月份超白压延玻璃原片产量在8338吨/日左右。较年初增加247吨/日,涨幅达14.75%。

光伏玻璃进出口数据分析

5月份我国光伏玻璃进口量约为1360吨,与去年同比上涨143.1%;5月份我国光伏玻璃进口金额约为835万美元,与去年同比增长115.87%。

1-5月我国光伏玻璃进口总量约为4725吨,与去年同比增长32.81%;1-5月我国光伏玻璃进口金额约为3387万美元,与去年同比增长116.35%。

5月份我国光伏玻璃出口数量约为10.24万吨,与去年同比增长15.79%;5月份我国光伏玻璃出口金额约为0.94亿美元,与去年同比增长4.59%。

1-5月份我国光伏玻璃出口数量约为39.33万吨,与去年同比增长19.29%;1-5月份我国光伏玻璃出口金额约为3.99亿美元,与去年同比增长9.43%。

太阳能电池进出口数据分析

5月份我国太阳能电池进口数量约为1.17亿个,与去年同比上涨52.15%;5月份我国太阳能电池进口金额约为2.25亿美元,与去年同比上涨62.29%。

1-5月份我国太阳能电池进口数量约为5.34亿个,与去年同比增长66.36%。1-5月份我国太阳能电池进口金额约为9.31亿美元,与去年同比上涨52.47%。

5月份我国太阳能电池出口数量约为0.67亿个,与去年同期相比上涨28.67%;5月份我国太阳能电池出口金额约为12.04亿美元,与去年同期相比上涨42.57%。

1-5月份我国太阳能电池出口数量约为3.13亿个,与去年同期相比上涨60.98%;1-5月份我国太阳能电池出口金额约为54.92亿美元,与去年同期相比增长25.64%。

光伏玻璃上下游市场分析

第一阶段:供应压力增大 价格节节走低(年初至3月底)。联碱企业开工负荷较高,纯碱供应压力增加。在持续增大的库存压力下,纯碱企业多降价促销。国内联碱厂家轻碱价格由1月初的1350-1450元/吨下滑至3月底的1200-1300元/吨,跌幅达到11.1%。

第二阶段:限产检修增多 纯碱价格攀升(3月底至5月初)。氯化铵的价格处于历史新低,联碱企业库存压力极大,不少企业出现爆仓的情况。氯化铵价低量多,轻碱前期持续走低,华东等地联碱企业开始限产保价,供应压力有所减缓,华东、华中企业价格上调。至5月初,联碱企业及氨碱企业轻碱多涨回至年初价位。但至此重碱仍保持低迷走势,主要因纯碱企业重碱生产比例较多,重碱下游平板玻璃需求不振。

第三阶段:需求一般 轻碱稳中略跌(5月初至今)。5月至今重碱小幅上涨,但持续上行阻力较大。轻碱在上涨后受到下游企业的抵触,江苏苏南及华中地区价格小幅回调。氨碱及联碱企业普遍开工率较高,之前供应紧缺的情况已不存在。由于氯化铵价格过低,受成本面支撑,联碱企业无意再度下调纯碱价格,因此行情陷入僵持。

光伏玻璃市场后市预测

受资金短缺等因素影响,国内电站需求未能如期启动。随着政策的逐步细化,装机量或将在三季度中下旬迎来增长。目前分布式示范项目已经开始启动,尽管8GW装机目标较难完成,但在各省装机补贴政策推动下,装机量或将出现小幅抢装。现国有企业纷纷涉足光伏电站建设,企业拥有较多的储备项目,部分装机项目也将于下半年开工建设。由于地面电站存在收益高、限制因素少的特点,受到西部地区的持续追捧,不排除装机比例上调的可能性。一旦电站需求量有所上涨,国内市场将有效带动光伏玻璃产能的消化。同时,美国第二次“反倾销”初裁结果将于7月28日公布,年底将正式公布“双反”终裁结果。如果台湾地区被纳入征税范围,失去价格优势后美国市场份额将大幅下滑。据卓创分析,在国内、国外市场普遍存在不确定性因素的情况下,大幅增长的光伏玻璃产能背后供过于求的风险将进一步加剧。

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...