一边是国内市场需求的萎缩,截止11月份,2019年新增装机不足20GW;另一边却是行业头部企业扩产脚步不停,2019年仅隆基就宣布了超过80GW的扩产计划,可以预见的是,光伏的“厮杀”已经启幕。作为近年已然成为主流的电池技术——PERC电池吸引了若干“掘金者”进入,同时也成就了通威、爱旭、润阳等一批电池企业“弯道超车”,一跃成为PERC电池大户。

从目前的发展情况来看,未来2-3年内PERC仍将占据市场主导地位。2018年以来,PERC电池产能持续扩张,PV Infolink数据显示,2019年单晶PERC电池产能预计达到116GW,2020年将进一步增长至158GW;而从EnergyTrend统计的PERC电池厂家产能来看,前15家电池厂2019年底产能就将超过100GW,2020年将超过135GW,很明显,大部分的PERC电池产能聚集在头部企业。

电池片产能预估(来源:PVInfolink)

TOP15 PERC电池片厂家产能预测(来源:EnergyTrend)

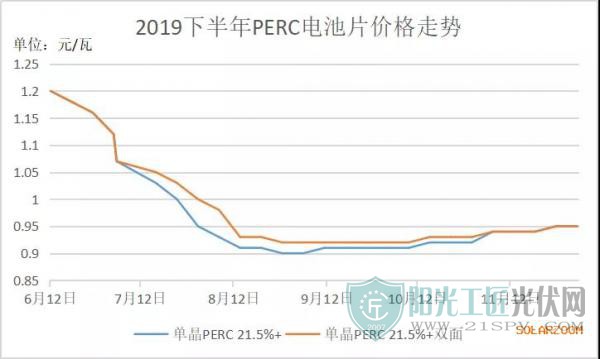

与前仆后继的产能扩张同步的是,从今年6月中旬开始,需求不及预期加之新增PERC产能大量投产,阶段性的供需失衡使得单晶PERC电池片价格大幅下滑,一度降至0.9元/瓦,尽管目前已有小幅反弹,但相较年初价格而言降幅仍超过25%。

有行业人士告诉光伏們,由于三季度PERC电池大幅降价,电池片盈利能力下降,业内实际扩产意愿较弱,同时大尺寸硅片一定程度上或将影响电池企业扩产规划,因此整体来看PERC扩产速度将有所放缓。

尽管如此,某PERC设备企业表示,“2020年PERC市场还是比较有热情的,预计2020年上半年下游客户会观望一阵,下半年大硅片PERC会上来,另外有些厂商比较关注PERC+,目前扩的PERC产能都预留了机位。”

一方面,随着PERC产能的大量释放,如果需求端不匹配,势必将给价格带来巨大压力;另一方面,PERC产品市占率的提升,也将带来市场格局的变化。近日,光伏們通过采访了解到,行业中对于明年PERC的供需情况主要存在着两种不同的声音,有人认为明年PERC将面临一定程度的产能过剩,也有人认为明年将淘汰一定落后产能,因此总体供需基本平衡。

某设备企业在投资者交流会中表示,今年四季度PERC订单出现好转,行业在谈订单总规模约40GW,目前PERC产能约100GW,预计2020年将有30-40GW多晶产能可能面临淘汰,同时前两三年投产的约20GW老PERC产能因成本较高也可能被淘汰,因此明年若按全球需求140-150GW预测,PERC电池片反而可能存在一定供给缺口。

某一线组件厂人士也表示,明年市场将主打高效产品,因此高效率的部分不会很过剩,而如果效率做不上去的产线确实可能面临淘汰。

也有业内人士表示,明年PERC会有一定比例过剩,因为即使只算新产能,体量也已经非常大,因此预计明年单晶价格会有比较大的下降,包括单晶硅片、电池片和组件在内,预计二季度中下开始都将呈下跌趋势,“高效单晶双面组件价格可能会跌到1.5元/瓦以下,其实今年单晶组件下降的幅度就非常明显了。”该人士表示,在这样的情况下,明年单晶市占率将进一步快速提升,预计至少占比85 %,甚至可能在90%以上。

对此,某电池厂内部人员表示,“其实这两个观点并不矛盾,首先明年二季度会有大量的PERC产能释放,所以在一、二季度的时候会有产能过剩,这一观点没有问题;其次,早期的PERC产能以及多晶面临淘汰的问题应该是集中在二、三季度之后,因为当新的PERC产能释放之后,整个生产成本、市场格局都会迎来比较大的调整,有些多晶产能就会被淘汰,但从硅料端的遗留来看,多晶也不可能全部被单晶取代,还会剩一点,所以多晶只会从目前约40%的市场占有率再进一步下滑。”

“今年年底PERC产能大概125GW左右,明年将进一步扩大至180GW,其中新增产能55GW主要集中在通威、润阳、爱旭和隆基等头部企业。从需求来看明年国内装机乐观估计大概50GW,全球需求预计150GW,从目前来看,单晶PERC产能足以满足全球需求,因此多晶肯定会面临一部分淘汰,预计市占率将下滑至10%左右。”上述人士补充到。

实际上,多晶的“窘境”已经在2019年下半年开始凸显。从菜花料到多晶硅片、电池片以及组件,产业链价格正在全面下跌。这在近期的招标价格中也能略窥一二,日前中能建2020年1GW集采中,多晶组件开标价格最低为1.54元/W。据光伏們了解,目前多晶组件已有低于1.5元/瓦的价格出现。

可以预见的是,2020年,单晶市占率将进一步提升,挤占多晶市场份额。对于单晶企业来说,以隆基为代表的单晶企业扩产速度令人咂舌,2020年将是价格竞争压力巨大的一年。而对于多晶企业来说,这可能是决定生死存亡的一年。

原标题:2020年单晶PERC产能或将超过150GW: 多晶面临末位淘汰"重压"

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...