业绩要点

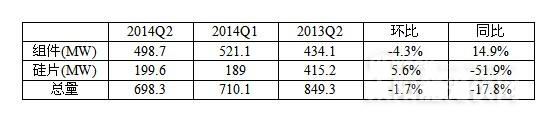

太阳能组件出货量498.7兆瓦,去年同期及上季度分别为434.1兆瓦与521.1兆瓦;太阳能硅片与组件698.3兆瓦,去年同期及上季度分别为849.3兆瓦与710.1兆瓦。

·净营收额3.87亿美元,去年同期及上季度分别为3.77亿美元与4.15亿美元

·毛利润5690万美元,去年同期及上季度分别为3040万美元与4400万美元;毛利率14.7%,去年同期及上季度分别为8.0%及10.65

·运营利润1060万美元,去年同期及上季度分别为-1660万美元与-870万美元;运营利润率2.7%,去年同期及上季度分别为-4.4%及-2.1%

·归属于普通股股东的净利润为80万美元,基本与摊薄每股收益0.00美元,美国存托证券每股摊薄后收益0.01美元

截止2014年二季度末,现金、现金等价物及受限制现金总额2.188亿美元,截止去年同期末及上季度末的现金总额分别为4.058亿美元及2.149亿美元

·运营活动产生的现金流为4060万美元,去年同期与上季度分别为6550万美元与1.123亿美元

“第二季度,昱辉阳光重归盈利轨道,毛利率达14.7%——超出市场一致预期及我们原先预期,对此我们深感高兴。” 昱辉阳光首席执行官李仙寿表示,“持续改善的运营业务及差异化且具有竞争力的全球化业务模式共同推动昱辉阳光二季度的业绩提升。基于此,我们预计2014下半年昱辉阳光的业绩更为强劲。”

“随着全球各地光伏贸易争端此起彼伏,中国太阳能制造商所面临的国际商业环境愈来愈具有挑战性。不过,昱辉阳光能够凭借差异化业务模式在国际市场开辟一片天地。凭借遍布全球的OEM合作关系,我们拥有强大且本土化的国际运营业务与广泛的海外生产网络。具体而言,我们已在7个国家成立11家制造工厂,组件产能高达1.1吉瓦。全球化构架确保我们能够迅速适应全球市场变动。持续投资于全球网络战略已为我们赢得新客户,并获得业内对我们太阳能产品的认可。”

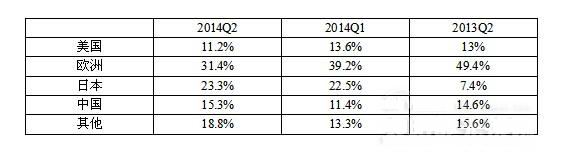

组件出货量各地区占比图表

“无论是国内业务还是海外OEM业务,我们均致力于削减成本。该战略已帮助我们在二季度取得在业内具有竞争力的毛利率。此外,完全内部操作的多晶硅产能及更具效率的工艺控制也进一步促进了业绩的增长。展望未来,我们将努力进一步削减成本,提高我们的盈利能力。”

光伏组件与硅片出货量

“我们已不断看到海外目标市场商业及零售市场中蕴藏着高增长潜力。凭借我们广泛及持续扩大的全球网络业务,我们预计那些平均销售价格相对较高且具有更优惠支付条件的商业与零售市场将涌现愈来愈多的商机。截止目前,我们客户数量已超出1800家,遍布全球77个国家与地区。下半年,我们将继续积极拓展客户群,向我们快速增长的客户群(很多关注零售业)提供全套昱辉阳光品牌的太阳能及可再生能源产品。”

业绩预期

昱辉阳光预计,2014年第三季度,太阳能组件出货量介于530-550兆瓦之间,毛利率的范围为15%-17%。

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...