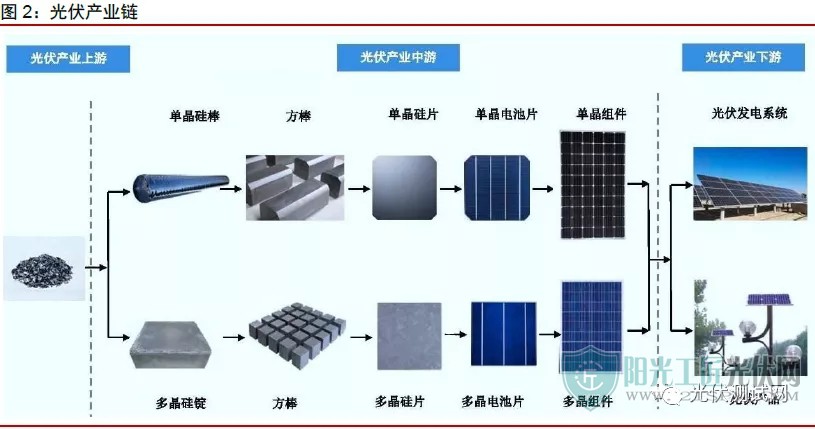

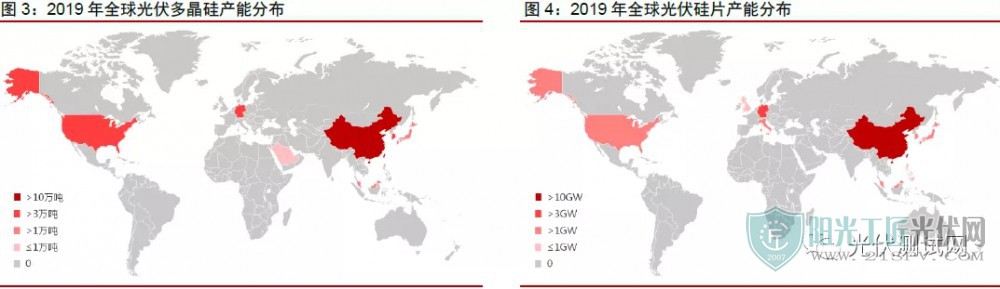

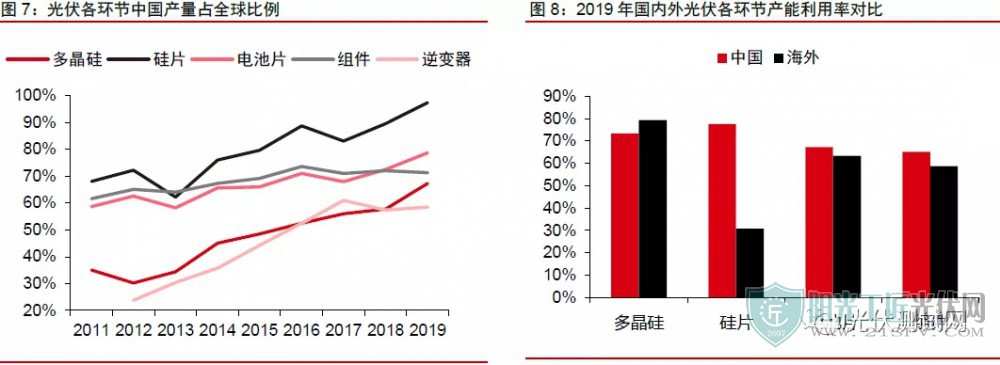

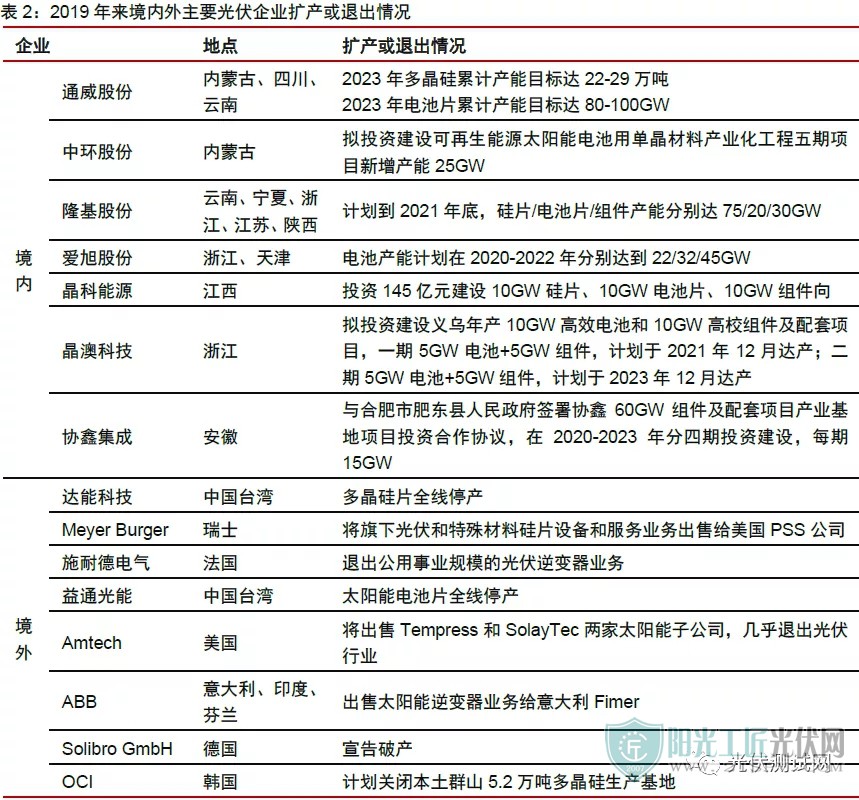

目前光伏产业链供应端主要集中在中国大陆,且多晶硅和硅片环节产能向中国西北和西南地区转移趋势明显。2019年,中国多晶硅产能达46.6万吨,同比增长20.4%,全球占比69.0%;硅片产能达173.7GW,同比增长18.6%,全球占比93.7%;电池片产能达163.9GW,同比增长27.9%,全球占比77.7%;组件产能151.4GW,同比增长16.4%,全球占比69.2%。

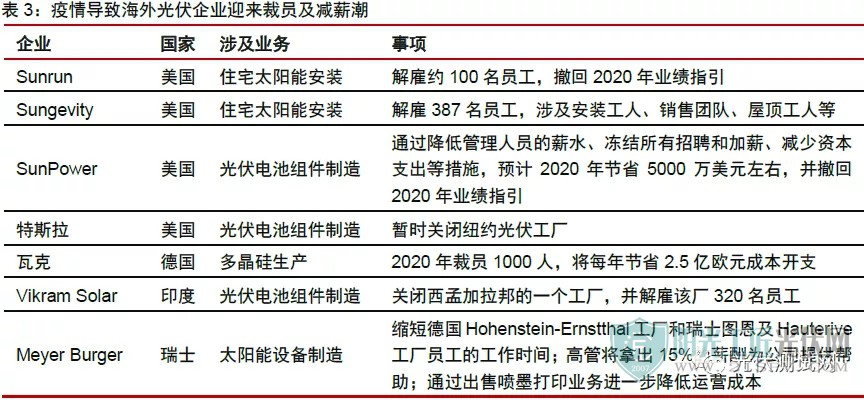

同时,国内龙头厂商充分发挥产品性价比优势持续推进先进产能扩张,市场份额有望进一步提升;而海外部分厂商逐步出清落后产能,退出光伏市场。

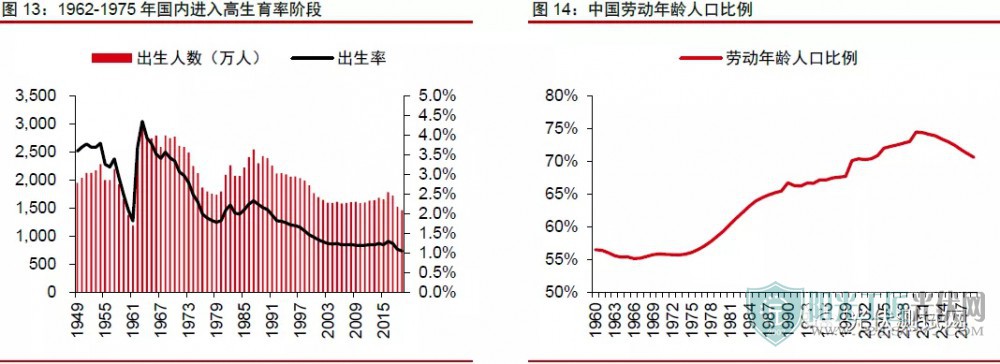

在以欧洲为代表的第一轮光伏需求爆发中,中国通过劳动力等成本优势完成原始积累。中国在1962-1975年间经历了一轮婴儿潮,新生人口数均值达2628万人,1963年人口出生率达4.3%,为建国以来峰值。而这一代人在改革开放后正当青壮年,成为经济建设的主力。从实行改革开放至2010年间,劳动力年龄人口比例处于持续上升趋势,由1978年的57.75%提升至2010年的73.27%,且近年来仍处于70%以上的较高占比,正值劳动力充足的人口红利期,而与之相对应的是强大的生产能力和廉价的劳动力成本。同时,国内早期制造业较为粗放的增长模式下,资源、环境、土地成本具备明显优势。在2004-2011年以欧洲为代表的第一轮光伏需求爆发中,尽管中国光伏企业初期技术水平不高,多从事低附加值的电池组件等加工环节,但凭借低成本优势吸引了大批外需订单,推动光伏制造业得以在行业发展初期进行原始积累。

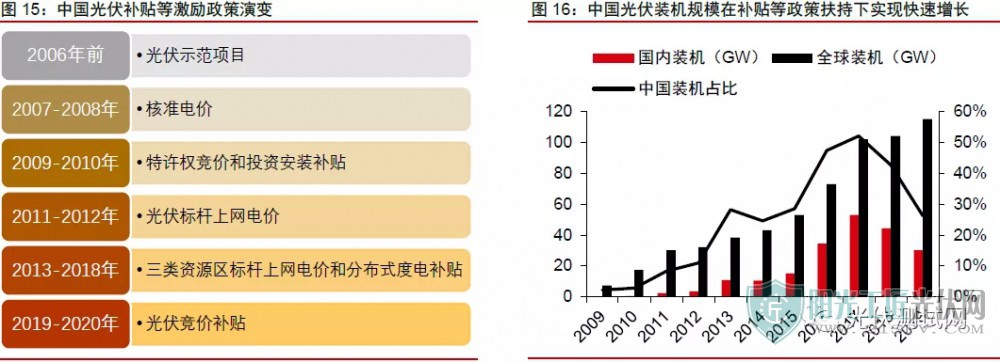

补贴政策助力国内光伏市场快速扩容,规模效应释放加速建立完善的国内供应链。而自2011年起,中国开始推行光伏标杆上网电价补贴政策,针对光伏发展前期成本较高的问题给予电站投资商合理补助,接力欧洲开启了国内光伏产业链发展壮大和装机快速增长的“黄金十年”。2017年中国光伏新增装机规模达到近年来的峰值55.1GW,占全球比例52%,近10年新增装机CAGR达23.3%。快速增长的光伏装机需求吸引了众多国内资本的持续投入和扩张,国内厂商切入多晶硅、EVA、逆变器等较高附加值环节,并在国内完善的制造生态系统支撑下,快速推动量产扩张释放规模效应,加快建立起较为完善的本土化供应链,推动光伏成本加速下降。根据MIT的研究表明,凭借供应链优势和巨大的规模效应,中国光伏组件厂商获得了22美分/W的成本优势,较国际同业降低了15%-20%。

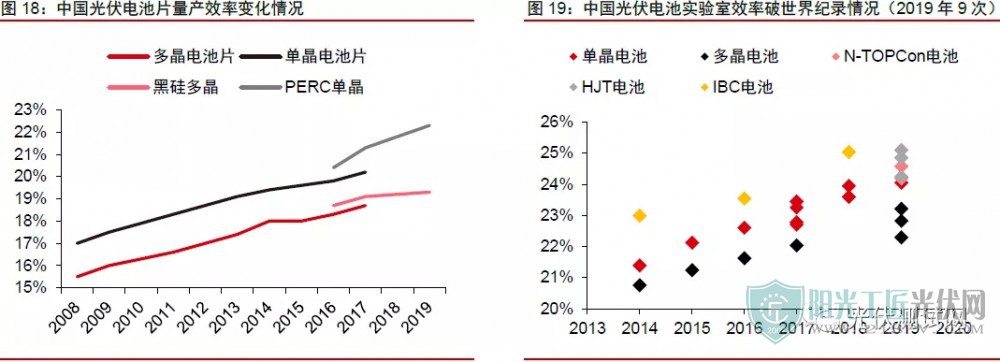

补贴退坡倒逼光伏降本增效,技术水平快速提升。中国庞大的光伏市场规模在推动制造企业快速扩产的同时,也帮助企业加快在学习曲线中上升的步伐。随着产业链降本重心逐步从最初的供应链建设和工艺成熟度优化转向发电效率提升,中国光伏制造业不再只依赖低成本劳动力,开始向知识密集度更高的环节进行研发投入,并通过规模经济和生产流程方面的经验,提升制造流程的效率。国内补贴政策也针对光伏成本下降进度适时下调补贴强度,倒逼产业链降本增效,并通过领跑者项目鼓励新技术的研发推广,进一步加快了行业技术研发迭代。以电池片环节为例,近年来中国电池片量产效率迎来快速提升,2019年主流PERC单晶电池片量产效率达22.3%,达到全球领先水平;而实验室效率愈加频繁地创造世界纪录,为下一代领先技术的产业化推广提供丰富储备。

产业化推广加速,规模化学习能力增强。在光伏行业,技术升级是产业链降本增效的基础,但创新成果的快速商业化和大规模推广对行业发展和企业利润提升的推动作用往往大于成果本身。近年来光伏行业通过多晶硅冷氢化、金刚线切片、PERC电池片等技术规模化应用,实现了LCOE的大幅下降,但上述大部分技术于上世纪八九十年代(甚至更早)即已发明问世,但在中国厂商加入之前,商业化推广进展缓慢;而中国得益于制造业生态系统的崛起,包括供应商、人力、设备、物流服务等,使得中国厂商得以将技术在进行市场导入后2-3年时间内快速规模化推广,成为市场主流,而这一技术成果快速转化推广优势,这也强化了国内制造商的学习能力。从光伏组件行业价格之于出货规模的学习曲线来看,随着2006年后中国开启光伏产业化推广,行业迎来成本加速下降的新阶段,光伏组件价格学习率从23.5%提升至40%。

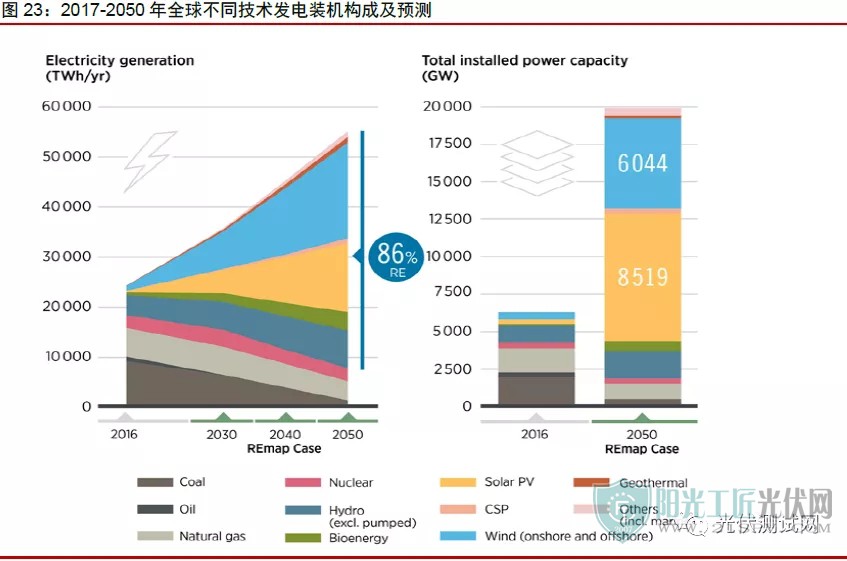

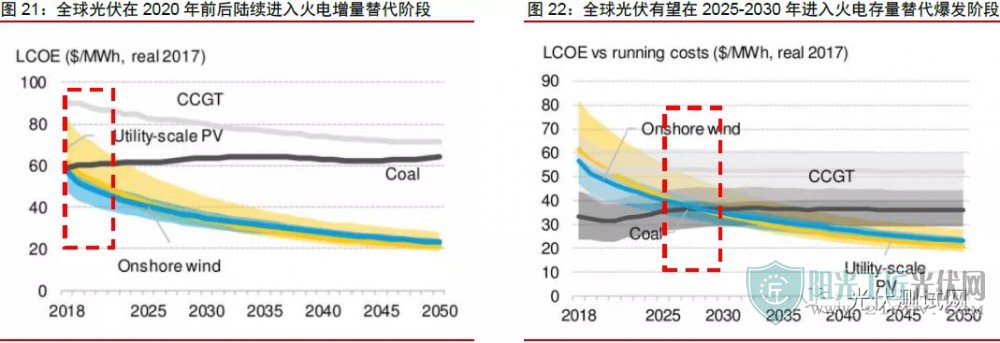

光伏成本持续下降,开启清洁能源革命。光伏发电成本保持快速下降,十年来组件成本从约40元/W降至1.5元/W,系统成本从约60元/W降至4元/W以内,降幅达95%左右,且仍将处于持续下降通道。据BNEF预测,全球新建光伏发电项目平均LCOE在2020年前后将全面低于新建火电项目成本,光伏将进入对传统火电增量替代阶段;新建光伏发电项目平均LCOE在2025-2030年间有望全面低于存量火电站的运行成本,行业将进入对传统能源存量替代的爆发阶段。IRENA预计2050年全球光伏累计装机规模将达8519GW,成为最主流的电力装机形式,未来30年存在15倍成长空间。

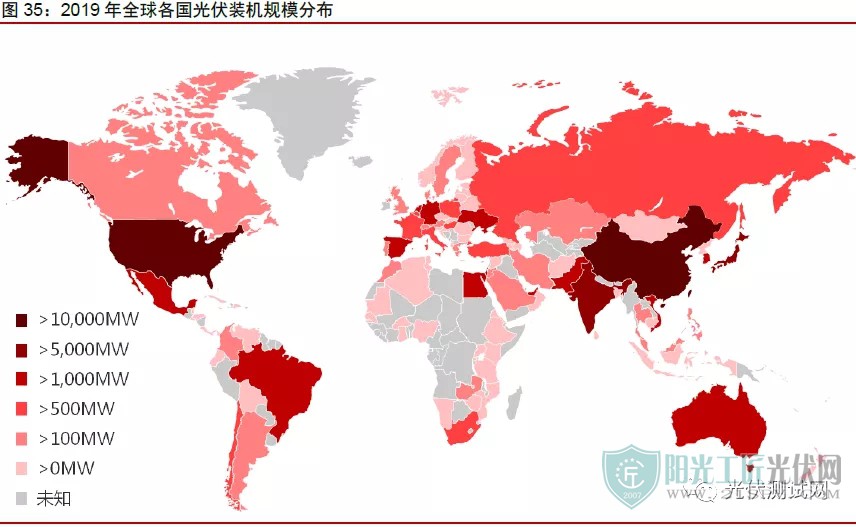

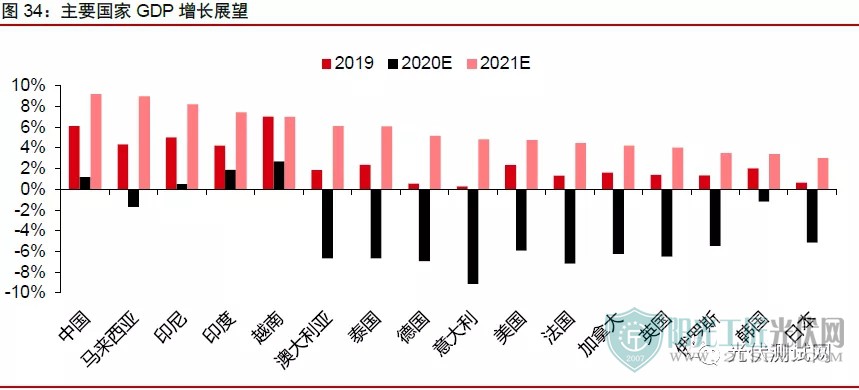

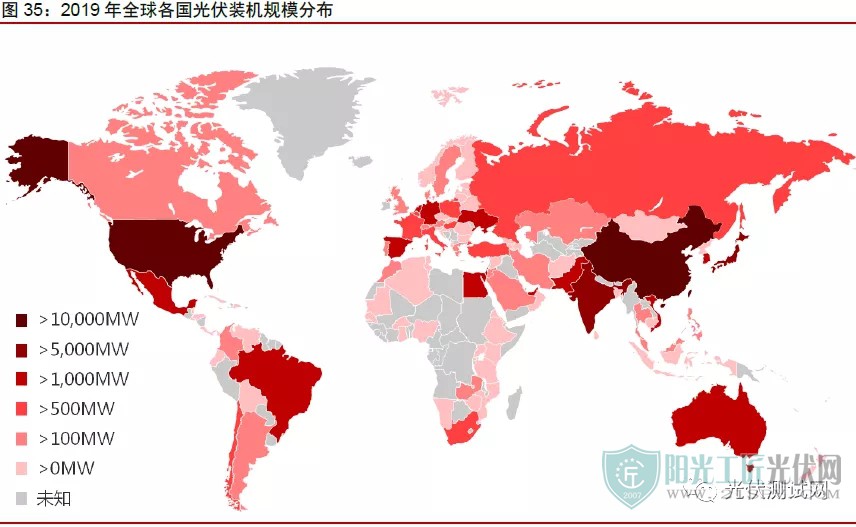

光伏终端市场多元化,全球需求迎来遍地开花。光伏成本持续下降推动新增装机需求快速增长,2019年全球光伏装机量达115GW,过去10年CAGR达20%以上。从光伏市场分布来看,终端需求从以中国、欧美为主逐步走向全球多元化:

1)中国新增装机和累计装机分别在2013年和2015年超越德国后,持续稳居全球最大光伏市场,新增装机占比于2017年达到峰值53%,后随着国内补贴政策调整,2019年该比例降至26%;

2)欧洲市场自2012年取消补贴并于2013年实施“双反”措施后,市场份额连续下滑,2017年降至7%的低点,而随着2018年“双反”措施取消需求迎来快速复苏,新增装机占比回升至18%;

3)北美光伏市场主要集中在美国,基本保持稳步增长,2019年新增装机规模占比达13%;

4)东南亚、中东、南美等新兴光伏市场随着光伏发电成本发电性价比提升而快速崛起,推动清洁能源跨越式发展,有望成为中长期光伏装机增长的主力之一。

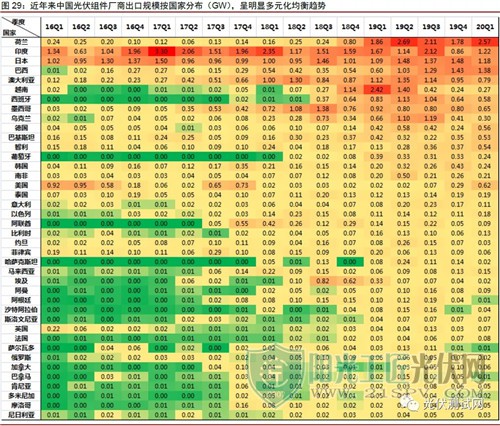

中国是面向全球的光伏制造中心。光伏制造持续向中国集中,而需求端加速多元化扩容,增量由国内逐步转向海外。目前中国光伏产品中约30%-40%用于满足国内需求,而60%-70%通过直接或间接出口方式销往海外市场。海外光伏市场对中国供应链有较强依赖。

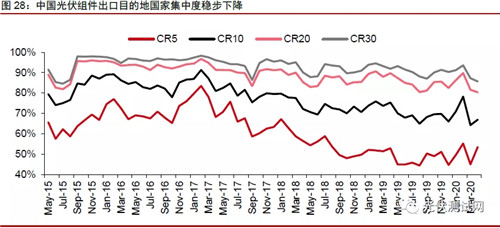

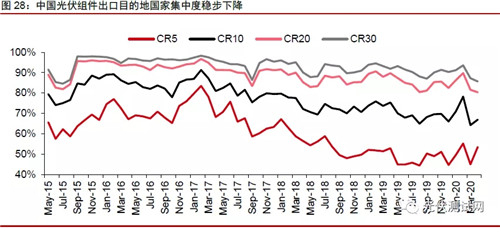

光伏出口市场集中度下降,海外市场趋于均衡分散。随着欧洲市场需求复苏,以及东南亚、中东及南美市场崛起,中国组件出口目的地国家集中度稳步下降,CR5从70%左右降至约50%,CR10从80%左右降至约70%,受单一市场波动影响减弱。

全球经济对中国依存度升高,疫情拨动美日对中国制造业高度依赖的脆弱神经。根据麦肯锡全球研究院编制的“MGI中国-世界经济依存度指数”结果显示,如果综合考虑贸易、资本和技术三个方面,世界对中国经济依存指数从2000年的0.4增至2017年1.2,而中国对世界经济的依存度在2007年达到最大的0.9,到2017年下滑到0.6。可见得益于不断提升的生产能力和庞大的内需市场,中国对世界经济的依存度在下降,而中国被全球依存的程度正逐渐加深。

2020年新冠肺炎疫情使得全球化的产业链牵一发而动全身,表现出了前所未有的脆弱性,引发市场对逆全球化新一轮的讨论和担忧。各国对产业链安全问题的也高度重视,美日等政府发言人均提出支持产业回流的相关政策,各国着手建立更完整和独立的产业链短期内或成为一直趋势。4月7日,日本政府表示支持日本企业把对一个国家依赖度较高的零部件或原材料产能搬回日本,或在东盟等国建立工厂实现多元化生产,尤其是与国民健康相关的产业;4月9日,美国白宫国家经济委员会主任库德洛表示,一种可能吸引美国企业回流的政策是,将回流支出100%直接费用化,从而可获得一定税收优惠。基于国家安全的考虑,必需品相关的基础制造业存在回迁的可能。

疫情引发部分市场对中国光伏供应链可靠性的担忧,但短期看中国光伏制造业比较优势突出,产业链外迁不具备经济性。新冠疫情的爆发在某种程度上暴露了全球光伏行业对中国制造商的依赖。疫情期间印度约3GW项目面临延期,这一情况导致开发融资方亚洲开发银行呼吁供应链多元化;5月中旬,在一封来自奥地利、爱沙尼亚、希腊、拉脱维亚、立陶宛、卢森堡、波兰和西班牙的环境、能源和经济部的联名信中,部长们敦促欧盟将太阳能、风能和储能制造作为新冠危机复苏措施的“战略”轴心,同时AkuoEnergy、MeyerBurger等90家企业也联名建议欧盟将制造业作为新冠疫情后的优先事项,建议欧洲建设5-10GW光伏产业链。

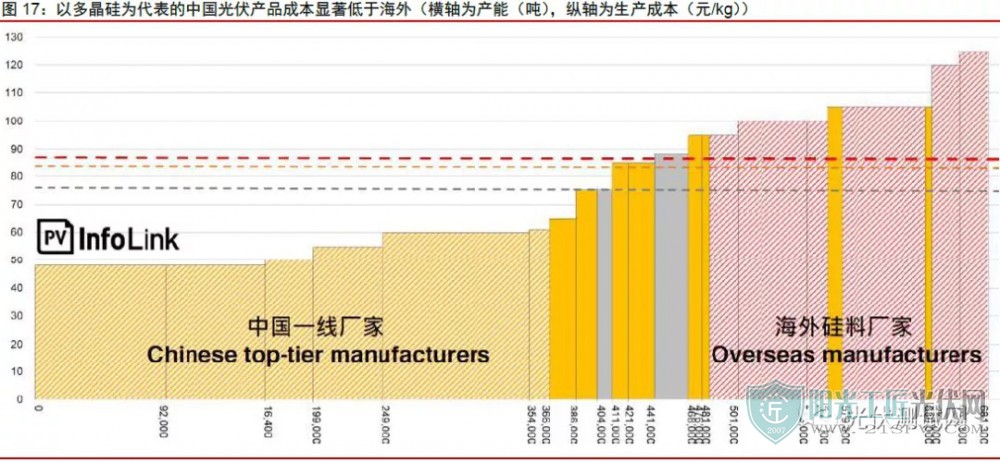

但光伏作为非国家安全的行业(目前全球发电量占比约2.5%),其最终产品为电力,具备高度同质性,核心竞争力在于经济性,因此对于相关光伏产品,其性价比竞争力是下游需求的核心关注点。如前所述,我们认为中国光伏行业崛起的核心驱动力在于成本、制造业生态和规模化学习能力优势,且这些优势仍然存在甚至进一步强化。短期来看,光伏大部分环节产能无论迁至欧美等发达国家,还是转移到印度及东南亚国家,都不具备经济性。

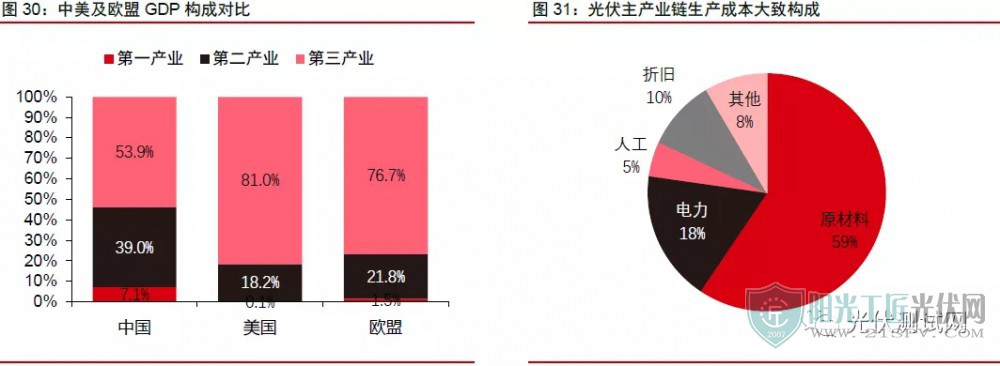

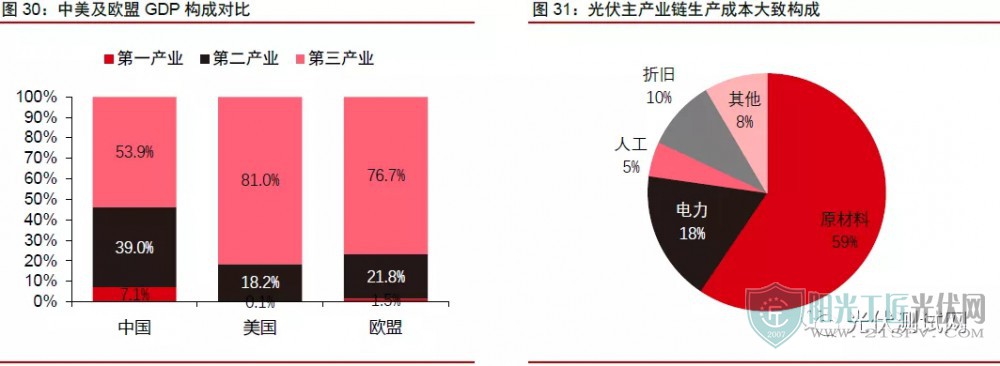

对于欧美等发达国家:1)人工成本、设备及基建投资显著高于国内,以多晶硅行业为例,2016年瓦克美国田纳西州项目投资达12亿美元/万吨,而国内同期投产的新疆大全3A项目投资约12亿元/万吨,目前国内新项目投资已降至8-10亿元/万吨;2)过去几年欧美为保护本土厂商对华光伏实行“双反”,但由于缺乏必要的市场竞争机制,反而导致技术进步放缓、竞争能力下滑,众多中游制造商被市场淘汰,目前产能份额仅5%左右,供应链配套东完西缺;3)过去几十年欧美长期实行去工业化政策,发展互联网、金融等虚拟经济,美国、欧盟2019年GDP中第二产业占比仅18.2%和21.8%,远低于中国的39%,产业布局严重偏科,短期内推动制造业的回流和复苏难度较大。

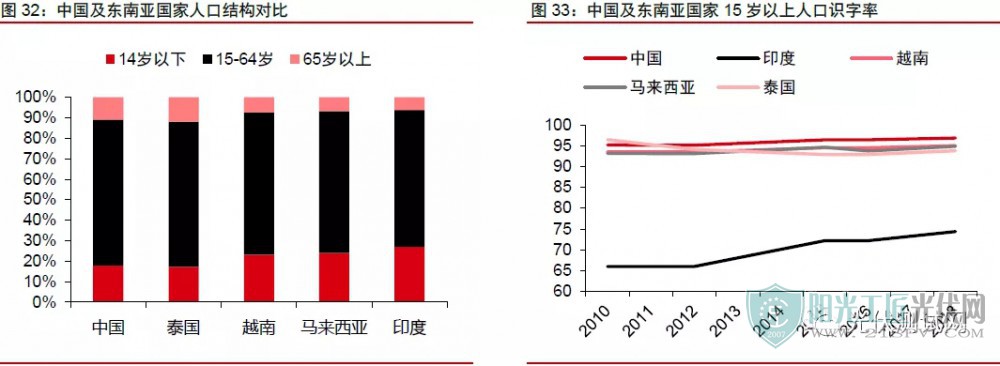

对于印度及东南亚地区:一方面,光伏生产技术工艺向数字化、智能化升级趋势明显,综合效率优势进一步扩大,并提高产能扩张和技术迁移的门槛;另一方面,虽然其在人工、土地成本等方面具备一定优势,但基础设施较差、工人素质水平较低、技术较为落后,综合生产效率和品控能力低于国内,大规模承接产业转移仍待时日。

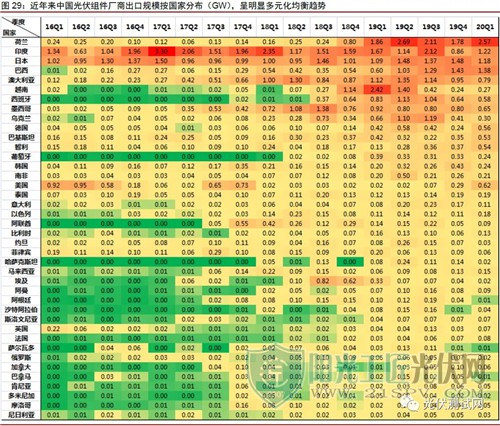

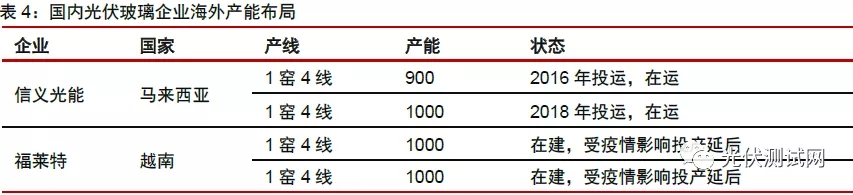

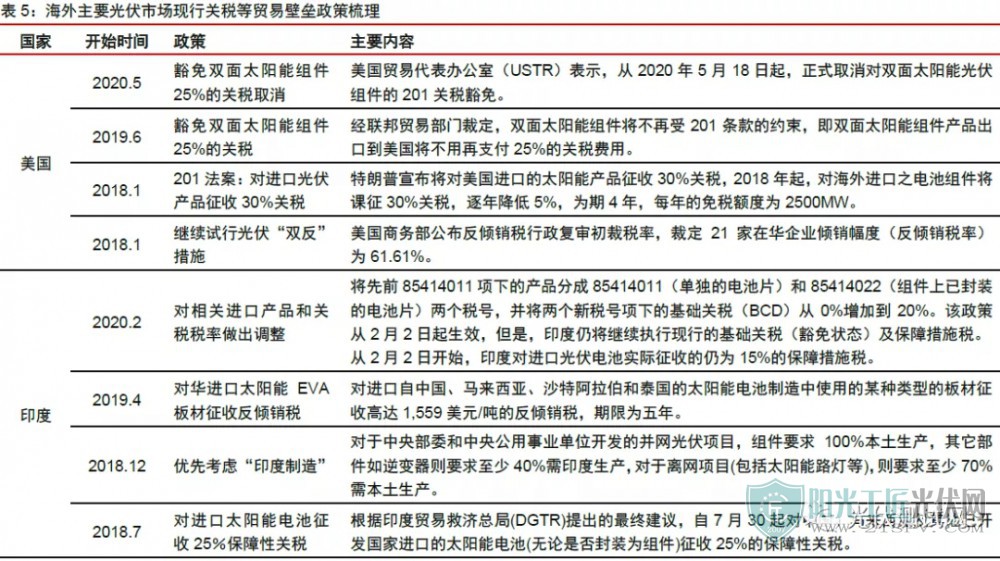

部分国家贸易壁垒升高,或导致电池组件、逆变器等环节产能“走出去”。目前全球光伏贸易壁垒政策主要集中在美国、印度和土耳其等国。美国率先于2011年起对中国光伏产品发起“双反”调查,并课征关税,目前仍对21家在华光伏企业维持61.61%的反倾销税率,此外自2018年启动“201”调查后对进口光伏产品开始征收30%的关税(逐年降低5%,2020年税率为20%);因此对国内光伏企业而言,直接出口美国电池组件产品综合税率高达80%左右,主要通过逐步增加马来西亚、越南等东南亚国家电池组件产能布局以间接出口美国。印度于2018年开始对中国、马来西亚进口的光伏电池组件征收25%的保障性关税(目前降至15%),同时限制逆变器等产品进口配套比例,并加征进口EVA等光伏辅材关税,导致部分厂商将末端环节产能向印度转移。土耳其FiT政策对电站组件来源制定不同税率和招标打分机制,同时近期将进口光伏组件关税由按面积计税调整为按重量计税,或将导致进口高效组件产品性价比的下降。贸易壁垒和关税成本的抬高可能导致国内光伏部分中下游环节(如电池组件、逆变器等)“走出去”,增加东南亚、印度等新兴市场、甚至欧美国家的产能布局,但预计难以改变供应链继续由中国或中资厂商主导的格局。

出于供应链均衡布局的安全性考虑,远期光伏制造有进一步“走出去”的可能。从更长期的时间尺度来看,随着光伏新增装机规模和发电占比持续提升到较高水平,成为主要能源形式后,与之相关的能源安全问题将被放大,单一光伏制造基地的风险将被重新考量。因此,从供应链长期安全性的角度出发,产能的均衡布局将保证避免供应受突发事件而中断的风险;同时在海外光伏需求分散化的趋势下,厂商贴近项目地,有助于提高不同市场的竞争力。在这一过程当中,组件等产业链中下游环节企业由于与终端客户更直接的联系,较低的投资强度和更丰富的海外建厂经验,有望成为光伏行业中进一步“走出去”企业的先锋,扩张模式或将以中外合资为主,但整体进程需与海外需求增长情况相适配,预计将是5-10年甚至更长时间的过程。

中国已具备完整光伏产业价值链,“走出去”有望进一步提升中国光伏行业影响力,全球光伏产业主导地位难以撼动。据CPIA统计,目前中国有近20家光伏企业通过合资、并购、投资等方式在海外布局产能,主要集中在越南、泰国、马来西亚等国家。截至2019年,中国企业海外布局的电池片有效产能达17GW,组件有效产能达21GW,在“一带一路”政策助力下,硅片、逆变器、光伏玻璃、背板、电站开发、运营服务、储能等环节的海外产业配套能力也在逐步增强,未来中长期有望形成国内产能为主、海外增量产能为辅的供应链格局。得益于中国已打造的完整光伏价值链,预计“走出去”后的供给格局基本仍将由中国或中资厂商主导,产业链因此而重新洗牌的概率极小,不会削弱中国在光伏行业的主导地位,还有望增强全球影响力。

原标题:全球影响力再增强 “逆全球化”难撼中国光伏产业链优势地位

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...