8月底,国家两部委发改委和能源局发布了《关于开展“风光水火储一体化”“源网荷储一体化”的指导意见(征求意见稿)》,首次向行业提出了“风光水火储一体化”“源网荷储一体化”(以下简称,两个一体化)两大概念,拉开业界期盼已久的顶层设计序幕。

政策东风吹起,业界最关注的还是电源侧的“风光水火储一体化”,根据文件,其主要分为三种方式,即“风光火储”、“风光水储”、“风光储”,储能被提到了前所未有的高度,列入所有“一体化方案”内。

记者了解到,在最新的“能源十四五”规划中,储能亦有单独的产业规划,政策部门欲将其充分纳入国家能源体系,从国家层面去制定产业发展战略和实施路线图。

在电网侧储能被叫停一年多之后,“两个一体化”文件的出台表明,国家层面更倾向于发展电源侧和用户侧储能。银河证券亦在最新的一份研究报告中指出,“十四五”期间储能有望在新能源侧率先落地,将成为新能源建设的重要抓手,其中电化学储能具备更好的前景,市场空间预计为50-100GWh。

从预测的数值来看,这是一个数百亿级的市场,平均每年的装机量是行业当下的5到10倍。

新赛道与新玩家

显然,“两个一体化”政策是从全系统地角度地看待电力和能源转型的问题,为解决新能源发展存在的现实问题提供了科学指引和正确的发展方向。

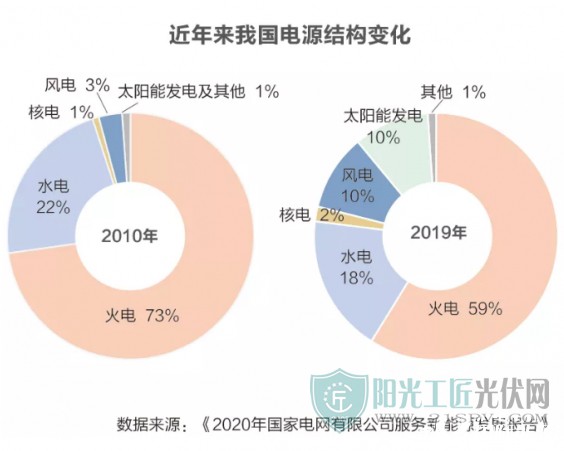

经过多年的狂飙突进,眼下新能源的发展已经到了关键时刻。一方面新能源装机从增量替代走向存量替代,从各地新能源项目规划来看,“十四五”是为其后实现高比例可再生能源系统打下重要基础的关键阶段,局部省份将提前实现高比例可再生能源系统;另一方面,遵循摩尔定律,新能源电源对比传统电源逐步形成成本优势,新能源将逐渐有能力承担“电源可控”的成本。

在电网人士看来,随着新能源上述两个发展边界的快速变化,电网调度的工作模式也会逐步变化,对新能源的直接调度迟早会提上日程。发电侧储能未来是新能源电站的标配,这是行业发展的必然规律。

随着风光平价时代的到来和特高压的大力发展,现阶段,新能源、火电与储能的打捆被认为是最合理、最经济的模式。各大发电集团重回“三北”,开启了新一轮的“跑马圈地”。2020年至今,国家能源集团、国家电投等公司累计签署的风光储一体化项目已达数千亿元。

现阶段加入储能,虽然经济账并不划算。但如果站在电力系统的高度来看待,通过网络协同接纳新能源的波动性和间歇性,才能从根本上推动新能源获得全新的发展空间。

乐观者预计,新能源发电配储能如果发展顺利,“新能源+储能”两年左右将会实现平价。

储能风口彻底从电网侧转向新能源侧的同时,投资主体、供应商也发生了较大的调整。与各大发电集团一起躁动的,还有为数众多的储能设备厂商、电网下属企业、风电光伏设备制造商、储能项目开发商和电动汽车企业。根据记者的梳理统计,目前电源侧储能活跃的玩家主要有以下几类:

一是电网系公司。平高、许继、南瑞、山东电工和国网综能是此前电网侧储能浪潮的主要参与者,在电源侧领域亦占有不少份额,实力不可小觑。深厚的电网背景与对电力系统的深刻理解,都是其它玩家不可企及的。

二是储能产业的老牌玩家。从电池到PCS到BMS,包括索英、中天、阳光、南都、科陆、科华、盛弘、科工、高特、比亚迪等,在储能行业蓄力已久,是中国储能制造的中坚力量,对储能产业有很深的耕耘。

三是储能产业的新势力。这些企业主要从电力设备行业跨界而来。其中数量最多的当属风电光伏设备制造商,包括金风、远景、明阳、晶科、协鑫、隆基、阿特斯、上海电气等诸多风电光伏设备企业在此有不同程度的发力,这些企业既有垂直整合资源的实力,业务拓展上也与原有的客户相重叠,将储能和自身业务结合起来更为方便。

四是发电集团下属公司。国家电投、华能、国家能源下属产业研究院在低调潜行,进军储能制造业,凭借在集团内拥有的资源优势,也能获得数量可观的订单。

这是一个全新的赛道,和之前的电网侧主流玩家相比,一批不尽形同的储能厂商在此汇聚,数量更为庞大。它们均已锚定不同发力重点,并争分夺秒地积累起自己的优势,有望在未来几年重塑中国储能产业生态。

一体化背景下的分工和走向

买家从一家独大的电网转向更加多元化的发电集团,这是一个积极的信号。

但对于大多数储能企业来说,自我的奋斗固然重要,但也要考虑历史的进程。其一,如果在“十四五”期间能够明确储能的独立身份,建立起多元化的收益渠道,储能的投资主体自然会多元化,大家会在更加公平的环境中竞争。

其二,从卖设备到做储能运营,成为真正的能源运营企业,是不少储能企业的梦想。只要投资能算过账来,储能厂商比发电集团更懂储能技术,由储能厂商来投资独立储能电站是更为合适的做法。

这种皆大欢喜的局面,前提是需要开放的电力辅助服务市场和成熟的电力现货市场。与欧美等已经进行了30多年的电力市场化改革的情况不同,中国的电力市场化改革进展还存在很大的不确定性,在短时间内要去厘清各方的利益,靠一纸文件难以解决由来已久的诸多问题,在顶层设计上依旧面临巨大的挑战。

有不少从业者认为,中国储能未来的发展的路径可能更像美国的加州,在一个监管市场下,需要依靠政府部门的政策指引,由市场主体去执行。因此投资机会与政策、监管决策者和控制资金的公用事业公司紧密相连。

很可能出现的情况是,在今后很长一段时间内,储能依然没有成熟的市场机制做支撑。在电价在不断下降的趋势下,成本通过发电集团层面来进行疏导是更为稳妥的做法。

显然,在此背景下,谁贴近终端客户就拥有更大的话语权。对发电集团来说,投标方若能既懂新能源发电技术,又懂储能技术,能将二者深度融合,提供全套的“风光储一体化”解决方案,当然是更为省时省力的做法。

这并不是空穴来风,风光企业的强力突进正在改变原有的储能招投标模式。在最近的一些招标中,风电和光伏企业开始将储能与风机、组件捆绑一起与发电集团进行谈判,然后再按需分包。如此以来,“风光储一体化”投标会不会成为一种新趋势?

“我们正在跟开发商去沟通,把储能作为风机的一部分,直接参与发电投标当中去,类似于风电领域的带方案招标可能会成为以后行业通行的做法。”有风电制造商表示。

在整个“一体化方案”中,储能系统占整体成本比例偏小,大头还是风机和组件。以储能成本1.7元/Wh计算,100MW风电场按20%功率、1小时时长配比,折合到风机价格上,每千瓦增加成本大约340元,成本大约增加十分之一。

未来随着各个环节走向标准化,储能上下游产业链的企业定位会再次发生变化,大量的电池和逆变器厂商可能会逐渐回归到设备供应商的角色。这一点从巨头比亚迪近期的布局中也能看出一些端倪,在光伏领域,比亚迪参股巨头阿特斯,在风电行业,选择与风电整机商金风科技进行战略合作,通过赋能合作伙伴曲线进军。

“储能发展到现在这个阶段,每家企业需要识别自己有竞争力的点在什么地方,需要更精准的定位。电动车行业也是如此,刚开始你自己要做所有的工作,但整个行业起来之后,大家一定是互相配合的。”一位比亚迪的内部人士向记者表示。

一体化对投标方也提出了更高的要求,不仅考验企业的市场能力,更考验其技术实力。如何保障新能源、储能及电网三方的安全稳定运行,实现各种能源之间的融合并非易事。

“电池企业最大的痛点是缺乏风电光伏行业的技术和资源积累,未来电池企业独自参与竞标可能会越来越少,除非把储能板块独立出来,电池、集成和渠道销售一把抓,只有少数有实力的企业才能这么做。”有电池从业者表示。

电力向来都是重资产行业,与电网侧、用户侧储能相比,电源侧的市场化程度介于两者之间。有专家认为,如同早期的光伏行业一样,众多的储能企业要想在此立足,技术能力只是决定因素之一,丰富的应用实践经验、全生命周期的管理和上下游资源整合能力都是必不可少的。在这个尚未市场化的行业,每一家企业都不可能包打天下,惟有更精确的确定位、踏准节奏,才能迎来属于自己的“春天”。

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...