9月4日,中秋假期前夕光伏“十五条”——《国家能源局关于进一步落实分布式光伏发电有关政策的通知》火热出炉,针对制约行业发展主要问题出台了解决方法,进一步完善了分布式项目备案、并网、电费结算、收益兜底、融资和监管等诸多问题,出台了“全额上网”电站享受标杆电价、增加发电配额、允许直接售电给用户、提供优惠贷款、按月发放补贴等一系列新政。与之前的征求意见稿相比,放开了项目配额并鼓励示范区就近转售。

分布式光伏发电与大型地面电站的业务模式对比分析

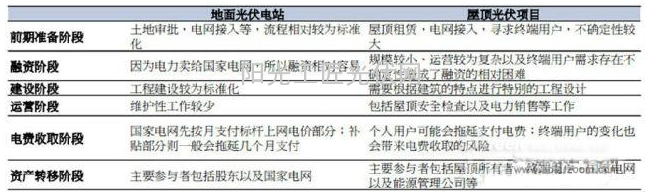

在中国的大型地面电站和屋顶发电不仅业务模式之间存在几项不同之处,电价补贴机制也明显有别:

就屋顶太阳能发电而言,自发自用业主获得的电价补贴为人民币0.42元/千瓦时,若将余电卖回国家电网(余电上网),则收益相当于燃煤标杆上网电价加上人民币0.42元/千瓦时补贴。

就大型地面电站而言,光伏发电的上网电价为0.9-1.0元/千瓦时,具体取决于所在资源区。

1、中国太阳能需求加速:2013-17年装机容量的年均复合增速为51%

根据国家发改委2014年5月份公布的目标,中国到2017年预计累计实现光伏发电装机容量70GW。但是截至2013年年底,实际装机容量仅为16.5GW,这意味着2014-2017年期间中国每年的光伏发电装机容量至少应达到13GW,对应2013-17年期间的年均复合增速为51%,而同期的全球太阳能装机容量增速预测为18%。因此,这将为聚焦中国的太阳能工程总包(EPC)和高效光伏零部件企业创造显着的内需增长。

2、需求将从大型地面电站转至分布式光伏发电

截至2013年底,中国分布式(屋顶)太阳能发电的总装机容量仅为5.7GW,占总累计装机容量(包含大型地面电站)的比例为35%,低于政府设定的到2017年装机容量35GW/占比50%的目标水平。因此,预计屋顶太阳能项目将成为未来几年光伏装机容量的主要推动因素。

3、分布式太阳能发电日趋成熟

中国屋顶太阳能发电(即分布式发电)行业正处于转折点,未来几年在商业模式逐步成熟以及政策扶持的推动下有望实现快速增长。主要进展:

(1) 融资环境改善,例如设立光伏发电量保险、推出Yieldco融资平台而且资本市场参与意愿日渐浓厚等;

(2) 净计量电价体系的潜在实施有助于明确投资收益;

(3) 产业链上各方利益协调一致,目前国家电网和物业管理公司都在参与光伏项目投资。

4、屋顶EPC开发商和单晶硅产品生产商是主要受益者

太阳能项目EPC开发商的订单可预见性将出现改善,因为中国需求加速增长,特别是那些产品均价和利润率均高于大型地面电站的屋顶太阳能项目的需求有所升温。与此同时,由于和传统的多晶硅产品相比,单晶硅产品的组件转换效率更高而且屋顶项目的单位安装成本较低,屋顶太阳能项目加速增长的主要受益者是那些面向整个产业链的企业,主要是EPC承包商以及单晶硅片供应商。

财说分布式电站主题投资

1、兴业太阳能:月涨幅9.5%,估值非常有吸引力的屋顶EPC开发商

公司屋顶EPC(工程总包)业务占比较高,在广东、湖南和甘肃,兴业太阳能在屋顶太阳能和大型地面电站EPC业务中均立足稳健。

虽然公司今年上半年仅获得了有限的EPC订单,但随着“净计量电价体系”的潜在实施有助于公司订单重拾升势。同时,公司的估值(市值相对投资回报能力)相对同业较低,上升潜力较大。

2、阿特斯太阳能:月涨幅45.7%,电站开发一体,丰富的国内外电站开发经验

阿特斯正在不断从太阳能组件生产商向下游电站项目设计、开发和运营商转型(包括EPC)。2013年项目开发占总营收为22%,预计2015年该比例将达到54%。2014年阿特斯20%的自产组件将供应给公司自己的电站项目。公司在加拿大、美国、日本和中国拥有丰富的开发经验,EPC项目储备达到1.3GW,其中中国项目为290MW。

3、晶科能源:月涨幅23.5%,垂直产业链保证组件成本最低,国内电站项目发开运营领先同行

晶科能源业务覆盖光伏全产业链,具有中概光伏中最低的组件成本,公司积极向下游电站开发运营拓展,截至2013年年底,并网发电的电站总量为213MW。目前晶科能源有700MW地面电站项目储备和超过400MW分布光伏系统项目储备,这些项目绝大多数都在中国。

晶科计划到2014年年底完成800MW光伏项目安装,并计划在2015年对电站运营公司进行拆分。

4、隆基股份:月涨幅16.6%,全球最大的单晶硅生产企业

隆基股份是全球最大的单晶硅生产企业,2013年在全球占有12%的市场份额。2013年,公司89%的收入和91%的毛利来自单晶硅产品(硅锭和硅片)。截至2013年年底,隆基拥有1.6GW

硅片产能并计划在2016年增至4GW。预计2014-16年期间,在产能扩张和成本削减的共同推动下,公司净利润的年均复合增长率将达到78%。

5、GCL保利协鑫:月涨幅14.0%,全球最大的光伏材料制造商

保利协鑫市场定位依然良好,旗下的多晶硅片以及准单晶硅片(效率仅略低于隆基的P型单晶硅片)产品使之可以捕捉多晶硅内需增长的周期。此外,公司正在考虑增加单晶硅产能并在这一领域寻求并购机会。保利协鑫预计2014年准单晶硅和N型单晶硅将分占整体销售的10%和2%。

6、卡姆丹克太阳能:月涨幅17.2%,国内高端单晶硅片生产企业,成功实现扭亏为盈

国内高端单晶硅片生产企业,公司硅片产品转换效率业内领先。公司营收增长主要是硅片销量增长和销售价格提升所致。2014年上半年,公司成功实现扭亏为盈。公司在马来西亚的300MW硅片加工厂已经在6月份试生产,公司正与客户合作通过认证程序,预计下半年完成认证,正式开始投产。随着马来西亚工厂投产,生产成本有望进一步下降,毛利率还有提升空间。

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...