而上海派能能源科技股份有限公司(以下简称“派能科技”)便坐落于此,在海外市场需求增加的情况之下,派能科技或借自贸区之便,乘势而上。

近年来,派能科技业绩表现“亮眼”,营收净利逐年大幅度增长,现金流充裕,且净资产收益率“领跑”同行业。观其身后,派能科技有着强硬的实力托底,其是中国少数具备储能核心部件的自主研发和生产能力,同时具备储能系统集成解决方案设计能力的企业,且派能科技是行业内拥有最全资质认证的储能厂商之一。凭借良好的产品性能、市场口碑及优质的客户资源,在全球储能市场快速增长的背景下,派能科技未来值得期待。

一、营收净利连年大幅度增长,ROE高于同行业均值超三成

在全球储能市场快速增长的背景下,派能科技准确把握住行业发展趋势,实现营业收入快速提升,且在连年增长的同时,带动其净利润及现金流“转正”。

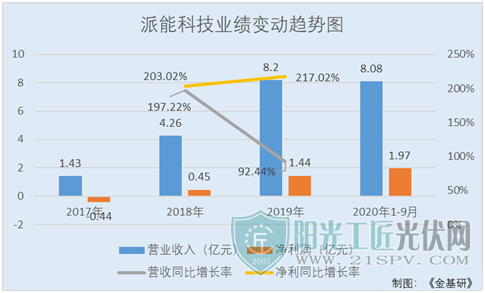

2017-2019年,派能科技营业收入分别为1.43亿元、4.26亿元、8.2亿元,2018-2019年分别同比增长197.22%、92.44%;净利润分别为-0.44亿元、0.45亿元、1.44亿元,2018-2019年分别同比增长203.02%、217.02%。

到了2020年1-9月,派能科技实现营业收入8.08亿元,较上年同期增长70.64%;实现净利润1.97亿元,较去年同期增长178.5%。

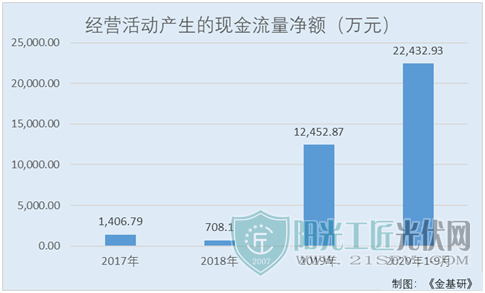

2017-2019年及2020年1-9月,派能科技经营活动产生的现金流量净额分别为-1,406.79万元,708.1万元、12,452.87万元、22,432.93万元。

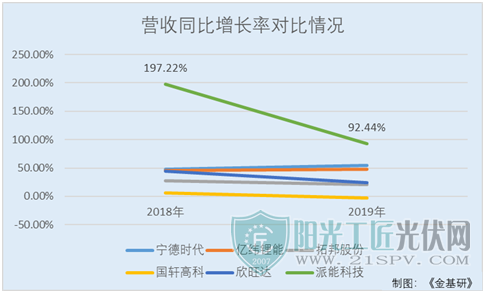

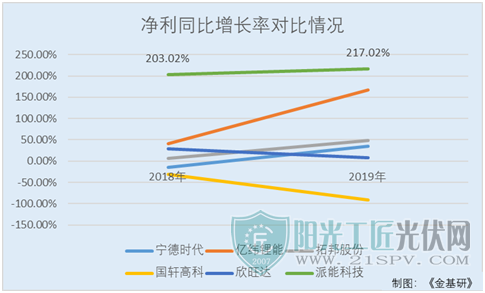

此外,《金基研》分析同行业可比公司数据注意到,近年来,派能科技的营业收入及净利润增速在同行业可比上市公司中保持着较高水平。

2018-2019年,同行业可比上市公司宁德时代新能源科技股份有限公司(以下简称“宁德时代”),的营业收入分别同比增长48.08%和54.63%;惠州亿纬锂能股份有限公司(以下简称“亿纬锂能”)的营业收入分别同比增长45.9%和47.35%;深圳拓邦股份有限公司(以下简称“拓邦股份”)的营业收入分别同比增长26.99%和20.32%;国轩高科股份有限公司(以下简称“国轩高科”)的营业收入分别同比增长5.97%和-3.28%;欣旺达电子股份有限公司(以下简称“欣旺达”)的营业收入分别同比增长44.81%和24.1%。

2018-2019年,同行业可比公司宁德时代的净利润分别同比增长-14.73%和34.64%;亿纬锂能的净利润分别同比增长41.49%和166.69%;拓邦股份的净利润分别同比增长5.79%和48.9%;国轩高科的净利润分别同比增长-30.75%和-91.17%;欣旺达的净利润分别同比增长28.99%和7.06%。

同时,近年来派能科技的净资产收益率均高于行业平均水平,盈利能力凸显。

2017-2019年,派能科技扣非后加权净资产收益率分别为-19.15%、16.89%、45.7%。

同期,同行业可比公司宁德时代的净资产收益率分别为11.64%、10.85%、10.98%;亿纬锂能的净资产收益率分别为12.8%、14.84%、24.97%;拓邦股份的净资产收益率分别为11.01%、10.32%、8.33%;国轩高科的净资产收益率分别为11.54%、2.26%、-4.03%;欣旺达的净资产收益率分别为15.71%、12.78%、9.34%。

同期,上述5家同行业可比上市公司的净资产收益率均值分别为12.54%、10.21%、9.92%。

业绩表现优异,营收净利持续增长,净利润连续两年同比增长均超200%,且派能科技的现金流充裕,“造血”能力增强,此外,派能科技的ROE比同行业可比公司均值高出超30个百分点。

二、三大优势凸显产品竞争力,行业内拥有最全资质认证的储能厂商之一

成立于2009年10月28日的派能科技,系行业领先的储能电池系统提供商,专注于磷酸铁锂电芯、模组及储能电池系统的研发、生产和销售。派能科技的产品可广泛应用于电力系统的发、输、配、用等环节以及通信基站和数据中心等场景。

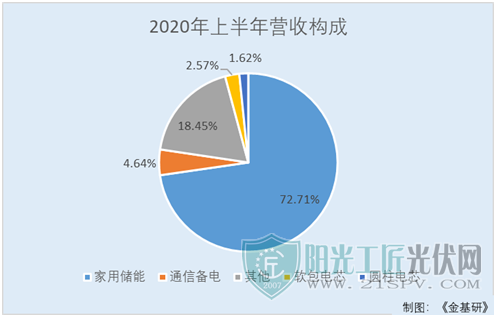

观其主营业务收入构成,主要为家用储能、通信备电、其他、软包电芯及圆柱电芯。

2020年上半年,派能科技来源于家用储能、通信备电、其他、软包电芯及圆柱电芯的收入分别为35,935.67万元、2,292.59万元、9,118.52万元、1,272.45万元、802.48万元,占同期主营业务收入的比例分别为72.71%、4.64%、18.45%、2.57%、1.62%。

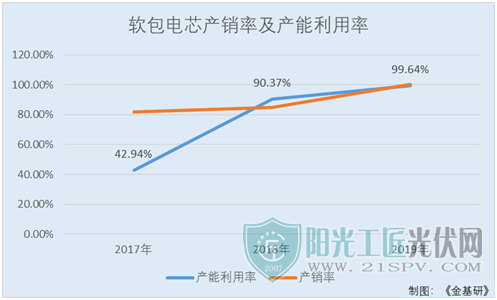

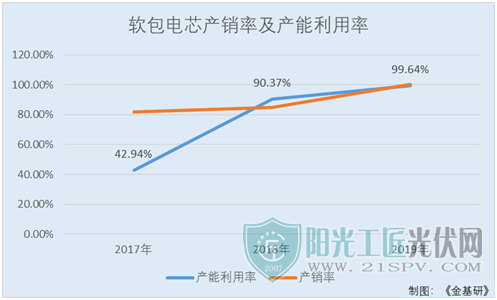

其中,2017-2019年,派能科技软包电芯的产能分别为224MWh、310MWh、476MWh,软包电芯的产量分别为96.18MWh、280.15MWh、474.3MWh,软包电芯的产能利用率分别为42.94%、90.37%、99.64%。

同期,派能科技的软包电芯产销率分别为81.63%、84.77%、100.43%。

随着市场快速增长,派能科技原有产能已经无法满足下游客户对高性能磷酸铁锂电池的需求。

2019年,派能科技便布局产能,提升规模化效应,充分利用当地的交通优势、配套产业链优势、人力资源优势,启动扩建了年产0.5GWh电芯生产线。2020年6月底,派能科技已形成年产1GWh电芯产能和年产1.15GWh电池系统产能。同时,派能科技规划了新增4GWh锂离子电芯年产能和5GWh储能锂电池系统产能,并大幅提高了产线的自动化、智能化水平,提高生产效率、生产能力,满足客户日益增长的需求。

软包电芯的产能利用率逐年走高且趋于饱和,得益于派能科技拥有产业链垂直整合的综合服务优势。派能科技是中国少数具备电芯、模组、电池管理系统及能量管理系统等储能核心部件的自主研发和生产能力,同时具备储能系统集成解决方案设计能力的企业。

其产品采用模块化设计,易于安装和扩展,智能化电池管理系统可自动适配5-1,500V不同等级电气环境,灵活满足从家用kWh等级到电网MWh等级的储能需求,支持为家庭、工商业、电网、通信基站、数据中心等各类场景提供“一站式”储能解决方案。

此外,派能科技专注锂电池储能应用超过10年,通过长期自主研发掌握全产业链核心技术,产品综合性能优异,具有安全可靠性高、循环寿命长等突出优势。

作为国家高新技术企业和江苏省磷酸铁锂电池工程技术研究中心的派能科技,拥有覆盖全球主要市场的产品安全认证优势。

在安全可靠性方面,其产品具有安全可靠性高、循环寿命长以及模块化、智能化等技术优势,主要产品通过国际IEC、欧盟CE、欧洲VDE、美国UL、澳洲CEC、日本JIS、联合国UN38.3等安全认证,并符合REACH、RoHS和WEEE等环保指令要求,是行业内拥有最全资质认证的储能厂商之一。

在循环寿命方面,派能科技通过综合应用纳米功能涂层技术、先进负极水系粘结剂的应用技术、功能型电解液技术等核心技术,在保持较高能量密度的前提下显著提升了电池循环寿命。派能科技的软包电芯循环寿命可达10,000次,能量密度高于160Wh/kg。基于高品质、长寿命磷酸铁锂电池及智能化电池管理系统,派能科技的储能电池系统使用寿命可超过10年。

目前,全球主要储能市场对锂电池和储能电池系统均有严格的安全认证标准,相关产品通过相应的安全认证才能获得市场认可及客户资源。

三、家用储能产品出货量位居全球第三,拥有品牌知名度及优质客户资源

近年来,派能科技积极把握全球锂电储能行业快速发展机遇,大力拓展境内外市场,并在国际竞争中取得优势地位,且积累了优质的核心客户资源。

在全球电化学储能市场中,派能科技具有较高品牌知名度和较强市场竞争力。

2017-2019年及2020年上半年,派能科技连续荣获中国国际储能大会、中国储能网颁发的“中国储能产业最佳储能电池供应商”、“中国储能产业最具影响力企业”以及“中国储能产业最佳系统集成解决方案供应商”等奖项。2019年,荣获全球太阳能理事会颁发的“太阳能储存奖”以及第六届中国国际光储充大会颁发的“储能产业十大储能电池供应商奖”。2020年,被国际权威调研机构EuPD Research评选为2020年西班牙和澳大利亚市场“锂电池储能最佳供应商”。

同时,一定的品牌知名度为派能科技带来了优质的核心客户资源。

截至2019年,派能科技拥有境外客户超过150家,产品远销全球40多个国家和地区,全球化战略取得初步成效。

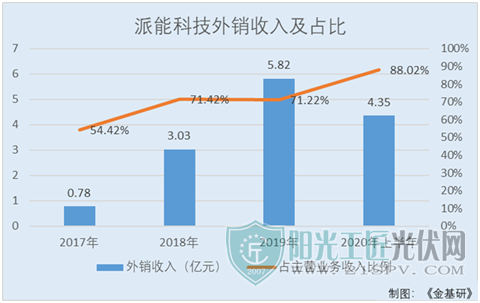

2017-2019年及2020年上半年,派能科技外销收入分别为0.78亿元、3.03亿元、5.82亿元和4.35亿元,占主营业务收入比重分别为54.42%、71.42%、71.22%和88.02%,实现大幅提升。

且基于派能科技自身技术和产品优势,以海外家用储能市场为切入点,先后开发了欧洲最大储能系统集成商Sonnen、欧洲领先的光伏提供商Krannich Solar、英国最大光伏提供商Segen、西班牙领先的光伏和储能提供商Solar Rocket等大型优质客户。

而该类客户对供应商的要求较高,一旦建立了稳定的合作关系,不会轻易更换。

在国内市场,派能科技同时关注长期战略客户和发展型客户,向全球领先的通信设备制造商中兴通讯提供通信基站后备锂电池;同时,派能科技的大容量储能电池系统已在中国工商业储能、可再生能源配套储能、微电网储能等场景实现商用,积累了丰富的产品应用经验和优质客户资源。

2017-2019年,派能科技向深圳市中兴康讯电子有限公司的销售收入分别为982.24万元、5,337.08万元、10,590.7万元,占当期营业收入的比例分别为6.85%、12.53%、12.92%。

而派能科技的客户主要集中在家用储能和通信备电两个领域。

在家用储能领域,根据IHS的统计数据,2019年,派能科技自主品牌家用储能产品出货量约占全球出货总量的8.5%,位居全球第三名,第一、二名企业分别为特斯拉和LG化学,其所占市场份额分别为15%和11%。

2019年,派能科技以自主品牌和贴牌方式销售家用储能产品共366MWh,约占全球出货总量的12.2%。

在通信备电领域,派能科技于2010年推出首款通信备电产品,是国内最早开展锂电池在通信基站领域的应用研发的企业之一。派能科技为全球领先的通信设备制造商中兴通讯提供通信基站后备锂电池,2017-2019年通信备电产品销售量分别为0.01GWh、0.04GWh和0.1GWh,占同期中国通信储能锂电池出货量的比例分别为0.4%、1.13%和1.67%,占同期中国通信储能非梯次利用锂电池出货量的比例分别为0.75%、3.94%和5.55%。

优质的核心客户资源大幅提升了派能科技产品的市场知名度和信赖度,为派能科技产品快速进入全球市场奠定了坚实可靠的基础。

四、核心技术产品收入占比逾九成,研发创新实力渠道成长

自成立以来,派能科技专注于磷酸铁锂储能电池系统领域,始终坚持自主创新和自主研发,通过持续研发投入掌握具有知识产权的全产业链核心技术。

作为国家高新技术企业的派能科技,其全资子公司江苏中兴派能电池有限公司也为国家高新技术企业和江苏省磷酸铁锂电池工程技术研究中心。

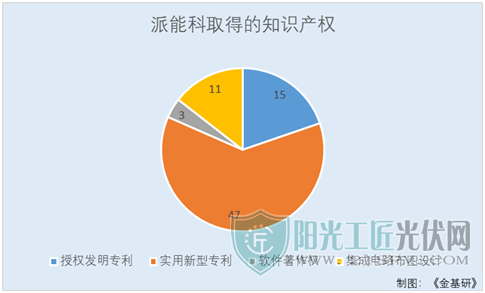

截至2020年6月30日,派能科技已取得授权发明专利15项、实用新型专利47项、软件著作权3项、集成电路布图设计11项,且派能科技曾先后参与多项国家和地方重要科研项目,并作为组长单位参与起草《电力储能系统用二次锂离子单体电池和电池系统性能要求》和《电力储能系统用二次锂离子单体电池和电池系统安全要求》行业团体标准。

持续的研发投入是创新的保障,派能科技重视科研资金投入,并保持高比例的研发投入。

2017-2019年及2020年上半年,派能科技的研发费用分别为2,927.86万元、2,658.07万元、6,019.4万元和2,986.28万元,呈上升趋势。

且派能科技的“超高能量密度、超长寿命磷酸铁锂电池”等共6项产品被江苏省科学技术厅认定为高新技术产品;“通信用磷酸铁锂电池组”、“锂离子电池”等共3项产品被上海市高新技术成果转化项目认定办公室认定为上海市高新技术成果转化项目;此外还有1项产品获得江苏省重点推广应用新技术新产品证书。

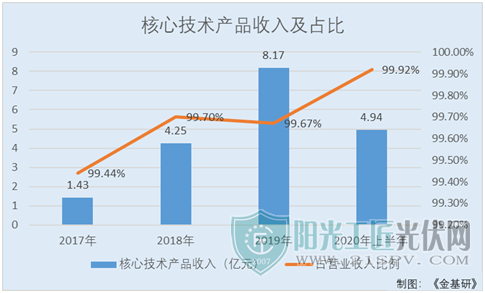

核心技术应用于磷酸铁锂电芯、模组及储能电池系统的研发和生产。派能科技的主营业务收入全部来自储能电池系统及电芯等核心技术产品,核心技术收入占营业收入的比重均超99%。

2017-2019年及2020年上半年,派能科技的核心技术产品收入分别为1.43亿元、4.25亿元、8.17亿元、4.94亿元,占当期营业收入的比例分别为99.44%、99.7%、99.67%、99.92%。

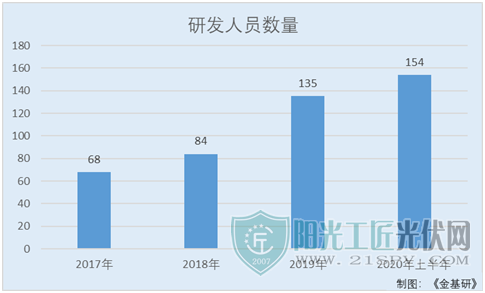

优秀技术水平离不开较高水平的研发队伍。一方面,派能科技有核心技术人员为其提供科研成果;另一方面,派能科技研发人员数量持续增加,研发团队实力不断壮大。

观其核心技术人员情况,截至2020年6月30日,派能科技拥有各类研发技术人员共154人,占员工总人数的21.91%,主要研发人员在锂电池领域拥有10年以上从业经验。

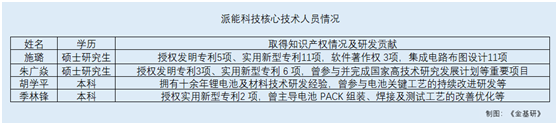

其中,派能科技的核心技术人员共有4名,分别为施璐、朱广焱、胡学平、季林锋。

施璐,硕士研究生学历,拥有授权发明专利5项、实用新型专利11项,软件著作权3项,集成电路布图设计11项,曾承担并完成“新一代通讯网络下的锂电池通信备用电源系统”项目等重要科研项目。

朱广焱,硕士研究生学历,拥有授权发明专利3项、实用新型专利6项,曾参与并完成国家高技术研究发展计划等重要科研项目。

胡学平,本科学历,拥有十余年锂电池及材料技术研发经验;季林锋,本科学历,拥有授权实用新型专利2项,曾主导电池PACK组装、焊接及测试工艺的改善优化等。

以上4位核心技术人员,均拥有一定的学历和科研背景,拥有深厚且与派能科技业务匹配的资历背景,

2017-2019年及2020年上半年,派能科技的研发人员数量分别为68人、84人、135人、154人,占其员工总数比例分别为18.38%、20%、24.41%、21.91%。

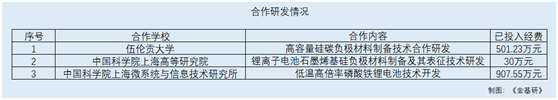

此外,派能科技在坚持自主研发的同时,与中国科学院上海高等研究院、中国科学院上海微系统与信息技术研究所、澳大利亚伍伦贡大学等知名科研院所开展合作研发,实现科研资源高效整合。

其中,派能科技与伍伦贡大学合作高容量硅碳负极材料制备技术合作研发,目前为小试阶段,已投入经费501.23万元。

与中国科学院上海高等研究院合作锂离子电池石墨烯基硅负极材料制备及其表征技术研发,目前为开发阶段,已投入经费30万元。

与中国科学院上海微系统与信息技术研究所合作低温高倍率磷酸铁锂电池技术开发,目前已完成,已投入经费907.55万元。

未来,派能科技将继续专注于锂电池储能应用,围绕磷酸铁锂电芯、模组、电池管理系统及储能系统集成等产业链关键环节持续研发和拓展,致力于发展成为“全球顶尖的锂离子电池储能系统及智慧能源解决方案提供商”。

五、2018年中国电化学储能累计装机首次突破“GW”,迈进规模化发展阶段

储能是中国战略性新兴产业的重要组成部分,近年来一系列鼓励政策的加速出台为储能产业大发展蓄势,推动行业进入规模化发展阶段。

2018年,全球电化学储能市场迎来跨越式增长,锂电储能产业迈入快速商业化发展阶段。

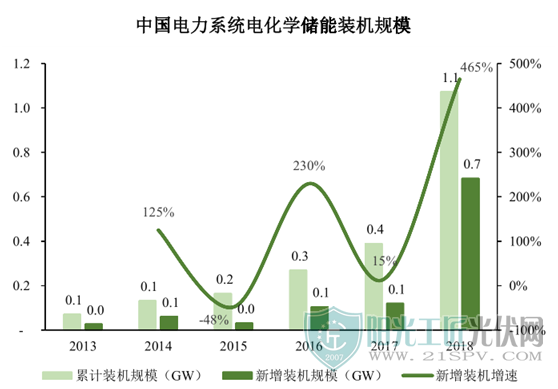

根据CNESA的统计数据,2013-2017年,中国电化学储能项目在电力系统的新增装机规模由0.03GW增加至0.1GW,年均复合增速为45%。2018年,中国电化学储能项目在电力系统的新增装机规模为0.7GW,同比增长465%。截至2018年,中国电力系统中已投运电化学储能项目累计装机规模为1.1GW,同比增长175%,首次突破“GW”大关。

电化学储能技术在电力系统中的应用迎来高速增长,其核心驱动因素来自于供需两端。

在供给端,锂电储能成本快速下降,技术经济性大幅提升。

近年来,锂电储能成本呈现快速下降趋势,技术经济性持续提升,在很大程度上促进了锂电储能技术的大规模商业化应用。

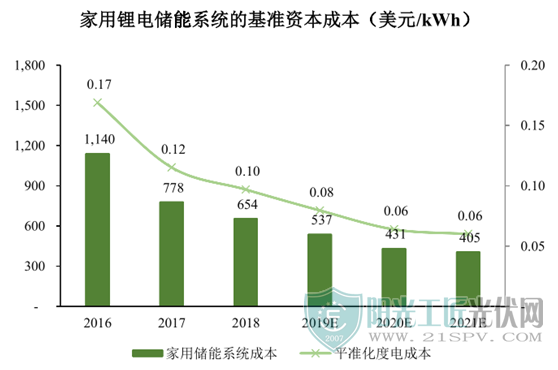

根据BNEF统计,截至2018年,一套完整安装的14kWh家用锂电储能系统的基准资本成本为654美元/kWh,折算为平准化度电成本约为0.1美元/kWh,较2016年下降约42.6%。BNEF预计到2021年该成本将下降至405美元/kWh,未来三年累计下降幅度为38.1%。

在需求端,电力自发自用需求推动家用储能市场快速增长。

在欧洲、日本、澳大利亚、美国等电力价格高昂的国家和地区,家用光伏+储能应用的主要经济驱动因素之一是提高电力自发自用水平,以延缓和降低电价上涨带来的风险。同时,随着电价上涨和光伏系统成本迅速下降,上述地区强劲、稳定的光伏新增装机量也为储能应用提供了坚实的市场。根据IHS的统计,截至2018年,全球家用光伏累计装机容量约60GW,预计未来仍将保持稳步增长,到2023年累计装机容量将超过140GW。

随着“光伏上网电价”和“净计量电价”之类的家用光伏补贴政策到期和削减,光伏电力自发自用经济性提高,进一步推动家用储能市场增长。

且近年来,各国纷纷出台支持政策推动储能产业发展,为储能的大规模商业化应用创造了良好的市场机遇。

2017年9月,储能纳入国家级政策规划,首份行业政策性指导文件出台,发改委、财政部、科技部、工信部和能源局联合印发《关于促进储能技术与产业发展的指导意见》,这是中国储能行业第一个指导性政策,提出未来10年中国储能产业发展目标。

且在“十四五”期间,随着更多利好政策的发布,电化学储能应用的支持力度将逐步加大,市场规模不断增加,年复合增长率(2020-2025年)将保持在55%左右,到预计到2025年年底,电化学储能的市场装机规模将超过24GW。

随着储能市场应用前景预期向好,派能科技上市后,在资本市场的加持下,将赢得更广阔的发展空间。

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...