数据显示,大全新能源去年四季度营收2.48亿美元,归母净利润0.73亿美元,平均单吨利润约2.04万人民币。

而在此前的一周中,光伏硅料价格再次跳涨,涨幅达5%-7%。对此,部分券商机构预期2021年硅料供应将持续处于紧平衡状态,甚至有部分市场人士认为直到2022年四季度硅料供给紧张状况才会有所缓解。

光伏上游硅料价格持续大涨的背后,除了近几年行业需求爆发外,也正反映出产能结构的畸形。光伏行业产业链的四大重要环节为硅料、硅片、电池片和组件。目前,除了上游的硅料为供不应求外,其他环节皆处于产能绝对过剩状况。

硅料方面,中信证券预计,2021年和2022年组件规模对应的硅料需求约为58万吨和70万吨。而数据显示叠加逐步爬升的产能,硅料供给分别为57万吨和71万吨,硅料环节供不应求或紧平衡状态将延续。但在硅片、电池片和组件方面,由于技术壁垒较低,各企业产能爬升速度较快,当前潜在供给在180GW以上,电池片、组件增速超过20%,高于上游多晶硅15%的产量增速,供给正在超出全年需求。

整个产业链中,由于电池片存货周期有限,因此电池片能相对好地反映终端需求。目前,市场上电池片价格处于下降状态,意味着一季度光伏需求或将不及去年四季度。

但实际上,受2020年上半年疫情停工影响,下游产业链仍处于库存重建阶段。因为无论在哪个阶段拥有一定库存,到下半年库存就能形成订单,企业市场占有率才有足够保证。因此市场上下游各企业希望借助新产能的竞争力优势,满负荷生产,达到最有效的竞争力。目前下游大多数组件企业已签订二季度订单甚至三季度订单,并已开始运行生产。由于产业链下游需求量比较确定,在这种确定的情况下,企业希望尽可能在硅片或者电池上形成竞争优势。也正因此,即便硅料价格持续上升,下游产能过剩状态中短期无法改变。

最终,本轮硅料涨价或将使得一些中小企业彻底出局。

数据显示,今年市场的多晶硅产能90%以上由大单和长单锁定,组件厂想要抢占市场份额,关键在于硅料。整个光伏产业链各个环节技术壁垒并不相同。实际上,除了上游多晶硅生产环节、中游的电池片环节技术壁垒较高外,其他如硅片、光伏组件、光伏应用的技术含量皆不高,属于资本密集型和劳动密集型产业。

组件厂若能够采购硅料,通过硅片和电池片代加工,便可完成产业链的垂直一体化。但对于一些未完成垂直一体化的企业,其受原料涨价影响严重,压缩利润空间,失去主动权。

目前,硅片市场一类垂直一体化厂商如晶科、晶澳、天合等在下游需求不景气时能够优先采用自身生产的产品。另一类如隆基、中环、保利协鑫等在满足其他一体化厂商及其他电池厂的硅片需求的同时,向下游延伸,在电池片、组件等有所布局。而通威股份等则是基于硅料生产优势向下游电池片、组件布局进行一体化。相反,对于其他尚未形成一体化的光伏制造企业来说,今明2年亏损的概率极大,部分企业或将因此出局。

另一方面,即便对于当前龙头企业来说,竞争格局也将发生变化,部分企业的竞争优势或将受到影响。

当前硅料产业龙头是通威股份,但新特能源、保利协鑫、新疆大全等都已做了相应的产能规划,形成了上游四强的局面。上游企业在占据短期优势后,正谋求与下游行业共建或合建的模式进行深度绑定。如去年11月通威股份与天合光年共同投资总计150亿元的4万吨硅料、15GW拉棒、硅片和电池项目;今年2月通威与晶科签署的硅片、纯晶硅共建项目;中环股份和保利协鑫、隆基股份和通威股份也通过互持股份,承诺产品采购进行合作。因此,目前来看行业竞争格局正从隆基股份的一家独大,再次转变为各家企业抱团厮杀的混战局面。

一位公募基金经理表示,目前光伏产业链的每个环节都充满了博弈的色彩,其中任何一个节点发生变化都将“动一发而牵全身”。“首先,随着央企国企加速进入下游运营商队伍,其对组件企业的话语权在发生变化,运营商是否会大幅压价是一个重大不确定性。其次,当前光伏制造环节每个环节都面临巨大技术革新的可能,新技术路线的确立同样将使一些企业出局,另一些企业加速发展”。

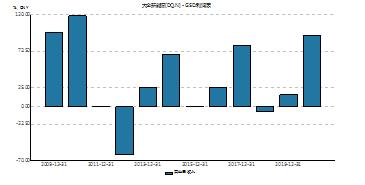

资料来源:Wind

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...