光伏行业的技术路线竞争一刻不停,目前一些新的技术又开始造势,比如颗粒硅技术、异质结技术、钙钛矿电池技术等,但最终哪些新技术路线能够胜出或者分得一杯羹还需要时间的检验。不管怎样,行业竞争激烈对下游用户、对行业的发展总是好事。

本文对当前的技术竞争情况和未来的成本下降趋势进行一下梳理。

01光伏行业新技术竞争加快

1、硅颗粒技术到底行不行?

近年我国光伏行业发展势头越来越猛,2020年我国光伏新增装机规模48.2GW,同比增涨60%。2020年我国多晶硅产量39.2万吨,同比增长14.6%。尽管几家硅料企业相继宣布扩产,但投产需要时间,因此目前硅料仍然供不应求。

在硅料、硅片、电池片、组件、应用等光伏产业链中,处于上游的硅料环节研发成本高,生产门槛高,需要投入大量的资金,是光伏产业链成本的重要环节。

近日,协鑫发布公告称经过多年自主研发,协鑫FBR颗粒硅技术实现了电子级颗粒硅量产。

3月2日,保利协鑫能源发布公告称,于2021年2月28日,保利协鑫全资附属公司江苏中能硅业科技发展有限公司,与无锡上机数控股份有限公司签订战略合作框架协议书,拟于内蒙古自治区共同投资建设30万吨颗粒硅的研发及生产项目。根据合同,中能与上机拟就30万吨颗粒硅生产及下游应用领域的研发项目进行合作,项目总投资预计为人民币180亿元。项目将分为三期具体实施,第一期设计产能拟为6万吨,预计投资人民币36亿元。

根据协鑫最新发布的公告,称颗粒硅各项品质指标已达到西门子法致密料标准,甚至部分指标还优于致密料,颗粒硅单程转化率高达99%,90%可用于单晶。并可以实现单晶自动化加料,智慧化生产。

其实颗粒硅技术已经诞生多年,但一直没有成为主流技术。关于颗粒硅技术能否真的有如此大的优势,还需要时间的检验,现在下结论还为时过早。

目前上游硅料生产主要是用改良西门子法,通威是这方面的龙头。西门子法工艺成熟稳定,过程简单可控,设备标准化,容易复制和扩大规模。

关于改良西门子法,通威股份发布了公告,通威称改良西门子法是已经经过长期运营,市场成熟和稳定的工艺路线,通威具备产品品质稳定、生产效率高、装置稳定性高、运行安全性高等特点,能够兼顾产品品质和生产成本的保障。通威在公告中还提到,经过多年发展,通威在高纯晶硅核心技术领域形成了具有自主知识产权的多项成果,技术、成本处于行业领先水平。截至目前,公司高纯晶硅生产经营一切正常,满产满销,积极保障供应。目前,公司已与隆基股份、天合光能、晶科能源建立制造端股权和供应链的合作,并与多家行业公司签订长期供应链订单。

2、HJT技术到底会不会成为主流?

在光伏产业链中,电池片领域的技术竞争同样激烈。目前光伏市场PERC电池成为主流。P型单晶硅电池在经历了BSF电池(铝背场电池)和PERC电池之后,目前效率已经接近理论瓶颈。在众多发展方向中,HJT(异质结)有可能成为PERC技术的主要替代路线。

P型单晶电池所采用的PERC技术目前平均转换效率能达到23%左右,而HJT理论上能达到25%左右。因此,HJT技术已经广泛的受到了行业的关注。另外,相对于PERC而言,HJT采用的低温工艺,是比较好的电池薄片化技术,对效率提升有比较大的帮助。所以,目前包括通威在内很多光伏企业都在布局HJT技术。

但目前HJT技术还面临很多瓶颈,在成本方面HJT还缺乏竞争力。要做到有竞争力,首先要考虑浆料减量。HJT的浆料采用的是低温银浆,生产工艺难度高,同时需要冷链运输,价格较常规银浆要高10-20%。其次是生产设备的国产化:PERC的生产成本只有2.5-3亿元/GW,而HJT电池进口设备能够达到8-10亿元/GW。

所以HJT技术虽然先进,但能不能替代PERC技术成为主流也需要时间的检验。

3、钙钛矿电池技术

钙钛矿型太阳能电池,是利用钙钛矿型的有机金属卤化物半导体作为吸光材料的太阳能电池。钙钛矿太阳能电池具备高效率和低成本特点,而且对环境造成的影响较小,被认为是极具潜力的光伏技术之一。

作为新型电池,钙钛矿太阳能电池最大的特点就是不需要用硅。目前,国内开发出的钙钛矿电池功率转换效率超过21%,已经接近硅太阳能电池的效率水平。同时,钙钛矿材料具有带隙可调、价格低廉、可大面积制备等特点,且钙钛矿太阳能电池在较高透明度下的功率转换效率依然出色,并且具有优秀的颜色调节能力。这些优点都使得钙钛矿太阳能电池在未来的光伏发电技术发展中占有重要的地位。

近日,协鑫光电宣布完成新一轮超过亿元的融资,在昆山高新区建设一条100MW级别的大面积钙钛矿光伏组件量产生产线,协鑫光电称完成本轮融资后,将致力于打造大规模钙钛矿太阳能电池组件量产线,不断推动钙钛矿的商业化进展。

此外,网传宁德时代也在筹建钙钛矿研究团队拟进军太阳能光伏发电领域。

然而目前我国关于钙钛矿太阳能电池的研究仍处于起步阶段,还存在一些问题亟需解决,如钙钛矿太阳能电池较差的长期稳定性、材料的毒性问题,以及大面积叠层电池在效率上仍然与小面积器件存在较大差距,制约了钙钛矿叠层电池的产业化进程。

4、同一技术路线下,硅片尺寸的竞争

自2019年来,基于大尺寸硅片的高功率组件成为光伏行业的主流趋势,各个组件厂家纷纷将182mm、210mm为典型尺寸的大硅片组件推入市场,硅片尺寸变大直接导致组件电流的提升。对于182mm以下尺寸的组件,电流提升并不明显,但当硅片尺寸增加至210mm时,组件电流从10A迅速提升至18A左右。

2021年1月以来,210产品的电池片良品率和切片良品率得到了显著提升,已经与182产品相当,210*55片的产品与182*72片的产品组件尺寸相当,但功率提高了10W以上。目前通威、中环、上机数控、天合等光伏企业纷纷开始选择210mm尺寸产品。

当然,同技术路线竞争相比,尺寸竞争虽然激烈但属于次一级的竞争。

02竞争之下光伏系统投资成本将继续下降

在过去十年间,太阳能光伏发电成本快速下降,成本的下降主要是由于电池板价格和系统配套费用的降低,前者降幅达90%,这些因素使得太阳能光伏发电的总装机成本下降了80%以上。

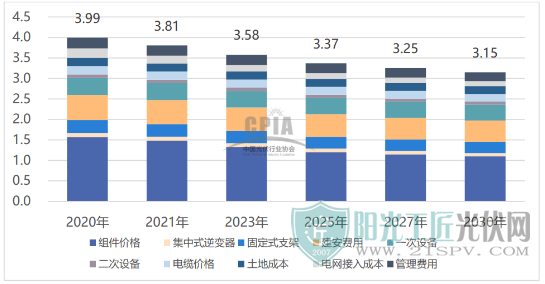

我国地面光伏系统的初始全投资主要由组件、逆变器、支架、电缆、一次设备、二次设备等关键设备成本,以及土地费用、电网接入、建安、管理费用等部分构成。其中,建安费用主要为人工费用、土石方工程费用及常规钢筋水泥费用等,未来下降空间不大。组件、逆变器等关键设备成本随着技术进步和规模化效益,仍有巨大的下降空间,将成为下一阶段光伏系统降本的主要部分。

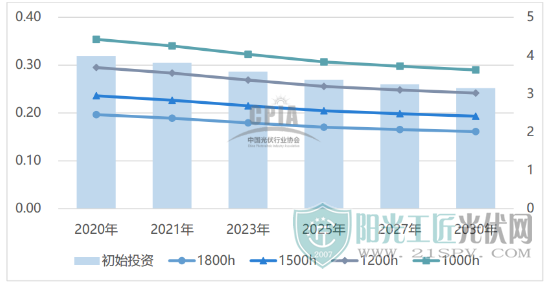

根据中国光伏协会(CPIA)发布的《中国光伏产业发展线路图(2020版)》,2020年,全投资模型下的地面光伏电站在1800h、1500h、1200h、1000h的LCOE(平准发电成本)分别为0.2、0.24、0.29、0.35元/kWh(分布式光伏电站为0.17、0.2、0.26、0.31元/kWh)。2021年后在大部分地区实现与煤电基准同价。

此外,2020年我国地面光伏系统的初始全投资成本为3.99元/W左右,较2019年下降0.56元/W,降幅为12.3%。其中,组件约占投资成本的39.3%,占比较去年上升0.8个百分点。非技术成本约占17.3%(不包含融资成本),较2019年下降了0.3个百分点。

据CPIA预计,2021年,随着产业链各环节新建产能的逐步释放,组件价格回归合理水平,光伏系统初始全投资成本可下降至3.81元/W,到2030年,我国光伏系统初始投资成本将会降至3.15元/W。

2020-2030年光伏地面电站不同等效利用小时数LCOE估算(元/kWh)

2020-2030年光伏分布式电站不同等效利用小时数LCOE估算(元/kWh)

2020-2030年我国地面光伏系统初始全投资变化趋势(单位:元/W)

来源:中国光伏协会

对于未来展望,企业也有清晰的判断。比如,今年两会期间,全国人大代表、通威集团董事局主席刘汉元表示,“2020年平均上网电价已降至0.35元/千瓦时,今年有望全部实现平价上网,不再需要补贴。‘十四五’期间,预估光伏发电的成本还会下降三分之一以上。”

03结语

商场如战场,技术路线竞争是最关键的竞争。短期看,当前的主流技术依然安全,长期看,只有时间能给出正确的答案。

原标题:碳中和开局之年,光伏行业技术竞争白热化

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...