硅片制造业位于光伏产业链中游,硅片制造企业通过向上游采购多晶硅料,利用单晶硅生长炉或多晶硅铸锭炉生产出单晶硅棒或多晶硅锭,再将其切割为单晶硅片或多晶硅片,之后销售给下游企业,用于生产太阳能电池及组件(见图1)。我国现已成为全球最大的太阳能级硅片生产基地。

图1 硅片产业链

1.1 我国占据全球硅片主导地位

我国硅片产量与光伏装机容量走势基本一致, 2011-2020年我国硅片产量总体呈逐年增长态势。2020年我国硅片产量为161.3GW,同比增长19.8%,保持较高增速;占全球硅片产量的97.4%,同比増长4.3个百分点,在全球硅片领域占据绝对主导地位(见图2)。

图2 2011-2020年我国硅片产量及增速

(数据来源:中国光伏行业协会)

硅片产业布局进一步向中国大陆集中。该现象的主要原因包括:一是国内硅片技术及成本优势进一步显现,连续拉晶投料量、切片等工艺方面的技术进步,以及区位布局的电力资源优势,中国大陆企业在硅片环节的生产成本呈继续下降势头,较海外企业生产成本优势继续加强;二是新增单晶硅片产能主要来自国内,单晶硅片的市场份额加速提升,海内外多晶硅片厂被迫关闭或停产的规模加大。2019年全球新增产能超过50GW,基本位于中国大陆。隆基、中环和晶科三大硅片厂商的新增产能超过全球新增产能的70%,头部企业产能集中化趋势继续加强。

我国硅片行业代表企业主要有隆基股份、中环、保利协鑫、南玻、晶澳科技和亿晶光电等。其中,隆基2020年硅片产量排名第一,单晶硅片出货量58.15GW。截止2020年末,隆基单晶硅片产能达到85GW。

虽然近年来市场上已基本无新增多晶硅片产能,但多晶存量产能规模仍然较大,为避免被单晶产品快速取代,多晶企业也通过各种技改手段提升产品。

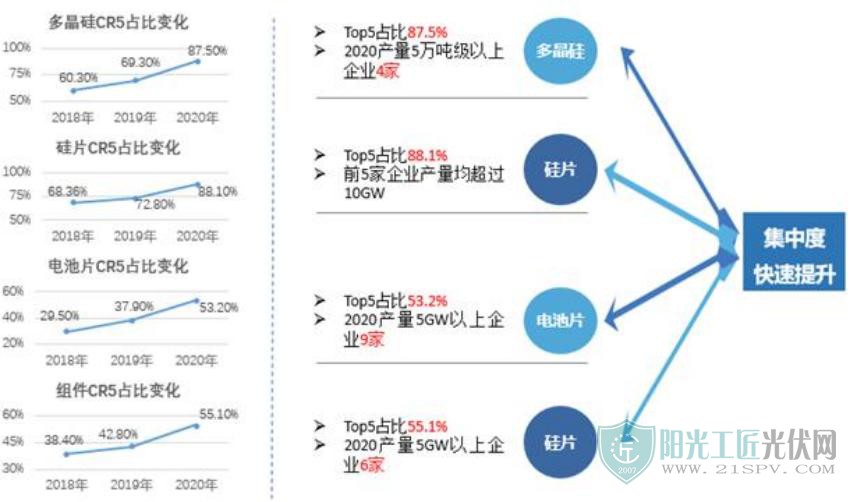

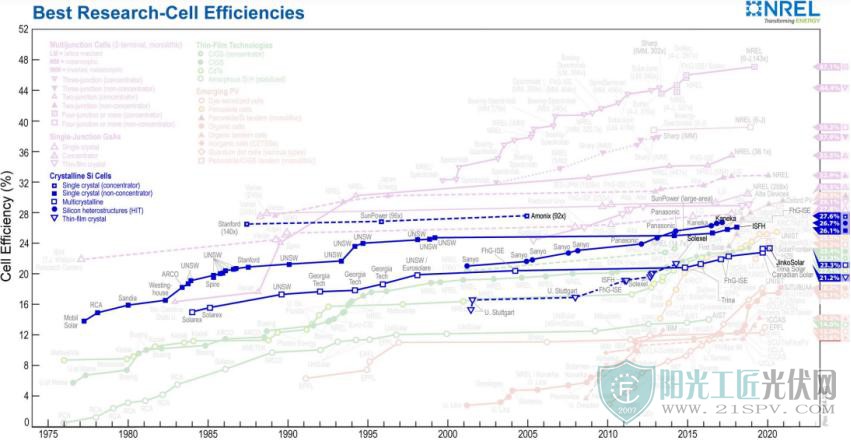

1.3 市场集中度进一步提高

随着光伏行业从补贴时代逐步过渡到市场化竞争时代,竞争策略由过去的低价竞争,转向依靠技术进步实现降本增效的竞争策略,在新的竞争策略下市场份额向头部优质企业加速集中。过去几年,我国硅片行业市场集中度较高且不断提升,2020年我国硅片产量排名前五的企业市场占有率为88.1%,较2019年提高了15.3%。头部企业的竞争更加激烈,竞争焦点也由原来的规模和成本转向企业的综合竞争力,包括商业模式创新、技术研发、融资能力、运营管理、市场营销等(见图3)。

图3 光伏产业链各环节市场集中度

(数据来源:隆基股份2020年年报)

硅片生产环节的电耗主要来自拉单晶或多晶硅铸锭环节。低廉的电力供应是提高企业产品竞争力的重要方面。因此,企业纷纷利用西部地区能源要素低廉的优势,在当地建设并扩产单晶拉棒、切片产线。据统计,2019年单晶拉棒产能超过100GW,其中除了晶澳科技在河北有部分拉棒产能外,其他产能均位于西部地区,如内蒙古、宁夏、云南、新疆等地。隆基、中环则在江苏无锡、宜兴等布局切片厂,贴近下游电池片制造基地(见表1)。

表1 单晶拉棒企业产能布局

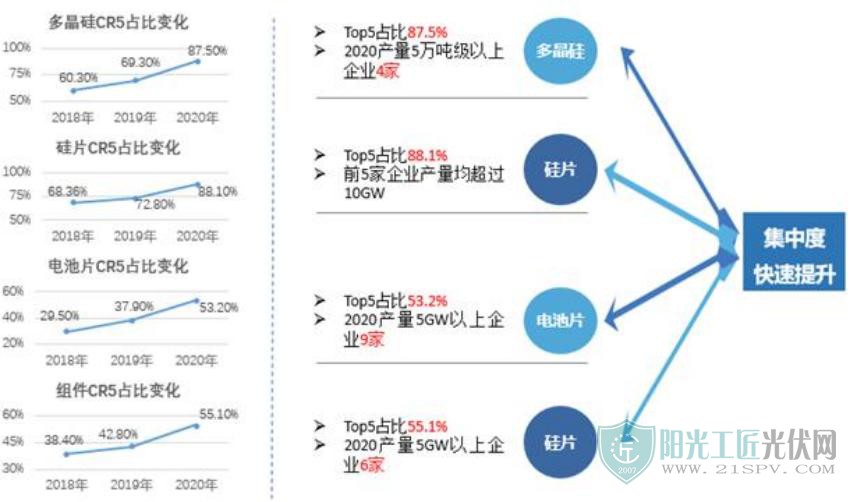

硅料是硅片成本的重要组成部分,并且随着硅片技术的进步,硅料成本占比进一步上升。硅片企业提升供应链管理能力,能够抵御上游硅料价格大幅波动是实现硅片企业赢得竞争优势的关键因素之一。2013年以来多晶硅价格相对比较稳定,去年以来多晶硅价格从低位10美元/kg以下增长到20美元/kg以上,价格大幅上升给硅片企业带来了巨大的冲击(见图4)。

图4 多晶硅价格走势(美元/kg)

为了将多晶硅原料成本控制在企业可以接受的价格区间,不同类型的硅片企业采取了不同的措施,多数的硅片采取与多家多晶硅企业签订长周期、大金额的多晶硅订货协议。

隆基股份与新特签署五年期多晶硅料长单采购合同,合同约定采购量不少于27万吨,预估合同总金额约 192.35亿元人民币,年均合同金额占隆基 2019年度营业成本的约16.45%;与亚洲硅业签署多晶硅料长单采购合同,合同采购量12.48万吨,预估合同总金额约94.98亿元;与韩国OCI签订三年期多晶硅料采购合同,采购多晶硅料约 7.77 万吨;与新疆大全签署的太阳能级多晶硅签署采购合同,预计总采购量为 3.24万-4.32万吨,期限为2021年1月至 2023年12月。

晶澳与新特签署多晶硅采购合同,显示于2020年10月至2025年12月期间向新特能源股份采购原生多晶硅97,200吨,预计约人民币91.37亿元。无锡上机数控与新特能源签署多晶硅采购合同,2021至2025年向新特采购原材料多晶硅料7.035万吨,与江苏中能硅业签署预计2020-2021年采购数量为 1.67 万吨多晶硅。京运通与新特能源签署多晶硅采购合同,从2019年1月至2021年 12 月合计采购数量 32,000 吨,其中 2019 年合计采购数量 8,000 吨,2020 年合计采购数量12,000吨,2021 年合计采购数量 12,000 吨。

有的硅片企业通过参与多晶硅项目的投资与项目所属公司建立深入的合作的关系,签署的采购合同金额更大、供货周期更长。中环股份与保利协鑫在多晶硅领域合作较为深入,双方签署的多晶硅采购合同期限长,采购规模大。采购合同显示,从2022 年1月1日起至2026年12月31日五年内中环向保利协鑫采购多晶硅料预计35万吨;另外,中环也与通威股份签署采购多晶硅的合同,采购规模约 7 万吨,其中 2018 年不低于1400 吨,2019-2021 年每年约 20000-25000 吨。

2

硅片技术发展趋势

硅片非硅成本是指除硅料外的硅片成本,是体现硅片生产企业技术水平和成本控制能力的重要指标。

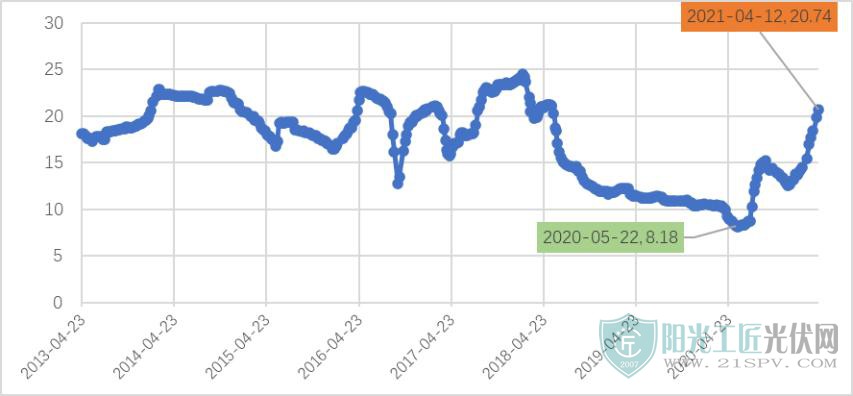

2.1 效率优势实现单晶硅替换多晶硅电池

根据IHS的数据,当前硅基太阳电池占据市场份额的95%,其中以单晶硅电池为主。单晶晶面取向相同、无晶界,在晶体品质、电学性能、机械性能等方面具备优异品质和更高的转换效率。根据2021年4月1日美国国家可再生能源实验室最新发布的不同类型的太阳能电池最高效率数据,在实验室条件下各类型电池效率不断刷新,不过单晶硅电池一直比多晶硅电池效率高,商业化大规模应用的非聚光单晶硅电池最高效率26.1%、多晶硅电池最高效率23.3%;其他新型电池尚未进入规模化商业化应用阶段,其实验室最高效率依次为聚光单晶硅电池27.6%,异质结晶硅电池26.7%,薄膜晶硅电池21.2%(见图5)。

图5 美国国家可再生能源实验室(NREL)硅基

太阳电池最高效率表(资料来源:美国NREL)

单晶多晶价差大幅缩小,单晶技术经济性优势明显,过去几年单晶硅电池份额大幅上升,根据中国光伏行业协会数据,2017年单晶电池市场份额占比仅为28%, 2020年其占比已上升至90.2%。

2.2 拉单晶的效率和能耗水平大幅提升

晶硅电池作为市场主流产品,长期存在着单晶硅和多晶硅技术路线的竞争,多晶产品凭借低成本的优势在过去较长时期内占据了主要市场份额,单晶价值未能得到充分体现。随着单晶生产制造技术的突破和成本大幅降低,行业的市场竞争格局逐渐明朗,单晶主导未来光伏市场的格局已经形成。

单炉装料量的增加可以大幅提高单晶炉的生产能力,摊薄硅片的设备成本。目前单晶直拉法平均单炉装料量已达1300kg,平均电耗水平降至29.1kWh/kg,预计到2025年有望分别达2000kg和21.6kWh/ kg。

2.3 硅片切割技术提升

金刚线切割全面普及,提高出片量,摊薄硅片生产成本。硅片切割主要有砂浆切割和金刚线切割两种工艺,金刚线切割技术相较传统砂浆切割具有切割速度快、单片损耗低、切割液更加环保等优点,金刚线替代优势明显。金刚线切割在单晶领域已经得到全面应用,但由于单晶、多晶晶格结构的不同,使得金刚线在单晶硅片切割的应用上更具降本增效的优势。

未来,细分市场金刚线企业继续围绕细线化、薄片化等技术,降低切割成本。截止2020年底,金刚线龙头企业美畅股份的金刚石线产能3500万公里,市场占有率50%,为行业龙头,是隆基、晶科、晶澳、协鑫等硅片领先企业的金刚石线第一供应商。用于单晶硅片的金刚线母线直径降幅较大,且呈不断下降趋势。2020 年,金刚线母线直径为 48-57μm,。由于多晶硅片中缺陷及杂质较多,细线容易发生断线, 因此用于多晶硅片的金刚线母线直径大于单晶硅片,且随着多晶硅片需求减缓,用于多晶硅片的金刚线母线直径降幅趋缓。随着金刚线直径降低以及硅片厚度下降,等径方棒/方锭每公斤出片量将增加。2020 年 P 型166mm尺寸每公斤单晶方棒出片量约为62片,多晶方锭出片量约为58片。

2.4 薄片化趋势

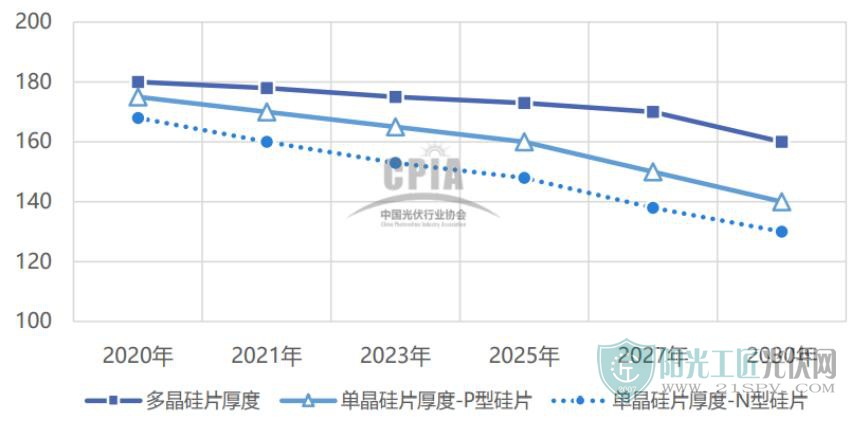

薄片化有利于降低硅耗和硅片成本,但会影响碎片率。目前切片工艺完全能满足薄片化的需要,但硅片厚度还要满足下游电池片、组件制造端的需求。硅片厚度对电池片的自动化、良率、 转换效率等均有影响。2020 年,多晶硅片平均厚度为180μm,P型单晶硅片平均厚度在175μm 左右,N型硅片平均厚度为168μm(见图6)。

图6 硅片厚度趋势(μm)

3

硅片行业发展展望及挑战

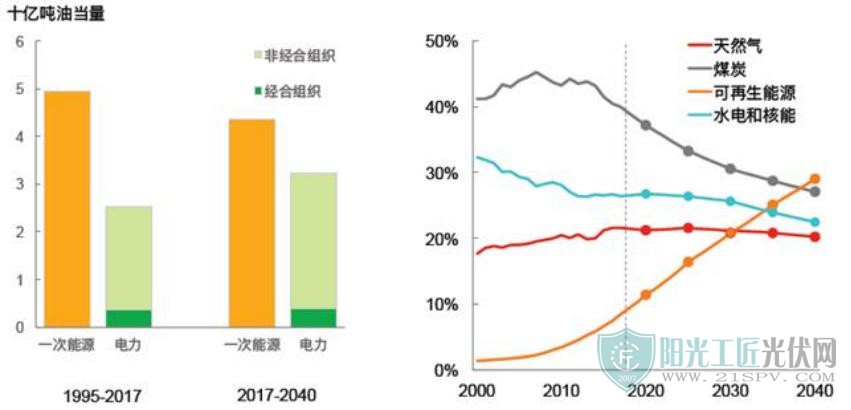

3.1 在未来能源清洁化和电气化水平提高的趋势下 光伏发电市场前景广阔

全球能源需求总量在发展中经济体的拉动下将持续保持稳步增长,其中电力在能源供应侧和消费侧的增速表现出强劲的增长态势。纵观全球,新能源与可再生能源在许多国家能源和电力消费中的比重持续扩大(见图7),电力化、清洁化已经成为全球能源发展的趋势。例如,美国加州规定到2045年,终端消费者使用的零售电力和政府采购电力必须100%来自可再生能源和零碳能源;印度计划2022年实现可再生能源装机量175GW;德国2018年可再生能源电力占比已提升至40%以上,并首超煤电占比,计划到2050年将其再提升至80%以上;西班牙规划到2030年累计光伏装机量达到77GW,太阳能将成为该国最廉价的电力来源;意大利发布2020-2030年的能源发展战略,累计光伏装机量上调至50GW。根据国际能源署(IEA)预测,2030年前后可再生能源将成为全球最大的电力来源,全球在2015年至2040年间的电力投资中,将有近60%归属可再生能源领域,以光伏、风电和水电为代表的可再生能源将是未来电力装机增量的主力。

图7 一次能源增长和发电用能发电结构

(来源:BP世界能源展望2019年)

近年来,伴随着光伏产业规模的不断扩大,技术迭代和产业升级加速,光伏发电成本持续快速下降,应用范围不断扩大。在全球多个国家、地区的光伏发电成本已低于常规能源,部分国家已实现光伏“平价上网”,经济性逐步成为行业发展的主要驱动力。以中国、美国、日本以及印度等为代表的大批新兴市场迅速崛起,市场重心加快从欧洲单一市场向全球化市场转移,全球GW级市场数量快速增长,新兴市场应用遍地开花,全球光伏市场需求“去中心化”趋势明显,形成了传统市场与新兴市场结合、更加均衡的多元化市场格局。

光伏应用市场向全球化的拓展,不但极大扩展了光伏应用市场的地域和范围,也为光伏产业发展提供了更加广阔的新增市场,还彻底改变了过去过度依赖单一市场的不均衡市场格局,有效降低了单一市场需求波动对行业整体发展的影响,有利于全球光伏产业更加健康、均衡和可持续发展。

3.2 光伏产业链垂直一体化 促进企业实现做大做强

以隆基为代表的硅片企业向垂直一体化方向不断发展。从2014年开始,隆基依托先进的单晶硅片技术开始向单晶电池组件扩展,进而逐步扩展到电站、以及最近提出的光伏加氢能等综合能源的概念。隆基的硅片和组件在市场中的地位均得到了大幅的提高(见表2和表3)。

2014年11月隆基收购了乐叶光伏科技公司,将其作为自己的单晶电池、组件平台,向下游拓展,开拓单晶电池和组件市场。

当前,隆基较高的产能利用率是实现高利润率的关键。随着隆基垂直一体化战略的落地,其产品种类大幅扩张,全面的产品优势能否保持并维持较高的产能利用率值得继续观察。不过,隆基也在积极在光伏新兴的技术方向开展研发储备。

表2 历年硅片企业排名

表3 历年光伏组件产量排名

通过技术进步实现降本增效成为行业竞争的主题,下游投资者更加重视全生命周期度电成本,各大光伏企业和研究机构纷纷投入巨资开展技术研发,投入的人力和资金规模大幅增加,行业技术迭代升级加速。市场主流的电池技术加速革新,企业面对加速的技术创新格局下是否有充足的准备是确保其可持续发展的关键。

从短期来看,异质结电池可能成为下一代大规模商业化应用的电池类型,其比目前已经大规模商业化的高效率PERC电池效率高约1%,并且发电效率对温度更不敏感。若异质结电池制造设备技术有大幅的进步,可能加速异质结电池替代PERC电池。从远期来看,以钙钛矿电池为代表的新概念低成本电池已经成为研发的热点,也是未来非常有前景的太阳电池技术方向,这些技术走到成功商业化应用将对现在成熟的电池技术造成巨大的冲击。建议放到更长的时间尺度来看待不同太阳电池技术的迭代更新趋势。

原标题:光伏产业链概览及展望——硅片

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...