按照光伏玻璃 85%良率、深加工 90%良率和 19.8%的转化效率计算,一条 1000t/d 光伏玻璃产线如果生产3.2mm 厚度的单玻,对应 6.9GW 的年光伏装机量;如果生产 2.0mm 厚度的双玻,对应 5.5GW 装机量。我们预计 2025 年如果目前转产的超白浮法玻璃全部从光伏玻璃转回建筑和汽车玻璃,则超白压延玻璃产能为 111571t/d, 可以支撑每年 657GW 的全球光伏装机量。

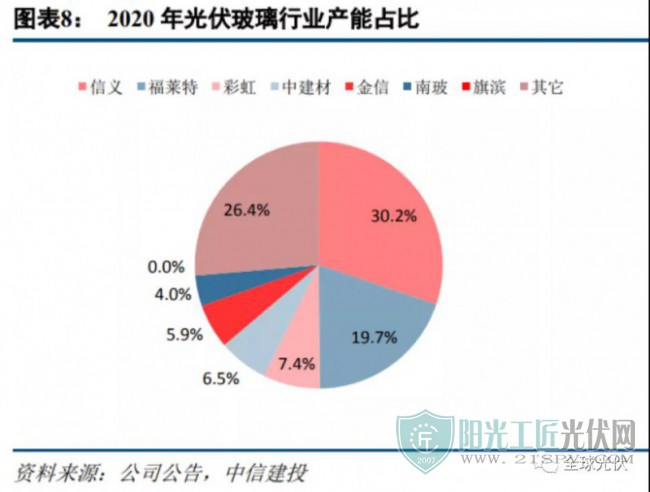

行业预判一:双寡头格局延续。从 2016 年至 2020 年,信义光能和福莱特两家光伏玻璃企业市占率有所上升,2020 年两家公司产能占比接近 50%,行业的双寡头格局基本保持稳定,两家龙头在十四五期间均有较大扩 产计划,预计到 2024 年产能占比维持不变。

行业预判二:传统建筑玻璃企业成为新参与者。在新增产能限制解除后,传统建筑玻璃企业也开始布局光 伏业务,旗滨集团计划新建 10 条光伏玻璃产线,到 2024 年将成为第四大光伏玻璃企业,市占率 7%。

行业预判三:行业将进入成本比拼阶段,成本管控能力差的企业将面临洗牌。2020 年下半年由于光伏集中 装机、双玻渗透率提升的原因,光伏玻璃价格一路上涨,部分企业价格最高涨至 50 元/㎡以上。2021 年伊始, 由于硅料涨价、光伏装机缓慢以及光伏玻璃产能相继释放,3.2mm 光伏玻璃价格回落至 23 元/㎡。根据我们的供需平衡测算,2022-2023 年有较多光伏玻璃产能投产,供给大于需求,光伏玻璃价格或将继续下探。光伏玻璃企业将面临成本比拼的考验,头部企业在获得合理的利润率的水平上,其他企业或将面临经营压力。

2021 年下半年光伏玻璃价格有望小幅回升

2020 年光伏玻璃新增产能较少,全年仅信义光能北海 2 条产线、福莱特越南、亚玛顿凤阳等少数几条产线 投产,全年投放产能在 3650t/d 左右。2021 年 1-5 月新增供给较多,信义光能先后于 1 月和 3 月在芜湖投产 2 条 1000t/d 产线,福莱特在越南和凤阳于一季度投产 2200t/d 产线,安彩高科、洛阳玻璃、亚玛顿等也有投产, 1-5 月新增产能 6390t/d,超过 2020 年全年供给量。此外,由于 2020 年下半年光伏玻璃价格上涨幅度较大,有 10 余条浮法玻璃产线通过技术改造的方式转产生产超白浮法用于光伏背板,大致有 5300t/d 规模,在 2021 年一季度也对市场供给造成冲击。从需求端来看,硅料价格上涨幅度较大叠加装机淡季,组件厂需求疲软。3.2mm 光伏玻璃 2020 年均价为 31 元/㎡左右,2021 年初为 43 元/㎡,截至 2021 年 6 月 28 日已降至 23 元/㎡,相比高 点接近腰斩。

一方面随着装机旺季来临,需求端在下半年将好于上半年。供给端来看,由于目前超白浮法用于光伏背板 的盈利性低于建筑超白浮法,因此目前绝大部分浮法玻璃厂商已转回生产建筑或汽车级超白浮法。从新增供给 来看,6-12 月预计有效新增产能(排除年末新上产能)预计为 11550t/d,占全年新增产能的 64%。从装机量来 看,2021 年 1-5 月国内新增装机 9.9GW,假设全年新增装机 55GW,则 5-12 月新增装机占全年比例的 82%,下 半年供需格局向好,光伏玻璃价格有望小幅反弹。

但 2022-2023 年行业新增产能幅度较大,传统光伏玻璃厂商信义光能投产 4 条 1000t/d 产线、福莱特投产 5 条 1200t/d 产线、中建材桐乡和凯胜二期投产 2 条产线,此外浮法玻璃企业旗滨集团和南玻也大举进军光伏玻璃 产业,在 2022 年预计各投产 5 条产线,2022 年全年行业预计新增产能 33500t/d,预计 2022-2023 年光伏玻璃价 格继续走低。

光伏玻璃具备周期成长属性,成本是关键

我们判断 2022-2023 年行业将进入价格竞争阶段,光伏玻璃是同质化产品,且在光伏产业链中技术变革相对不大,更多的是成本比拼。行业呈现周期成长属性,当价格下行时,具备成本优势的企业仍可获得合理利润水平,保持扩张速度,而成本管控能力较差的企业将面临被出清或者削减原有产能扩张计划的处境,随后价格 开启新一轮上涨,具备成本优势的企业将享受量价齐升的周期上行过程,因此成本优势是选股的核心因素。

原标题:未来三年光伏玻璃行业几个预判

扫描关注微信

扫描关注微信

宁德时代吴凯...

宁德时代吴凯... 天合光能陈奕...

天合光能陈奕... 刘岩: 追光行...

刘岩: 追光行... 黄震院士:大...

黄震院士:大...